Ob privat oder im Geschäftsleben: Unternehmen, Banken und auch Vermieter:innen führen vor Vertragsabschluss eine Bonitätsprüfung bei ihren Neukund:innen durch, um sich gegen das Risiko eines Zahlungsausfalls abzusichern.

Die Kreditwürdigkeit von Unternehmen und Verbraucher:innen wird mithilfe des Schufa-Scores ermittelt. Wie er berechnet wird und wie Sie ihn verbessern können, verraten wir Ihnen in diesem Artikel.

- Ermittelt von der Schufa Holding AG, gibt der Schufa-Score die Kreditwürdigkeit von Unternehmen und Verbraucher:innen an und hilft bei der Abschätzung der Wahrscheinlichkeit von Zahlungsverpflichtungen.

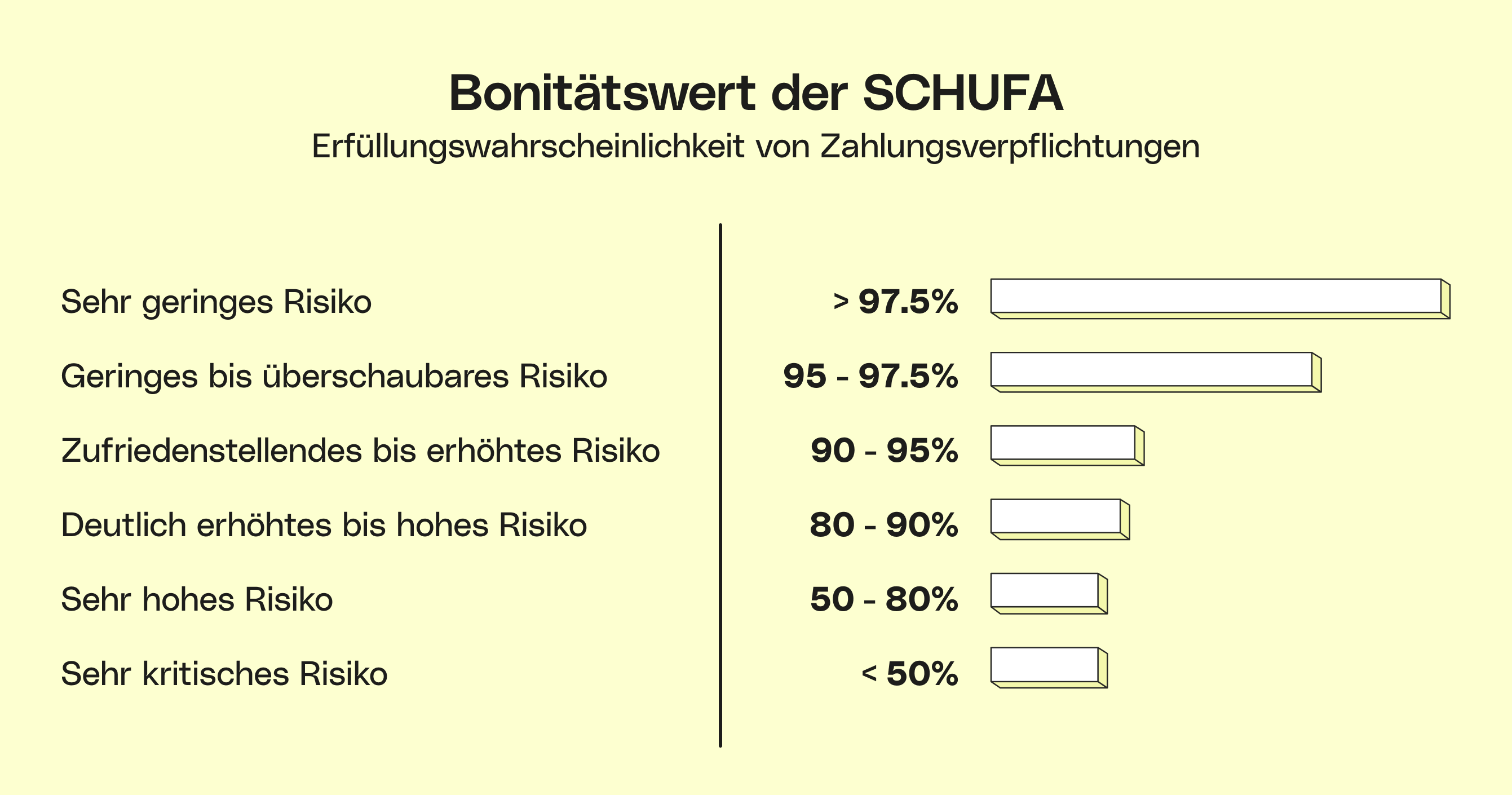

- Ein Schufa-Score über 97,5 % bedeutet ein sehr geringes Ausfallrisiko, wichtig für Kreditvergaben und bessere Konditionen. Unter 80 % wird es schwierig, Konten oder Kredite zu eröffnen.

- Pünktliche Zahlungen, Überprüfung und Korrektur von Einträgen, weniger Kredite aufnehmen, maximal zwei Kreditkarten besitzen, wenige Konten führen – all das kann den Score verbessern.

- Die Ermittlung des Scores basiert auf einem mathematisch-statistischen Verfahren, wobei die genaue Berechnungsformel geheim bleibt.

- Die Schufa nutzt Daten aus öffentlichen Quellen und Vertragspartner:innen sowie persönliche Informationen wie Name und Anschrift; Gehalt und Vermögen werden nicht erhoben.

- Der Score wird alle drei Monate neu berechnet, Änderungen werden also im folgenden Quartal sichtbar.

- Egal, ob Sie Ihren Schufa-Score verbessern wollen oder nicht – bei Qonto können Sie ein Geschäftskonto ohne Schufa eröffnen und es unverbindlich 30 Tage testen.

Was ist der Schufa-Score?

Der Schufa-Score wird von der Schufa Holding AG, der bekanntesten Auskunftei in Deutschland, ermittelt. Dabei handelt es sich um eine Kennziffer, die Auskunft über die Kreditwürdigkeit von Unternehmen und Verbraucher:innen gibt.

Sie dient dazu, zu berechnen, mit welcher Wahrscheinlichkeit ein Kunde oder eine Kundin bereit und in der Lage sein wird, seinen Zahlungsverpflichtungen fristgerecht nachzukommen. Banken, Unternehmen, aber auch Vermieter:innen schützen sich durch die Überprüfung des Schufa-Scores vor Vertragsabschluss vor möglichen Zahlungsausfällen.

Wichtige Änderung 2023

Seit dem 28. März 2023 löscht die Schufa Einträge zur Restschuldbefreiung nach Insolvenzverfahren bereits sechs Monate nach der Befreiung. Zuvor blieben diese Einträge drei Jahre lang gespeichert. Diese Änderung erfolgte als Reaktion auf Kritik des Europäischen Gerichtshofs bezüglich der bisherigen langen Speicherdauer.

Was ist ein guter Schufa-Score?

Je höher der Schufa-Score ausfällt, desto höher wird die Bonität einer Kundin oder eines Kunden eingeschätzt. Laut Angaben der Schufa besteht bei einem Score über 97,5 % nur ein sehr geringes Ausfallrisiko.

Diese Einschätzung ist insbesondere relevant, wenn Sie einen Privat- oder Firmenkredit beantragen: Zum einen hängt es von Ihrer Bonitätsprüfung ab, ob eine Bank Ihnen überhaupt einen Kredit gewährt. Zum anderen können Sie mit einem höheren Schufa-Score bessere Konditionen mit Ihrer Bank vereinbaren.

Bei einem Schufa-Score unter 80 % wird es schwer, ein privates Girokonto oder ein Geschäftskonto zu eröffnen, einen Kredit oder auch eine Kreditkarte zu erhalten oder insbesondere langfristige Verträge wie Mietverträge, Handy-, Internet- oder auch Leasing-Verträge abzuschließen.

Was kann ich tun, um meinen Schufa-Score zu verbessern?

Obwohl Sie also keine Informationen über das Berechnungsverfahren haben, können Sie Ihren Schufa-Score erhöhen, indem Sie Ihren Zahlungsverpflichtungen pünktlich nachkommen.

Darüber hinaus haben Sie weitere Möglichkeiten, um Ihren Schufa-Score zu verbessern:

Konto trotz negativer Schufa eröffnen? Mit Qonto ist das kein Problem! In nur wenigen Minuten eröffnen und 30 Tage kostenlos testen.

Schufa-Einträge regelmäßig prüfen

Als Verbraucher:in haben Sie gemäß § 34 des Bundesdatenschutzgesetzes (BDSG) das Recht, einmal im Jahr online oder postalisch eine kostenlose Selbstauskunft einzuholen, um Ihren eigenen Schufa-Score zu überprüfen.

Zum einen erhalten Sie so einen Status quo und können die zu Ihrer Person gespeicherten Daten überprüfen. Eine sorgfältige Überprüfung ist wichtig, da falsche Angaben einen negativen Einfluss auf Ihren Score haben können.

Inkorrekte Einträge löschen lassen

In der Regel speichert die Schufa Informationen für drei Jahre. Nach Ablauf festgelegter Fristen haben Sie allerdings in bestimmten Fällen das Recht auf vorzeitige Löschung der Daten.

- Handelt es sich um Ihren ersten Negativeintrag, haben Sie das Recht auf sofortige Löschung, sofern Sie den geschuldeten Betrag innerhalb von sechs Wochen bezahlen.

- Bereits beglichene Beträge unter 1.000 € werden innerhalb eines Monats wieder gelöscht.

- Bei Beträgen unter 200 € besteht ein Sonderrecht für die vorzeitige Löschung eines Eintrags.

Entdecken Sie in Ihrem Schufa-Eintrag falsche oder veraltete Informationen, ist es wichtig, sofort Einspruch einzulegen, um sie umgehend korrigieren oder löschen zu lassen.

Wenn Sie in Konto ohne Schufa beantragen möchten, sollten Sie einige Dinge beachten. Worauf es ankommt, erfahren Sie in unserem Ratgeber.

Offene Forderungen fristgerecht begleichen

Mit einer guten Zahlungsmoral können Sie einen negativen Schufa-Score vermeiden. Zahlen Sie Ihre Rechnungen pünktlich und vollständig und vermeiden Sie Mahnungen.

Gläubiger:innen haben nach der Zustellungen von zwei Mahnungen das Recht, die Schufa über den Zahlungsausfall zu informieren. Hierbei hilft Ihnen die Teilnahme am Lastschriftverfahren oder die Einrichtung eines Dauerauftrags bei wiederkehrenden Zahlungen.

Wie hoch ist der durchschnittliche Schufa-Score?

In Deutschland bewegen sich die Schufa-Scores der meisten Menschen im Bereich von 89 bis 99 %. (Quelle)

Konditions- statt Kreditanfragen stellen

Sie benötigen einen Kredit und stellen für einen Angebotsvergleich mehrere Kreditanfragen? Aus diesem Verhalten zieht die Schufa den Rückschluss, dass es Probleme bei der Kreditzusage gibt. Entsprechend wird es einen negativen Vermerk in Ihrer Schufa-Auskunft geben.

Grundsätzlich sollten Sie aber dennoch Angebote vergleichen, bevor Sie mit einem Kredit eine langfristige Zahlungsverpflichtung eingehen. Den negativen Eintrag können Sie vermeiden, indem Sie statt einer Kreditanfrage eine unverbindliche Konditionsanfrage stellen.

Weniger Kredite aufnehmen

Viele Händler:innen verleiten ihre Kund:innen, größer Anschaffungen mithilfe von Kleinkrediten zu bezahlen. Ein solcher Kleinkredit ist natürlich ein Vorteil: Geht Ihre Waschmaschine kaputt, können Sie sie so umgehend ersetzen, obwohl Ihnen die vollständige Kaufsumme nicht zur Verfügung steht.

Nutzen Sie diese Möglichkeit der Finanzierung zu häufig, droht allerdings wieder der Negativeintrag bei der Schufa.

Am besten ist es natürlich, wenn Sie über das notwendige Kleingeld für Anschaffungen verfügen. Wenn nicht, überlegen Sie sich sorgfältig, welche Anschaffungen Sie wirklich benötigen und nehmen Sie, sofern erforderlich, lieber nur einen größeren Kredit statt zahlreicher Kleinkredite auf, um einen negativen Schufa-Score zu vermeiden.

Nicht mehr als zwei Kreditkarten besitzen

Mit Ihrer Kreditkarte räumt Ihre Bank Ihnen einen kurzfristigen Kredit ein. Einkäufe, die Sie über Ihre Kreditkarte zahlen, werden Ihrem Konto nicht sofort belastet, sondern erst am Ende des Monats gesammelt beglichen.

Haben Sie mehrere Kreditkarten, verfügen Sie insgesamt über einen recht hohen Kreditrahmen, was zu einem negativen Eintrag bei der Schufa führen kann.

Hier ist es ratsam, nicht mehr als zwei Kreditkarten zu nutzen und dafür zu sorgen, Ihre Kreditkartenrechnung pünktlich zu begleichen, um einen niedrigen Schufa-Score zu vermeiden.

Wenige Bankkonten führen

Das Gleiche gilt für den Besitz mehrerer Bankkonten. Sie haben ein Geschäftskonto, ein privates Girokonto und vielleicht noch ein gemeinsames Haushaltskonto zusammen mit Ihrem Lebenspartner oder Ihrer Lebenspartnerin?

Weitere Konten sind in den meisten Fällen überflüssig, deuten in den Augen der Schufa wieder auf eine schlechte Zahlungsmoral hin und sollten daher gekündigt werden.

Kontokorrentkredit nicht überziehen

Der Kontokorrentkredit ist ein geduldeter Überziehungskredit, den Banken ihren Geschäftskund:innen einräumen. Dabei handelt es sich um eine Sonderform eines Darlehens, das Ihnen Ihre Bank gewährt, um Liquiditätsengpässe kurzfristig auszugleichen.

Bei Ihrem privaten Girokonto kennen Sie dieses Darlehen in Form des Dispositionskredites, kurz Dispo. Die Bank erwartet, dass Sie Ihren Überziehungskredit regelmäßig ausgleichen. Tun Sie das nicht oder überziehen Sie Ihren Kontokorrentkredit, kann die Bank Ihnen die geduldete Überziehung streichen. Zudem müssen Sie hier aufgrund Ihrer mangelnden Zahlungsmoral mit einem negativen Schufa-Score rechnen.

Ratenzahlung mit Qonto

Ein wichtiger Schritt für einen besseren Schufa-Score: Zahlen Sie in Raten! Mit der Qonto Ratenzahlung erhalten Sie sofort eine Finanzierung, um Ihre Rechnungen zu begleichen – und zahlen Sie diese später in 3 monatlichen Raten zurück. In unserem Tutorial-Video erklären wir Schritt für Schritt, wie die Anwendung funktioniert.

Alte Verträge kündigen

Was für überflüssige Konten und Kreditkarten gilt, gilt ebenfalls für langfristige Verträge. Unterhalten Sie beispielsweise mehrere Verträge bei Ihrem Mobilfunk- oder Internetanbieter, zahlen Sie im Zweifel nicht nur unnötig doppelt, sondern riskieren zudem einen negativen Eintrag. Um Ihren Schufa-Score zu verbessern, kündigen Sie alte und überflüssige Verträge.

Wie wird der Schufa-Score ermittelt?

Die Berechnung erfolgt nach einem wissenschaftlich anerkannten mathematischen statistischen Scoring-Verfahren, das zudem den Anforderungen der Richtlinie des Bundesdatenschutzgesetzes (BDSG) entsprechen (vgl. § 28 BDSG Datenverarbeitung zu im öffentlichen Interesse liegenden Archivzwecken) muss.

Darüber hinaus sind Auskunfteien nicht dazu verpflichtet, ihre Berechnungsformel preiszugeben. Dennoch ist es für Verbraucher:innen und Unternehmen möglich, ihren Schufa-Score zu verbessern.

Was zieht Schufa Score runter?

Faktoren, die den Schufa-Score senken können, umfassen verspätete oder ausstehende Zahlungen, häufige Kreditanfragen, die Nutzung eines hohen Anteils des verfügbaren Kreditrahmens und das Vorhandensein von Inkasso-Verfahren.

Welche Daten werden für den Schufa-Score ausgewertet?

Um den SCHUFA-Score zu ermitteln, wertet die Schufa-Daten aus, die sie aus öffentlichen Quellen bezieht, wie:

- Handelsregister

- Bundesanzeiger

- Schuldnerverzeichnis der Amtsgerichte

Zusätzlich verwendet sie weitere kreditrelevante Informationen, die sie über Vertragspartner erhält, wie etwa:

- Banken und Sparkassen

- Kreditkartenorganisationen

- Stationäre oder Onlinehändler:innen

- Telekommunikationsanbieter

- Energieversorger

- Inkassounternehmen

Die Schufa sammelt zudem unterschiedliche personenbezogene Informationen. Vor- und Nachname, Geburtsdatum und die aktuelle sowie vorherige Anschriften dienen der Identifikation einer Verbraucherin oder eines Verbrauchers.

Nicht erhoben werden:

- Familienstand

- Religion

- Nationalität

- Gehalt und Vermögen

| Daten zur Score-Berechnung | Negativeinträge |

|---|---|

Girokonto Kreditkarte Bürgschaft Ratenkredit Mobil-Leasing / Mietkauf Vertrags- und Kreditlaufzeiten |

Unbezahlte Raten oder Rechnungen Gekündigte Kredite und Girokonten mit Dispokredit, bei denen ausstehende Beträge nicht bezahlt wurden Titulierte und anerkannte Forderungen Informationen aus Schuldnerverzeichnissen und Insolvenzbekanntmachungen Abgabe einer eidesstattlichen Versicherung Haftbefehl zur Erzwingung der Abgabe einer eidesstattlichen Versicherung |

Wie schnell kann man den Schufa-Score verbessern?

Ihr Schufa-Score wird lediglich alle drei Monate neu berechnet. Das Ergebnis Ihrer Bemühungen, Ihren Schufa-Score zu verbessern, sehen Sie dann also erst im darauf folgenden Quartal.

Das bedeutet, dass gekündigte Verträge, deren Vertragsende aber beispielsweise erst zum Jahresende wirksam wird, Ihren Schufa-Eintrag auch weiterhin belasten.

Eröffnen Sie Ihr Geschäftskonto in wenigen Minuten online.