Liquide Mittel

Damit Ihr Unternehmen jederzeit zahlungsfähig bleibt, sind liquide Mittel unverzichtbar. Sie ermöglichen es, kurzfristige Verpflichtungen zuverlässig zu erfüllen und finanzielle Engpässe zu vermeiden. Doch was genau zählt eigentlich zu den liquiden Mitteln und welche Bedeutung haben sie in der Bilanz?

In diesem Artikel erfahren Sie, worauf es ankommt und wie Sie die Liquidität Ihres Unternehmens im Blick behalten.

Liquide Mittel sind alle Vermögenswerte, die Sie kurzfristig zur Begleichung Ihrer Zahlungsverpflichtungen einsetzen können – dazu zählen vor allem Bargeld, Bankguthaben, Schecks, kurzfristige Forderungen und schnell verfügbare Wertpapiere.

Sie ermöglichen es Ihrem Unternehmen, laufende Kosten, offene Rechnungen und unerwartete Ausgaben jederzeit fristgerecht zu bezahlen. In der Bilanz gehören liquide Mittel zum Umlaufvermögen und sichern Ihre Zahlungsfähigkeit.

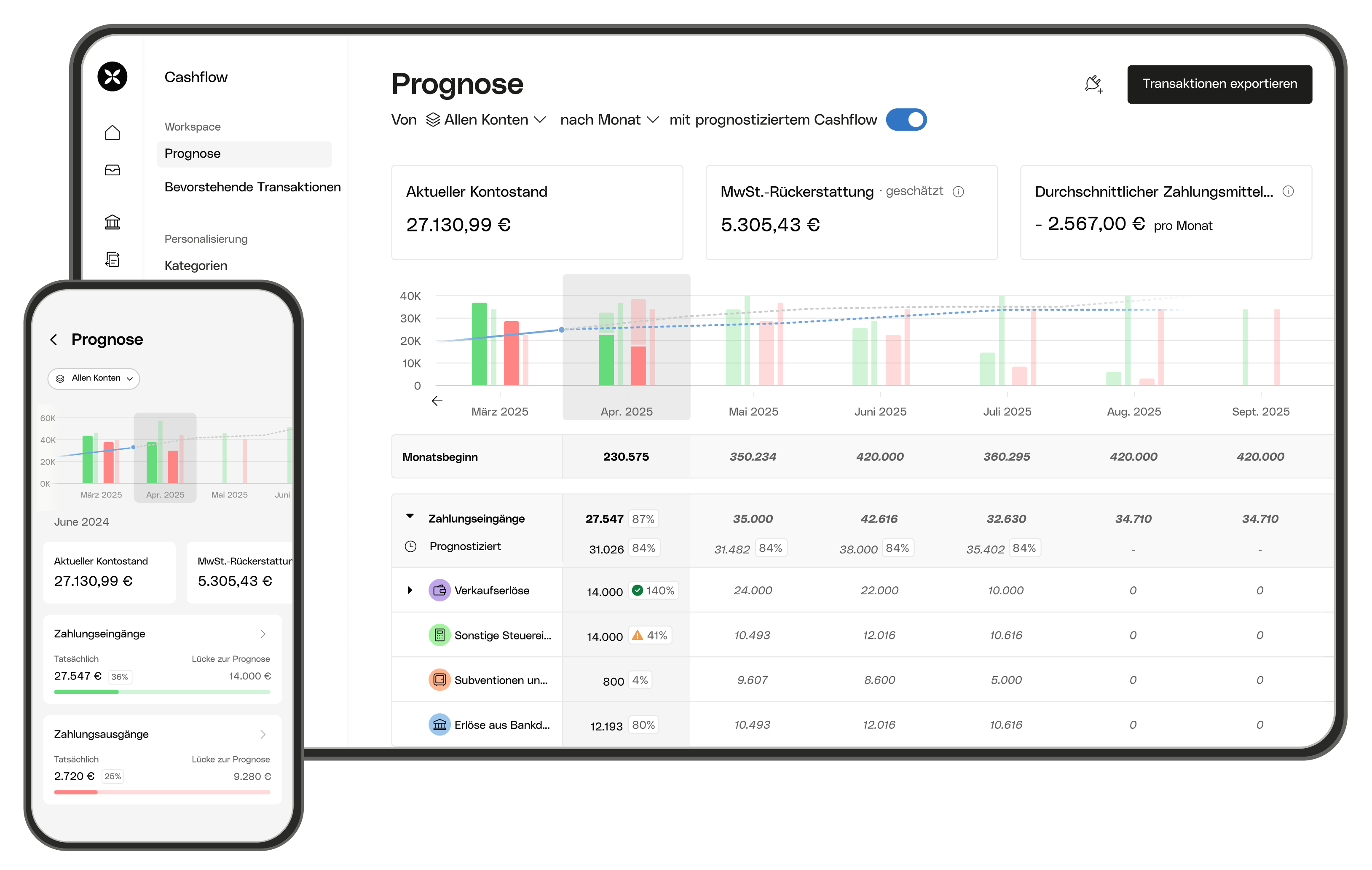

Intelligente Cashflow- und MwSt-Prognosen mit smarter Ausgabenkategorisierung.

4.4 auf Capterra

Welche Rolle spielen liquide Mittel?

Die liquiden Mittel eines Unternehmens stellen sicher, dass es jederzeit zahlungsfähig ist und offene Rechnungen, laufende Kosten sowie auch unvorhersehbare Ausgaben fristgerecht und in voller Höhe begleichen kann. Verfügt ein Unternehmen nicht über ausreichend Liquidität, drohen die Zahlungsunfähigkeit und im schlimmsten Fall die Insolvenz.

Liquide Mittel in der Bilanz

Um die Insolvenz zu vermeiden, muss ein ausgeglichenes Verhältnis zwischen den Verbindlichkeiten eines Unternehmens (Passiva) und seinen Forderungen (Aktiva) bestehen. Die liquiden Mittel sind Teil des Umlaufvermögens eines Unternehmens. In der Bilanz finden sie sich entsprechend auf der Seite der Aktiva wieder. Die Höhe der liquiden Mittel zum Zeitpunkt der Bilanzierung wird mithilfe der Kapitalflussrechnung oder auch Cashflow-Rechnung ermittelt.

Wenn Sie eine Bilanz erstellen müssen, kann Ihnen eine Bilanzsoftware dabei helfen.

Welche Vermögenswerte zählen zu den liquiden Mitteln?

Laut Handelsgesetzbuch § 266 Absatz 2 B. (HGB) zählen unterschiedliche Unternehmenswerte zu den liquiden Mitteln im Unternehmen. Hierzu zählen

- Waren- und Lagerbestände

- offene Forderungen

- Wertpapiere

- Kassenbestand, Bankguthaben und Schecks

Liquide Mittel 1., 2. und 3. Ordnung

Man unterscheidet hierbei zwischen flüssigen Mitteln 1., 2. und 3. Ordnung.

Zu den liquiden Mitteln 1. Ordnung zählen Vermögenswerte, die sofort und unmittelbar verfügbar sind wie Bargeld oder Bankguthaben.

Zu den liquiden Mitteln 2. Ordnung zählen Unternehmenswerte, die schnell in Bargeld umgewandelt werden können wie Schecks, Wertpapiere oder offene Forderungen aus Lieferungen und Leistungen.

Vermögenswerte, die sich nur mit einem vergleichsweise hohen Aufwand liquidieren lassen und nur mittelfristig zur Verfügung stehen, werden als liquide Mittel 3. Ordnung bezeichnet. Hierzu zählen beispielsweise

- Vorräte (Roh-, Hilfs- und Betriebsstoffe)

- unfertige Produkte sowie noch nicht verkaufte Produkte (Lagerbestände)

- noch nicht abgeschlossene Leistungen

- geleistete Anzahlungen

Wie hoch müssen die liquiden Mittel in einem Unternehmen sein?

Sie sollten stets so viele liquide Mittel vorhalten, dass Ihr Unternehmen alle kurzfristigen Verbindlichkeiten fristgerecht begleichen kann – das heißt: ausreichend, um Rechnungen, laufende Kosten und unerwartete Ausgaben jederzeit zahlen zu können.

Ein fester Richtwert existiert nicht, da der optimale Betrag von Branche, Geschäftsmodell und individuellen Zahlungsströmen abhängt. Halten Sie jedoch zu viele liquide Mittel vor, wird Kapital gebunden, das für Investitionen fehlt.

Die Balance ist entscheidend: so wenig liquide Mittel wie möglich, aber so viel wie nötig, um Ihre Zahlungsfähigkeit dauerhaft zu sichern.

Liquidität berechnen

Um die liquiden Mittel eines Unternehmens zu berechnen, sind drei Kennzahlen relevant.

Cash Ratio (Liquidität 1. Ordnung)

Zur Berechnung werden die vorhandenen liquiden Mittel 1. Ordnung in Relation zu den kurzfristigen Verbindlichkeiten eines Unternehmens gesetzt. Zu diesen Verbindlichkeiten zählen sämtliche Zahlungen, die innerhalb der nächsten 12 Monate fällig werden. Das Ergebnis der Cash Ratio sollte unter 100 Prozent liegen. Die Formel zur Berechnung lautet:

Cash Ratio = Kassenbestand und Bankguthaben / kurzfristige Verbindlichkeiten

Quick Ratio (Liquidität 2. Ordnung)

Zur Berechnung werden die vorhandenen liquiden Mittel 1. Ordnung mit den kurzfristigen offenen Forderungen addiert und in Relation zu den kurzfristigen Verbindlichkeiten eines Unternehmens gesetzt. Das Ergebnis sollte mindestens 100 Prozent der Verbindlichkeiten abdecken. Die Formel zur Berechnung der Quick Ratio lautet:

Quick Ratio = (Kassenbestand und Bankguthaben + kurzfristige Forderungen) / kurzfristige Verbindlichkeiten

Current Ratio (Liquidität 3. Ordnung)

Zur Berechnung werden die vorhandenen liquiden Mittel 1. Ordnung mit den kurzfristigen offenen Forderungen sowie den vorhandenen Vorräten addiert und in Relation zu den kurzfristigen Verbindlichkeiten eines Unternehmens gesetzt. Die Current Ratio zeigt das Verhältnis des gesamten Umlaufvermögens zu den kurzfristigen Verbindlichkeiten eines Unternehmens. Der Wert liegt idealerweise deutlich über 100 Prozent. Die Formel zur Berechnung lautet:

Current Ratio = (Kassenbestand und Bankguthaben + kurzfristige Forderungen + Vorräte) / kurzfristige Verbindlichkeiten