Darlehensvertrag

Wer neue Projekte oder Entwicklungen finanzieren möchte, greift häufig zu einem Kredit – oder alternativ zu einem Darlehen. Damit die Konditionen hierbei sowohl für die kreditgebende als auch die krediterhaltende Partei stimmen und eingehalten werden, werden sie in einem Darlehensvertrag festgehalten.

Der Darlehensvertrag regelt die Bedingungen, zu denen ein Kreditgeber oder eine Kreditgeberin einem Schuldner oder einer Schuldnerin ein Darlehen in Form einer bestimmten Summe oder einem Sachwert überlässt.

Beim Abschluss eines Darlehensvertrags verpflichtet sich der oder die Darlehensgebende, dem Schuldner oder der Schuldnerin die vereinbarte Kreditsumme oder einen Sachwert zur Verfügung zu stellen. Der Schuldner oder die Schuldnerin verpflichtet sich, die Schuld gegenüber der darlehensgebenden Partei nach Ablauf einer vereinbarten Frist zu begleichen.

Mit dem Tod des oder der Kreditnehmenden geht die Kreditschuld auf den Erben oder die Erbin über.

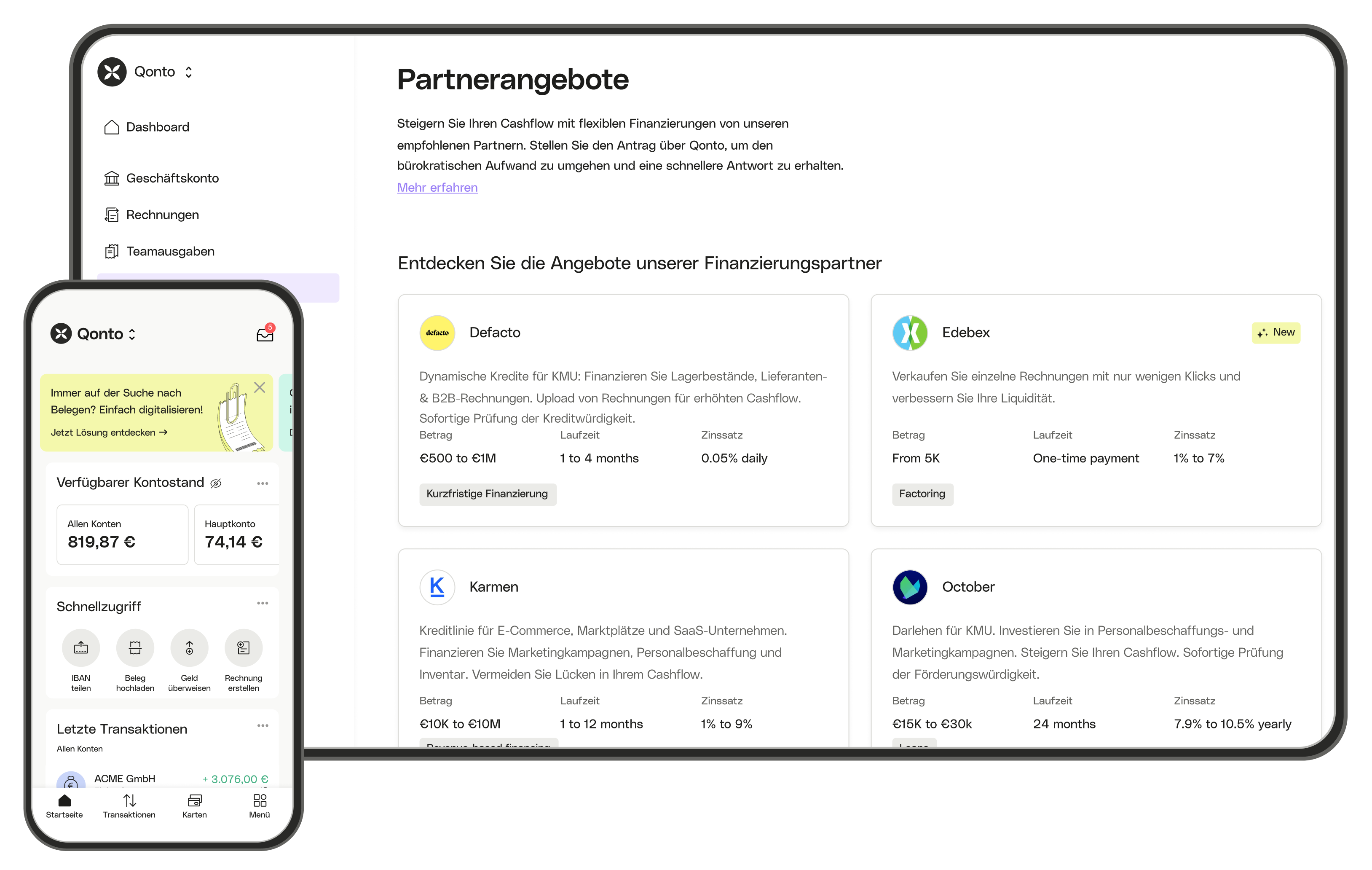

Beantragen Sie Ihren Kredit online und erhalten Sie innerhalb von 48 Stunden eine Antwort.

4.4 auf Capterra

Darlehensvertrag: Inhalte

Darlehensverträge werden sowohl geschäftlich als auch privat geschlossen. Darlehensverträge für die Kreditvergabe durch Banken werden aufgrund zahlreicher gesetzlicher Vorschriften zwingend schriftlich vereinbart.

Im privaten Bereich muss nicht zwingend ein schriftlicher Vertrag vorliegen, verschafft hier aber Klarheit und Rechtssicherheit für die Vertragsparteien. Muster für Darlehensverträge gibt es zum Download im Internet.

Neben der Darlehenssumme oder Art und Wert des Sachdarlehens regelt der Darlehensvertrag weitere Bedingungen der Überlassung. Hierzu zählen:

- Laufzeit

- Sollzins

- Sollzinsbindung

- Effektivzins

- Verwendungszweck

- Rückzahlungsmodalitäten (Tilgung)

- Regelungen zum Verzug

- Nebenkosten (beim Bankkredit beispielsweise Disagio, Kontoführungsgebühren, Abschlussgebühren)

- Sondervereinbarungen (Sondertilgung oder Stundung)

- Kreditsicherheiten

- Auszahlungsmodalitäten

- allgemeine Darlehensbedingungen

- Angaben zur Widerrufsfrist

- Angaben zur Kündigung

Rechtliche Grundlage des Darlehensvertrages

Die rechtlichen Rahmenbedingungen des Darlehensvertrages sind im Bürgerlichen Gesetzbuch in den §§ 488 – 490 BGB geregelt. Demnach verpflichten sich Darlehensgeber:innen zur Zahlung eines Betrages in vereinbarter Höhe. Die Darlehensnehmer:innen zahlen den vereinbarten Zins. Sofern nicht anders vereinbart, werden die Zinsen nach Ablauf eines Jahres entrichtet. Endet das Darlehen vor Ablauf eines Jahres, werden die Zinsen bei der Rückzahlung gezahlt.

Wird das Darlehen fällig, müssen Darlehensnehmer:innen es zurückzahlen. Wurde im Darlehensvertrag kein Datum für die Rückzahlung vereinbart, wird das Darlehen zurückgezahlt, sobald das Darlehen entweder von den Darlehensgeberinnen oder den Darlehensnehmer:innen gekündigt wurde. Dabei gilt eine dreimonatige Kündigungsfrist. Wurde keine Zahlung von Zinsen vereinbart, so kann der Darlehensnehmer oder die Darlehensnehmerin auch ohne Kündigung das Darlehen zurückzahlen.

Unterschied zwischen privaten und geschäftlichen Darlehensvertrag

Das Gesetz unterscheidet zwischen privaten Darlehensverträgen, die zwischen Privatleuten geschlossen wurden, und Darlehensverträgen, die zwischen Unternehmen und Verbraucher:innen bestehen. So werden die besonderen Vorschriften für Verbraucherdarlehensverträge zusätzlich in den §§ 491 – 505 BGB geregelt.

So unterliegen Sie gemäß § 491 Absatz 3 der Pflicht, dem dem Darlehensnehmer oder der Darlehensnehmerin vor Abschluss eines Darlehensvertrags angemessen zu erläutern, ob ein Darlehen den Vermögensverhältnissen entspricht und ob es geeignet ist, den vom Verbraucher oder der Verbraucherin gewünschten Zweck zu erfüllen. Wird diese Beratungspflicht vernachlässigt, haben Verbraucher:innen das Recht, den Darlehensvertrag zu widerrufen.

Private und geschäftliche Darlehensverträge unterscheiden sich auch in der steuerlichen Behandlung: Einnahmen aus privaten Darlehensverträgen zählen steuerrechtlich zu den Einkünften aus Kapitalerträgen des Darlehensgebers oder der Darlehensgeberin und unterliegen der Einkommensteuer. Bei betrieblichen Darlehensgeber:innen zählen sie zu den Betriebseinnahmen eines Unternehmens und unterliegen der Körperschaftsteuer.

Was ist ein Verbraucherdarlehen?

Zu den Verbraucherdarlehensverträgen zählen:

- Allgemein-Verbraucherdarlehensverträge

- Immobiliar-Verbraucherdarlehensverträge

Bei dem allgemeinen Verbraucherdarlehensvertrag handelt es sich um entgeltliche Darlehensverträge zwischen einem Unternehmer oder einer Unternehmerin als Darlehensgeber:in und einem Verbraucher oder einer Verbraucherin als Darlehensnehmer:in. Darüber hinaus müssen sie weitere Kriterien erfüllen. So muss der Nettodarlehensbetrag beispielsweise mehr als 200 € betragen und der Vertragsgegenstand muss ein Geldwert, kein Sachwert sein.

Immobiliar-Verbraucherdarlehensverträge sind entgeltliche Darlehensverträge zwischen einem Unternehmer oder einer Unternehmerin als Darlehensgeber:in und einem Verbraucher oder einer Verbraucherin als Darlehensnehmer:in, die für den Erwerb oder die Erhaltung des Eigentumsrechts an Grundstücken bestehenden oder zu errichtenden Gebäuden oder für den Erwerb oder die Erhaltung von grundstücksgleichen Rechten bestimmt sind oder durch ein Grundpfandrecht oder eine Reallast abgesichert sind.

Eine Besonderheit des Immobiliar-Verbraucherdarlehensvertrags ist die Grundschuldbestellung, mit der der Eigentümer oder die Eigentümerin einer Immobilie zustimmt, dass eine Grundschuld im Grundbuch von einem Notar oder einer Notarin eingetragen wird.

Risikobegrenzungsgesetz (RisikoBegrG)

Seit 2008 sind Kreditinstitute durch das Gesetz zur Begrenzung der mit Finanzinvestitionen verbundenen Risiken (Risikobegrenzungsgesetz, kurz RisikoBegrG) dazu verpflichtet, Kreditnehmer:innen im Darlehensvertrag darüber aufzuklären, ob ein Verkauf des Kredits ohne seine Zustimmung möglich ist.

Darüber hinaus besteht die Pflicht, Kreditnehmer:innen über einen Gläubigerwechsel zu informieren. In diesem Fall ist der Käufer oder die Käuferin des Kredits zum Schutz des Kreditnehmers oder der Kreditnehmerin verpflichtet, sich an die ursprünglichen Vereinbarungen des Darlehensvertrags zu halten.

Kündigung und Widerruf Darlehensvertrag

Die Widerrufsfrist von Darlehensverträgen beträgt gemäß § 355 BGB 14 Tage und beginnt mit Vertragsschluss. Der Widerruf muss nicht begründet werden. Muster für den Widerruf eines Darlehensvertrags gibt es zum Download im Internet.

Wurde eine feste Laufzeit festgelegt, bedarf es keiner Kündigung und der Darlehensvertrag endet, sobald die Schuld beglichen wurde. Im Darlehensvertrag werden darüber hinaus meist auch Gründe für eine vorzeitige Kündigung wie Zahlungsverzug oder das Ausbleiben der Lieferung der vereinbarten Sicherheiten festgehalten.

Obwohl die vereinbarte Vertragslaufzeit grundsätzlich für beide Vertragsparteien bindend ist, steht dem oder der Kreditnehmenden nach Ablauf von mindestens zehn Jahren ein Sonderkündigungsrecht zu und er oder sie kann den Darlehensvertrag mit einer Kündigungsfrist von sechs Monaten schriftlich kündigen.

Wann ist ein Darlehensvertrag ungültig?

Der Darlehensvertrag legt die vertraglichen und rechtlichen Einzelheiten bei einer Kreditvergabe fest. Wird der Kredit mit einer Bank geschlossen, unterliegen die Verträge sowohl den Regelungen des BGB als auch Vorschriften des Bankenrechts. Missachtet die Bank diese Vorschriften, hat der Verbraucher oder die Verbraucherin das Recht, den Vertrag zu widerrufen. Zu diesen Vorschriften zählt beispielsweise, dass die Raten und Zinsen in einem angemessenen Verhältnis zur Kreditsumme stehen müssen.

Fehlende oder mangelhafte Widerrufs- und Rechtsbelehrung sowie unklare und nachträglich eingefügte Ergänzungen machen den Darlehensvertrag ebenfalls ungültig. Zudem muss die Bank sicherstellen, dass der Kreditnehmer oder die Kreditnehmerin auch geschäftsfähig ist.

Darlehensarten

Die Tilgung eines Gelddarlehens gehört zu den wichtigsten Bedingungen im Darlehensvertrag. Die Tilgung ist die planmäßige oder außerplanmäßige Rückzahlung der im Darlehensvertrag vereinbarten Kreditsumme. Die Rückzahlung dieser Summe erhöht die Liquidität des Kreditgebers oder der Kreditgeberin und belastet gleichzeitig die Liquidität des Kreditnehmers oder der Kreditnehmerin.

Daher spielt sie insbesondere für den Schuldner oder die Schuldnerin eine wesentliche Rolle. Während eine geringe Tilgung zu einer höheren Zinslast und längeren Kreditlaufzeit führen, tragen zu hohe Tilgungsvereinbarungen dazu bei, dass der Schuldner oder die Schuldnerin bei der Rückzahlung des Kredits gegebenenfalls in Verzug gerät.

Die Tilgungsmodalitäten spielen auch für die Bestimmung unterschiedlicher Arten von Darlehensverträgen eine wichtige Rolle. Hierbei wird grundsätzlich unterschieden zwischen:

- Festdarlehen

- Annuitätendarlehen

- Abzahlungs- oder Ratendarlehen

Beim Festdarlehen wird die Kreditsumme am Ende in der Laufzeit in einem Betrag zurückgezahlt.

Beim Annuitätendarlehen sind die Rückzahlungsbeträge konstant. Das heißt, die Höhe der zu zahlenden Rate, auch Annuität genannt, bleibt über die gesamte Laufzeit gleich und setzt sich aus einem Zins- und einem Tilgungsanteil zusammen.

Im Gegensatz dazu bleibt die Tilgungsrate beim Raten- oder Abzahlungskredit konstant, aber die Kreditzinsen sinken mit zunehmender Tilgung.

Bei weiteren Darlehensarten wie dem Partiarischen Darlehen, dem Foward-Darlehen oder auch dem Bausparvertrag handelt es sich um Varianten oder Mischformen, die Fremd- und Eigenkapitalelemente kombinieren.

Im Gegensatz zum Darlehen über eine vereinbarte Kreditsumme überlässt der Darlehensgebende dem Darlehensnehmenden bei einem Sachdarlehen eine vertretbare Sache.

Gemäß § 607 BGB ist der Darlehensnehmer oder die Darlehensnehmerin verpflichtet, das vereinbarte Entgelt zu zahlen und die Sache in gleicher Art, Güte und Menge zurückzuerstatten. Die Rückgabe der Sache erfolgt entweder bei Fälligkeit entsprechend einer Vereinbarung oder nach Kündigung (§ 608 BGB).

Soweit nicht anders vereinbart, kann ein auf unbestimmte Zeit abgeschlossener Sachdarlehensvertrag jederzeit vom Darlehensgebenden oder Darlehensnehmenden ganz oder teilweise gekündigt werden. Das vereinbarte Darlehensentgelt wird spätestens bei Rückerstattung der überlassenen Sache bezahlt (§ 609 BGB).