Et lorsqu'elle vire au rouge... elle déclenche de nombreux effets en cascade. Impossibilité de régler ses fournisseurs, de faire face à ses charges sociales et fiscales, licenciement économique... À terme, c’est la survie de l'entreprise qui est en jeu. Mais à quoi sert précisément la trésorerie ? Pourquoi est-il si important de l'optimiser ? Et quelles sont les bonnes pratiques à adopter pour la gérer efficacement ? Toutes les réponses dans cet article.

Comment gérer efficacement la trésorerie de son entreprise ?

Cartes pro & budgets : nos experts vous conseillent gratuitement.

4.4 sur Capterra

Qu'est-ce que la trésorerie d'une entreprise ?

Trésorerie de l’entreprise : définition

- Fonds disponibles sur le compte bancaire de l’entreprise ;

- Fonds disponibles en caisse ;

- Valeurs mobilières de placement (VMP).

💡 Bon à savoir : Les valeurs mobilières de placement désignent l’ensemble des placements de l’entreprise. Par exemple, elle peut investir dans une autre société et y détenir des titres de participation. C’est un très bon moyen d'épargner et de rentabiliser un éventuel excédent de trésorerie. L’ensemble de ces fonds peuvent être mobilisés à court terme lorsque l'entreprise fait face à un besoin (paiement des charges courantes, dépenses imprévues liées à l’augmentation de l’activité, augmentation des dépenses d’équipe pour répondre à un pic saisonnier, etc.)

Comment calculer la trésorerie nette d'une entreprise ?

- Les salaires des salariés ;

- Les achats auprès de fournisseurs ;

- Les charges locatives ;

- Le paiement des charges sociales et fiscales (TVA, impôt sur le revenu ou sur les sociétés, Cotisation Foncière des Entreprises, etc.) ;

- Et de manière générale, toutes les dettes à court terme nécessaires à l’exploitation (dépenses d’entretien, achat de matière première, achat de matériels, de marchandises, etc.).

- Lorsque les disponibilités de l’entreprise sont supérieures aux dettes à court terme, la trésorerie nette est positive. À première vue, sa situation financière est donc saine. Elle est en capacité de faire face à l'ensemble de ces charges sans avoir besoin d'aides financières extérieures.

- Lorsque les disponibilités de l'entreprise sont égales aux dettes à court terme, la trésorerie nette est nulle. Sa situation financière est dite à l'équilibre. Elle n'a pas besoin de financements externes. Elle est tout de même dans une position délicate, car elle ne sera pas en mesure de faire face à des dépenses exceptionnelles.

- Lorsque les disponibilités de l'entreprise sont inférieures aux dettes à court terme, la trésorerie nette est négative. Sa situation financière est déficitaire. L'entreprise dispose de ressources insuffisantes. Elle aura donc besoin d'un soutien financier pour continuer à se développer.

Pour voir cette vidéo, veuillez accepter les cookies marketing dans vos préférences. Ces données nous aident à vous fournir du contenu personnalisé tout en respectant vos choix concernant votre vie privée.

Pourquoi est-il important d'optimiser la gestion de sa trésorerie ?

À première vue, la gestion de la trésorerie peut sembler fastidieuse et chronophage. Ces efforts à court terme sont cependant indispensables pour assurer la pérennité de l'activité.

Pour faire face à ses engagements

La bonne gestion de la trésorerie permet d'honorer ses engagements le jour de leur échéance. Le chef d'entreprise est en mesure de régler toutes ses charges, comme les salaires, les dettes fournisseurs et le paiement des impôts et cotisations sociales.

Il a également une meilleure vision des flux entrants et sortants de son entreprise. En identifiant facilement ses principaux postes de dépenses et ses entrées d'argent, il prend des décisions plus éclairées et réalise des économies.

Pour mettre son entreprise à l'abri d'une cessation de paiements

La mauvaise gestion de la trésorerie entraîne des effets en cascade très dommageables.

Lorsque l'entreprise ne dispose pas de suffisamment de trésorerie, elle n'est plus capable d'honorer ses dettes à court terme (emprunt, paiement du loyer, des salaires, des fournisseurs, etc). Elle se retrouve alors en état de cessation de paiements. On dit alors que son passif exigible (ses dettes) est supérieur à son actif disponible (sa trésorerie).

Cet état de cessation de paiements doit être signalé au tribunal de commerce dans les 45 jours suivant l'impossibilité de payer.

Le tribunal peut ensuite décider d'initier une procédure collective : le redressement judiciaire ou la liquidation judiciaire.

- Dans le cas d'une procédure de redressement judiciaire, un mandataire judiciaire est nommé pour aider le dirigeant à trouver les solutions adaptées au rebond de l'activité. Lorsque la poursuite de l'activité est envisageable, un plan de redressement est mis en place.

- Dans le cas d'une procédure de liquidation judiciaire, l'activité est définitivement interrompue et l'entreprise est cédée partiellement ou totalement. La cession permet de régler ses créanciers (les personnes à qui elle doit de l'argent).

Améliorer la trésorerie de son entreprise : les bonnes pratiques

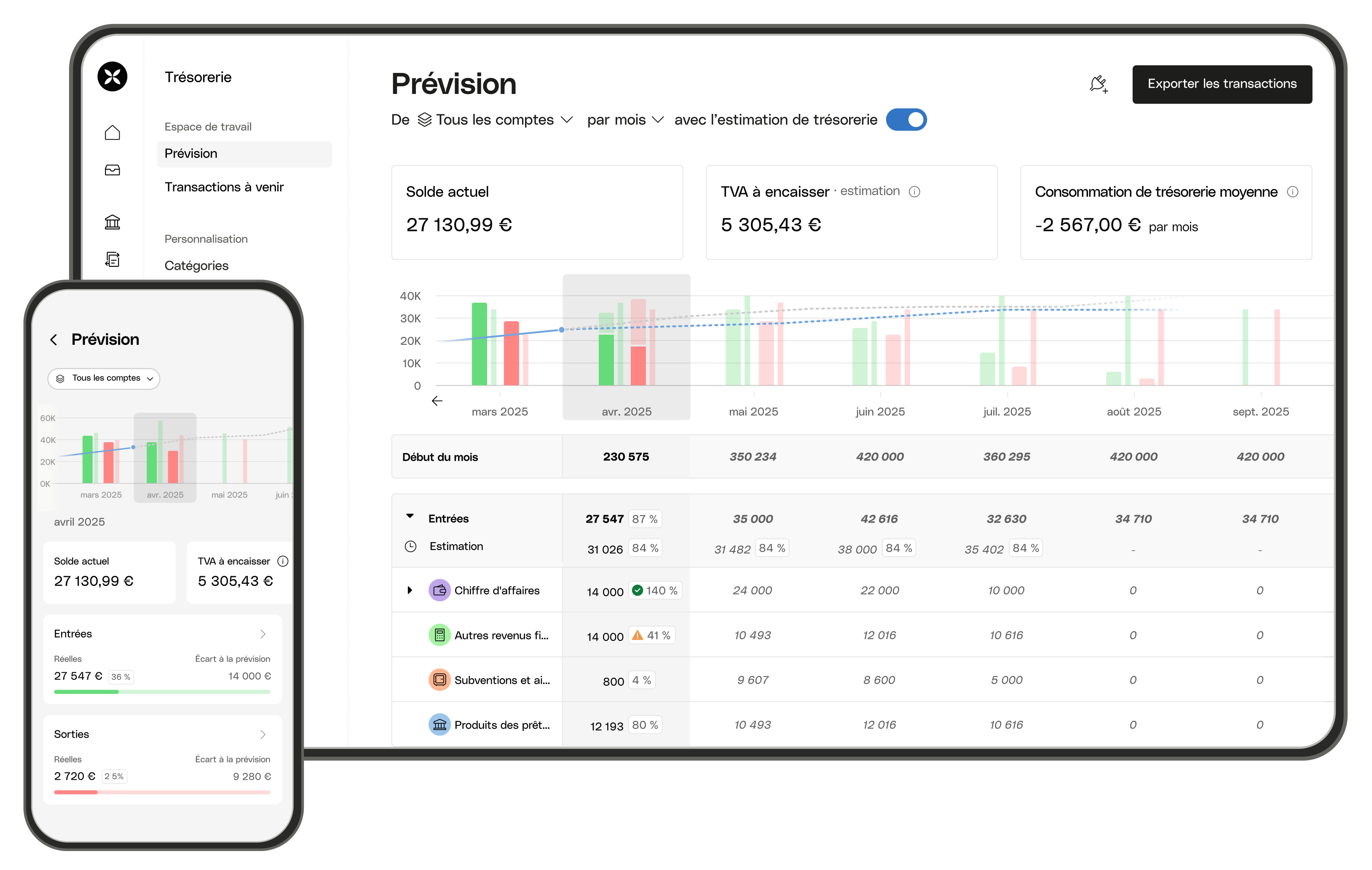

Créer un plan de trésorerie prévisionnel efficace

Difficile de gérer sa trésorerie sans plan de trésorerie prévisionnel.

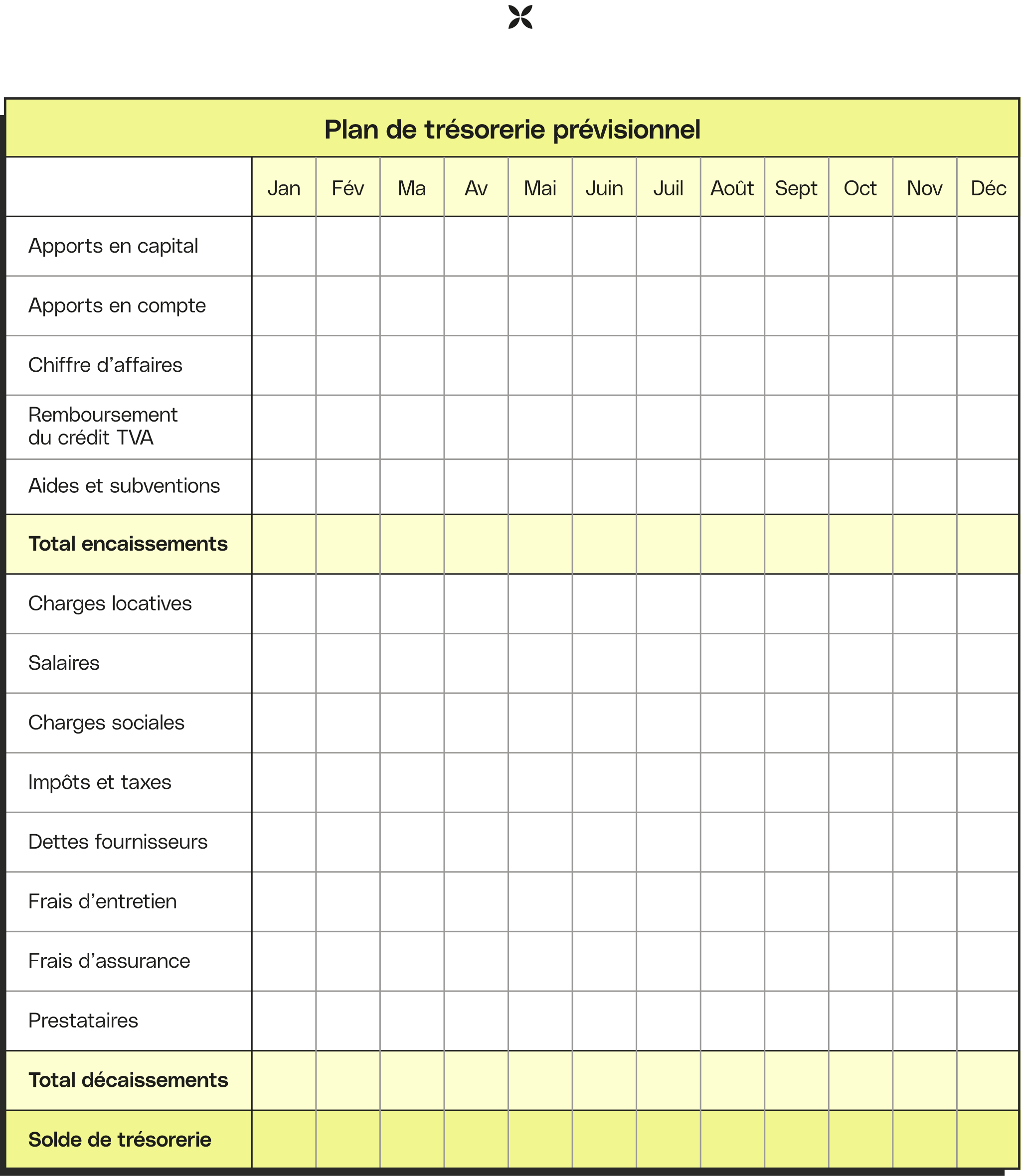

Le plan de trésorerie est un tableau qui regroupe l'ensemble des encaissements (entrées d'argent) et des décaissements (sorties d'argent) mensuels. L’ensemble des données permet d’identifier clairement vos postes de dépenses et d’anticiper les périodes creuses de trésorerie.

Que doit contenir mon plan de trésorerie prévisionnel ?

Au niveau des encaissements, doivent notamment être mentionnées :

- Le chiffre d'affaires (la somme des ventes ou des prestations de services) ;

- Les apports en capital (par exemple, lorsqu'un associé apporte une somme d'argent ou un bien dans le capital social de la société) ;

- Les apports en compte (somme d'argent versée par un associé sur le compte bancaire de la société).

Au niveau des décaissements, sont notamment présents :

- Les salaires des collaborateurs ;

- Les charges locatives

- Les dettes fournisseurs ;

- Les charges sociales ;

- Les impôts et les taxes (TVA, impôt sur les sociétés ou sur le revenu, etc.) ;

- Les autres frais professionnels (frais d'entretien, fournitures, etc).

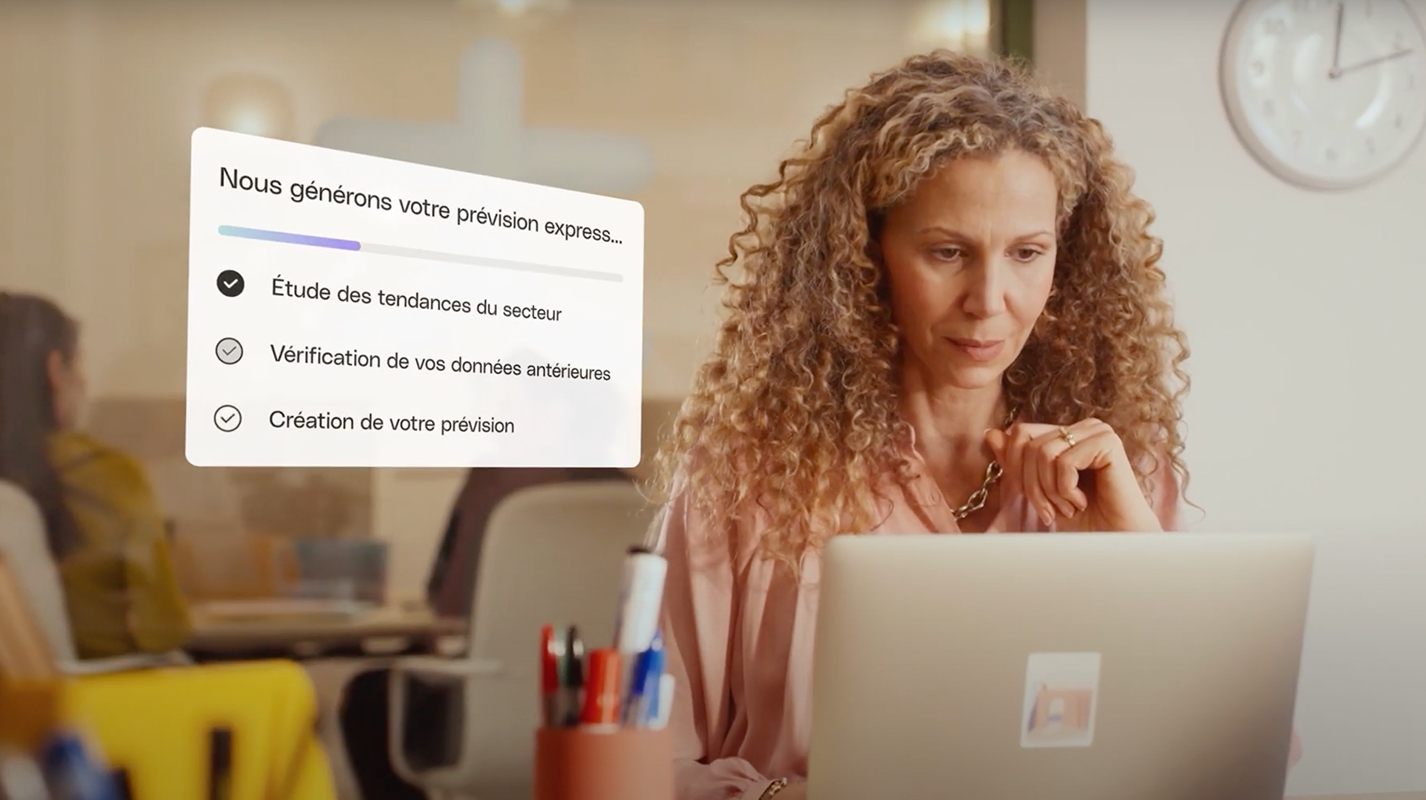

Comment créer mon plan de trésorerie prévisionnel ?

Gérer ses factures impayées

- Se renseigner sur son client avant de réaliser la transaction ;

- Souscrire à une assurance professionnelle contre les risques d'impayés ;

- Utiliser un logiciel de recouvrement de créances ;

- Réduire les délais de paiement et demander un acompte.

Négocier les contrats et les délais de paiement avec ses fournisseurs

- Ai-je toujours besoin de ce contrat pour développer mon entreprise ?

- Ai-je pris le temps de comparer cette offre avec celle de la concurrence ?

- Suis-je satisfait de la prestation ?

Optimiser la gestion des stocks

L'optimisation de la trésorerie passe aussi par une bonne gestion des stocks.

Certaines entreprises ont des difficultés à liquider leurs marchandises et sont contraintes de vendre les invendus à prix cassé, voire à perte. Et c'est sans compter les coûts d'entrepôt qui s'avèrent souvent très onéreux. Résultat : le développement de l'activité est freiné, et la trésorerie affectée.

Pour éviter cet écueil, il est essentiel de maîtriser ses stocks. Il s'agit ici d'identifier les meilleures ventes et les produits qui fonctionnent moins bien pour s'approvisionner de manière intelligente.

Vous pouvez aussi opter pour des modes de gestions de stock alternatifs, comme la gestion à flux tendus. Cette option vous permet de limiter les coûts de stockage et les risques d’invendus. Toutefois, elle n’est pas adaptée à tous les secteurs d’activité et risque parfois de provoquer des ruptures de stock. La vigilance est donc de mise.

Séparer les postes de dépenses grâce aux comptes multiples

Chez Qonto, nous proposons une fonctionnalité très utile pour reprendre le contrôle de la trésorerie : la création de comptes multiples.

Les comptes multiples vous permettent de :

- Différencier vos postes de dépenses par catégorie (frais de déplacement, charges sociales et fiscales) et mettre de l’argent de côté ;

- Allouer des budgets à vos équipes et avoir une meilleure visibilité des dépenses de chacune d’entre-elle ;

- Séparer vos activités si votre entreprise opère dans plusieurs secteurs différents.

Vous pouvez créer jusqu’à 5 comptes courants, avec une carte de paiement et un IBAN dédiés. Et tout cela, en deux clics.

![66acf2ffad360bfc6b689794 Couverture de poste Moutarde [gérer sa trésorerie]](https://qonto.com/blog/images/asset/13628/image/0ba6959156228ff94f4728f108710a33.png)

![66ace8269284c66e6f367a1f Post Cover Mint [Comment optimiser la gestion des dépenses entreprise]](https://qonto.com/blog/images/asset/13636/image/2e5d74108e7ba8705c84222ced89451c.png)