Betriebseinnahmen

Betriebseinnahmen sind das Fundament eines jeden Unternehmens. Ohne Einnahmen könnte kein normales, wirtschaftliches Unternehmen funktionieren. Und selbst Vereine oder staatliche Institutionen benötigen Einnahmen – auch wenn man dort nicht unbedingt von Betriebseinnahmen spricht.

Die Definition von Betriebseinnahmen ist dabei recht einfach: Es sind schlicht alle Geld- und Sachleistungen, die betrieblich veranlasst einem Unternehmen zugeführt werden.

In erster Linie verantwortlich für Betriebseinnahmen sind die Kunden der Firma: Jedes verkaufte Produkt oder jede erbrachte Dienstleistung wird vom Kunden mit einem entsprechenden Gegenwert entlohnt.

Meist handelt es sich bei diesem Gegenwert um Geld, doch auch Sachleistungen können als Betriebseinnahmen gewertet werden. Bei Sachleistungen fällt es allerdings schwerer, diese korrekt in der Buchführung zu erfassen.

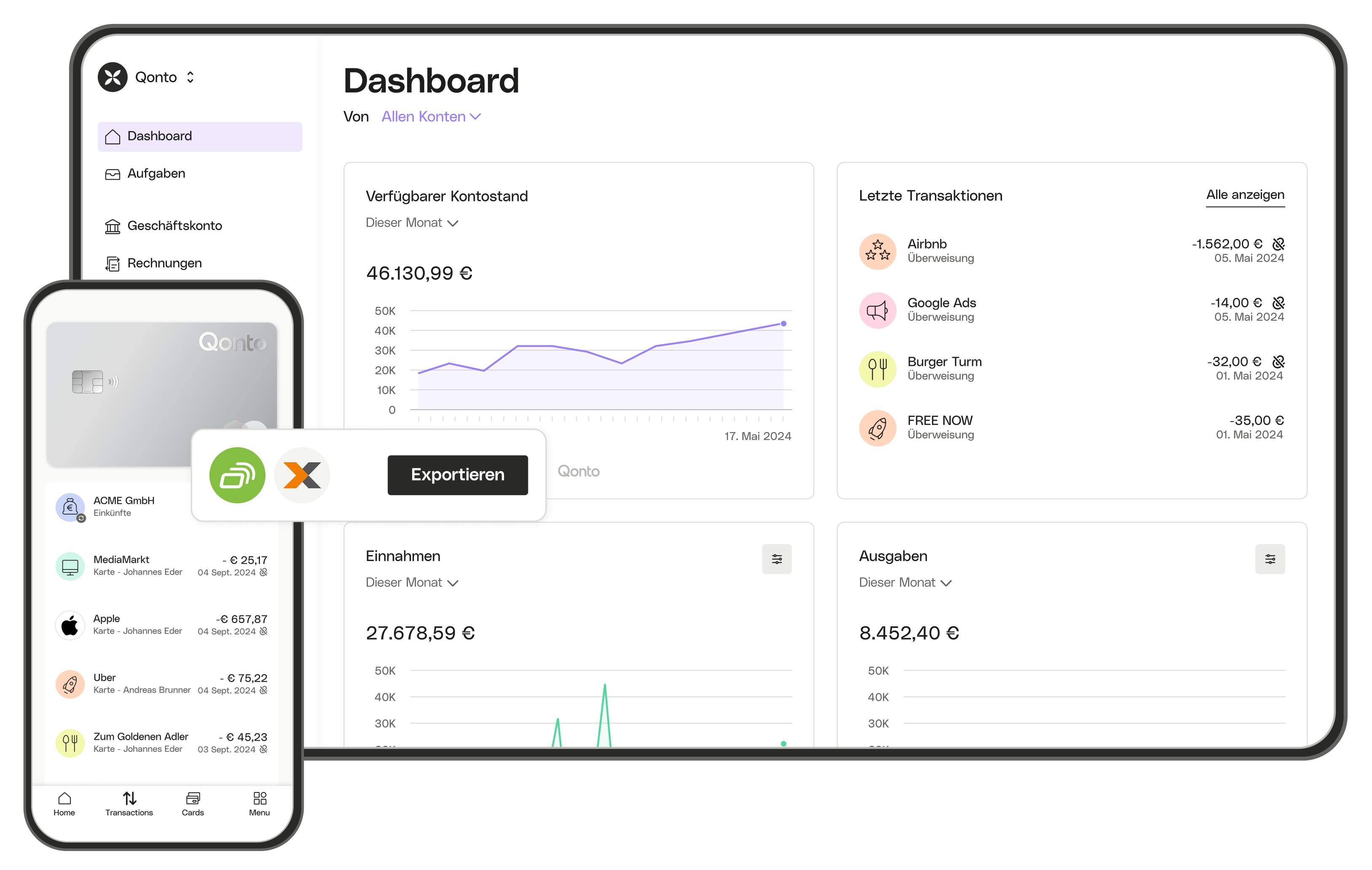

Verknüpfen Sie Buchhaltung und Firmenkonto und sparen Sie pro Monat bis zu 10 Stunden.

4.4 auf Capterra

Die Relevanz von Betriebseinnahmen und deren Erfassung

Betriebseinnahmen sind vor allem in Bezug auf die Umsätze und den Gewinn eines Unternehmens entscheidend. Außer den Betriebseinnahmen gibt es normalerweise keine weitere Quelle, die eine Firma nachhaltig finanzieren könnte.

Die Erhöhung des Eigenkapitals durch einen Zuschuss der Gründer:innen oder durch Finanzierungsrunden bei Investoren ist ebenso möglich. Doch langfristig scheiden diese Möglichkeiten aus.

Für den Erfolg des Unternehmens sind Betriebseinnahmen also unabdingbar. Ausnahmen bestätigen hier natürlich die Regel, denn es gibt durchaus gemeinnützige Unternehmen, bei denen nicht der finanzielle Aspekt im Vordergrund steht.

Die Relevanz von Betriebseinnahmen läuft im Endeffekt auf die Unternehmensbilanz hinaus: Hier werden alle Betriebseinnahmen von den Betriebsausgaben abgezogen und so die Gewinn-und-Verlust-Rechnung (GuV) durchgeführt.

Diese gehört im Rahmen der Bilanzerstellung für jedes Unternehmen mit doppelter Buchführung hinzu. Die doppelte Buchführung ist dabei für alle Kapitalgesellschaften und generell für alle Firmen mit Handelsregistereintrag Pflicht. Für alle anderen Unternehmen und beispielsweise Selbstständige gilt: Die einfache Buchführung reicht. Hier können die Betriebseinnahmen demnach im Rahmen der Einnahmen-Überschuss-Rechnung (EÜR) verwendet werden.

Dabei ist die Erfassung von Betriebseinnahmen für jedes Unternehmen notwendig. Schließlich möchte das Finanzamt schriftlich sehen, welche und wie viele Einnahmen es generiert hat. Zudem kann an Hand der GuV oder der EÜR festgestellt werden, wie viele Steuern ein Unternehmen zu zahlen hat. Die Steuerlast ist nämlich vom Gewinn abhängig.

Was als Betriebseinnahmen gilt und was nicht

Im Endeffekt ist die Erfassung von Betriebseinnahmen im eigenen Interesse eines Unternehmens. Schließlich geht ohne eine schriftliche, detaillierte Aufstellung aller Einnahmen und Ausgaben nichts. Wie sonst soll der Erfolg der Firma beurteilt werden?

Wie sonst soll eine Strategie für die Zukunft festgelegt werden? Die Finanzen sind die Basis eines jeden Unternehmens, deswegen sollten sie sorgfältig erfasst werden. Das gilt natürlich ebenso für Betriebseinnahmen wie für Betriebsausgaben, Anlagevermögen oder Eigen- und Fremdkapital.

Entscheidendes Kriterium für die Bezeichnung „Betriebseinnahme“ ist dabei der objektive wirtschaftliche oder tatsächliche Zusammenhang der Einnahme mit dem Geschäftsbetrieb. Die sogenannte „betriebliche Veranlassung“ zu beweisen, ist dabei nicht immer ganz einfach. Manchmal ist der Fall eben nicht ganz eindeutig, und gerade bei Selbstständigen kann das zu Problemen führen.

Diese können nämlich manchmal nicht zu einhundert Prozent zwischen privaten Einnahmen (z. B. Geschenken) und betrieblichen Einnahmen trennen. Folglich kann es Streit mit dem Finanzamt über die Anerkennung der Schenkung als Betriebseinnahme geben. Für diese Fälle ist es wichtig, immer nachvollziehen zu können, warum diese oder jene Einnahme betrieblich veranlasst war.

Immer eindeutig als Betriebseinnahme gilt der Verkauf von Waren oder die Erbringung von Dienstleistungen. Weitere Arten von Betriebseinnahmen sind:

- Verkauf von Anlagevermögen (z. B. Maschinen)

- Zinseinnahmen

- Erstattung von Betriebsausgaben früherer Abrechnungsperioden (z. B. Umsatzsteuer)

- Einmalige oder außerordentliche Einnahmen

Voraussetzung ist natürlich immer die Verbindung zum Betrieb.

Einnahmen im Vergleich mit Umsatz und Gewinn

Betriebseinnahmen können nicht mit dem Gewinn gleichgesetzt werden. Für den Gewinn sind schließlich nicht nur die Betriebseinnahmen maßgebend, sondern logischerweise auch die Ausgaben.

Die Unterscheidung zwischen Betriebseinnahmen und Umsatz fällt nicht ganz so leicht, denn in Teilen stimmen die beiden betriebswirtschaftlichen Kennzahlen überein.

Allerdings beschränkt sich der Umsatz auf die operativen Einnahmen des Unternehmens. Sprich: Für den Umsatz zählen einzig und allein die Einnahmen aus der gewöhnlichen Geschäftstätigkeit, also im Normalfall der Verkauf von Waren oder die Erbringung von Dienstleistungen.

Dadurch fallen die Betriebseinnahmen meist höher aus als der Umsatz, da schlicht mehr Arten von Einnahmen erfasst werden.

Fazit: Betriebseinnahmen sind für Buchhaltung und Strategiefindung unabdingbar

Zusammenfassend lässt sich festhalten, dass die Betriebseinnahmen im Rahmen der korrekten Buchführung ein Muss sind. Egal ob einfache Buchhaltung oder doppelte Buchhaltung: Die Erfassung aller Einnahmen ist nötig, um den Überblick zu behalten.

Dieser Überblick ist sowohl für das Finanzamt als auch für die Unternehmen selbst nötig. Im Zusammenspiel mit den Betriebsausgaben ergibt sich nämlich ein realistisches Bild seiner finanziellen Situation.

Dank der Betriebseinnahmen kann so die Strategie des Unternehmens (oder der selbstständigen Tätigkeit) angepasst werden und der Weg zum Erfolg gegangen werden.

Für Selbstständige kommt die Besonderheit hinzu, dass die Unterscheidung zwischen betrieblichen und privaten Einnahmen für die Höhe der zu zahlende Einkommensteuer entscheidend ist.