Wandeldarlehen

Wandeldarlehen, auch als Convertible Loans bekannt, bieten jungen Unternehmen eine wertvolle Möglichkeit, schnell Kapital zu beschaffen, während Investor:innen die Chance erhalten, in aufstrebende Start-ups zu investieren.

In diesem Artikel erfahren Sie alles Wichtige über die Funktionsweise, Vor- und Nachteile sowie die rechtlichen und bilanziellen Aspekte von Wandeldarlehen.

Ein Wandeldarlehen, auch bekannt als Convertible Loan, ist ein flexibles Finanzierungsinstrument, das besonders bei Start-ups und jungen Unternehmen beliebt ist. Es handelt sich um eine Form der Fremdfinanzierung, die zu einem späteren Zeitpunkt in Eigenkapital umgewandelt werden kann.

Bei einem Wandeldarlehen gewährt ein Investor oder eine Investorin dem Unternehmen zunächst einen Kredit. Anstatt das Darlehen zurückzuzahlen, hat der Investor oder die Investorin die Option, es zu einem vereinbarten Zeitpunkt oder bei Eintritt bestimmter Ereignisse (z.B. einer weiteren Finanzierungsrunde) in Unternehmensanteile umzuwandeln.

Dieses Instrument bietet sowohl für Investor:innen als auch für Unternehmen Vorteile, da es eine schnelle und unkomplizierte Finanzierungsmöglichkeit darstellt, ohne dass sofort eine aufwändige Unternehmensbewertung durchgeführt werden muss.

Beantragen Sie Ihren Kredit online und erhalten Sie innerhalb von 48 Stunden eine Antwort.

4.4 auf Capterra

Wie hoch sind Wandeldarlehen?

Typischerweise bewegen sich Wandeldarlehen für Start-ups im Bereich von einigen zehntausend bis zu mehreren Millionen Euro. In der Praxis sind Beträge zwischen 50.000 und 500.000 € häufig anzutreffen, wobei es nach oben keine feste Grenze gibt.

Die Höhe von Wandeldarlehen kann stark variieren und hängt von verschiedenen Faktoren ab:

- Unternehmensgröße und -phase: Start-ups in frühen Phasen erhalten oft kleinere Beträge, während etabliertere Unternehmen höhere Summen aufnehmen können.

- Finanzierungsbedarf: Die Höhe richtet sich nach dem aktuellen Kapitalbedarf des Unternehmens.

- Investorenprofil: Verschiedene Investorentypen (Business Angels, Venture Capital Fonds) haben unterschiedliche Investitionsvolumina.

Es ist wichtig zu beachten, dass die Höhe des Wandeldarlehens auch die zukünftige Eigenkapitalstruktur beeinflussen kann, wenn das Darlehen gewandelt wird. Unternehmen sollten daher sorgfältig abwägen, welche Summe sie aufnehmen möchten.

“Qonto ist die schnelle, zuverlässige, skalierbare Banklösung, nach der wir gesucht haben. Wir verwalten all unsere Finanzen in der Qonto App.”

Ege Gündüz

Gründer & CEO von liftOS

Wie funktionieren Wandeldarlehen?

Wandeldarlehen funktionieren in mehreren Schritten:

- Vertragsabschluss: Investor:in und Unternehmen schließen einen Wandeldarlehensvertrag ab, der die Konditionen festlegt.

- Auszahlung: Der Investor oder die Investorin stellt dem Unternehmen den vereinbarten Darlehensbetrag zur Verfügung.

- Laufzeit: Während der Laufzeit zahlt das Unternehmen in der Regel Zinsen auf das Darlehen.

- Wandlungsereignis: Bei Eintritt eines definierten Ereignisses (meist eine Finanzierungsrunde) oder zu einem festgelegten Zeitpunkt kann das Darlehen gewandelt werden.

- Umwandlung: Der Investor oder die Investorin erhält Unternehmensanteile anstelle der Darlehensrückzahlung. Der Umwandlungskurs wird oft mit einem Abschlag (Discount) auf die Bewertung der nächsten Finanzierungsrunde berechnet.

- Alternative: Falls keine Wandlung stattfindet, wird das Darlehen zurückgezahlt, oft mit einem Aufschlag.

Wichtige Elemente eines Wandeldarlehens sind:

- Zinssatz: Meist zwischen 5 und 10 % p.a.

- Discount: Typischerweise 10 bis 30 % auf die Bewertung der nächsten Runde

- Cap: Eine Obergrenze für die Unternehmensbewertung bei der Wandlung

- Laufzeit: Üblicherweise 12 bis 24 Monate

Diese Struktur ermöglicht es Investor:innen, frühzeitig in vielversprechende Unternehmen zu investieren, während das Start-up schnell und flexibel an Kapital kommt.

Was sind Vor- und Nachteile von Convertible Loans?

Wandeldarlehen bieten Start-ups eine schnelle, flexible Finanzierungsmöglichkeit, die ohne sofortige Unternehmensbewertung auskommt und Investor:innen frühzeitige Beteiligungsmöglichkeiten zu attraktiven Konditionen ermöglicht.

Allerdings können sie zur Verwässerung bestehender Anteile führen und bringen Herausforderungen in der Bilanzierung sowie Unsicherheiten hinsichtlich der endgültigen Beteiligungsstruktur mit sich.

| Vorteile | Nachteile |

|---|---|

| Schnelle und unkomplizierte Finanzierung ohne sofortige Unternehmensbewertung | Potenzielle Verwässerung der Anteile bestehender Gesellschafter bei Wandlung |

| Flexible Vertragsgestaltung mit geringen Kosten | Zinskosten, falls das Darlehen nicht gewandelt wird |

| Aufschub der Unternehmensbewertung auf einen späteren Zeitpunkt | Komplexität bei der Bilanzierung und steuerlichen Behandlung |

| Möglichkeit für Investoren, frühzeitig zu attraktiven Konditionen einzusteigen | Unsicherheit über die endgültige Beteiligungsstruktur |

| Keine sofortige Verwässerung der Anteile bestehender Gesellschafter | Risiko der Überbewertung bei Festlegung eines Caps |

| Geringerer administrativer Aufwand im Vergleich zu Eigenkapitalfinanzierungen | Mögliche Konflikte bei der Festlegung der Wandlungskonditionen |

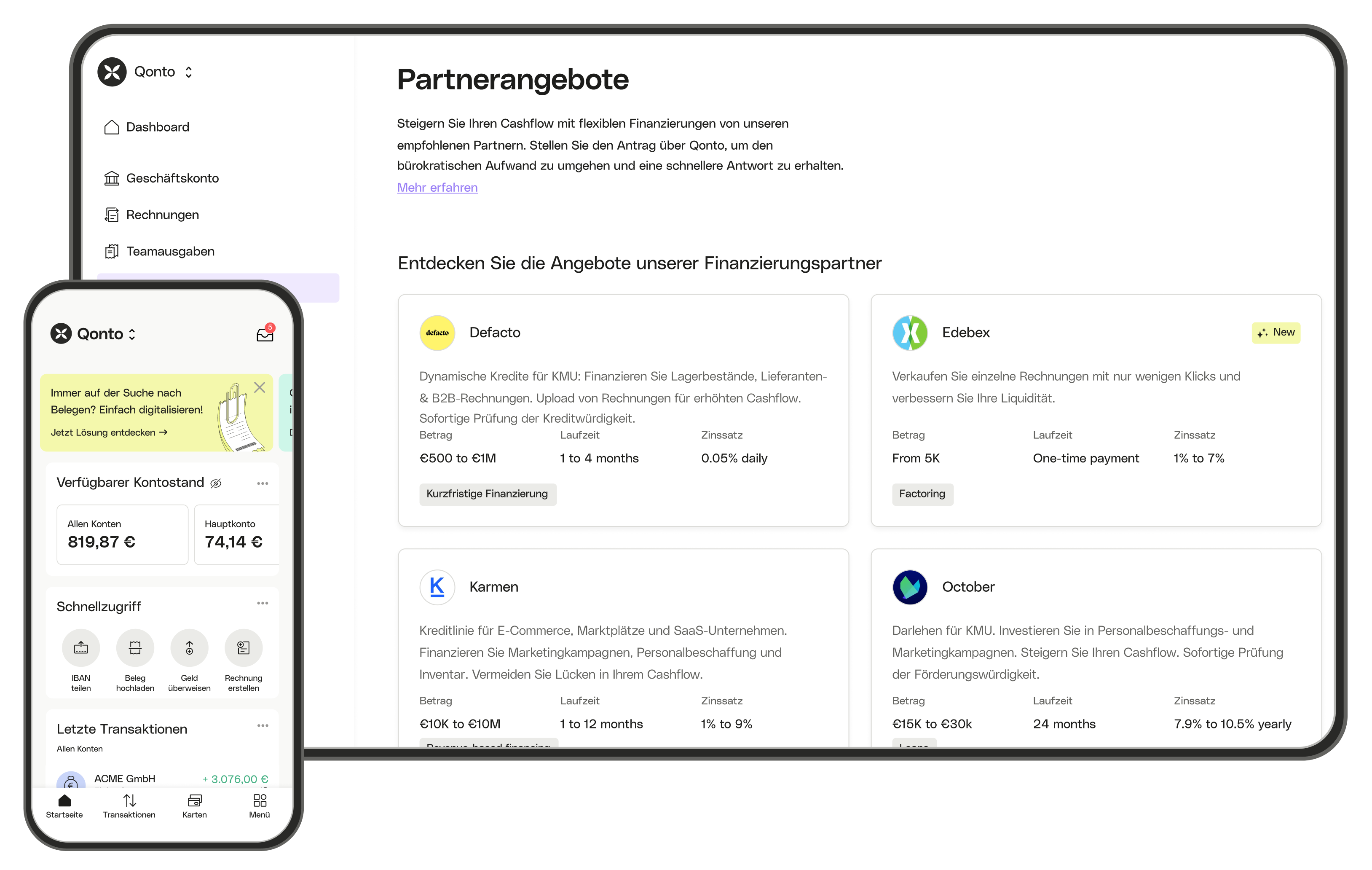

Bei Qonto finden Sie zudem flexible Firmenkredite, die genau zu Ihren aktuellen Anforderungen passen. Testen Sie das Online-Geschäftskonto von Qonto jetzt 30 Tage kostenlos und entdecken Sie unsere Finanzierungsoptionen.

Wann lohnt sich ein Wandeldarlehen?

Ein Wandeldarlehen lohnt sich besonders für Start-ups, die schnell Kapital benötigen, ohne eine sofortige Unternehmensbewertung durchführen zu müssen. Es bietet Flexibilität in der Kapitalstruktur und ist attraktiv für Investor:innen, die frühzeitig einsteigen möchten, ohne das volle Risiko einer direkten Beteiligung einzugehen.

- Frühe Finanzierungsphase: Wenn eine genaue Unternehmensbewertung noch schwierig ist, aber Kapital benötigt wird.

- Überbrückungsfinanzierung: Zur Überbrückung bis zur nächsten größeren Finanzierungsrunde.

- Schneller Kapitalbedarf: Wenn Unternehmen rasch Geld benötigen und keine Zeit für langwierige Verhandlungen haben.

- Flexibilität gewünscht: Für Unternehmen, die ihre Eigenkapitalstruktur vorerst nicht verändern möchten.

- Attraktiv für Investor:innen: Wenn Investor:innen frühzeitig einsteigen möchten, aber das Risiko einer direkten Beteiligung scheuen.

- Vor einer größeren Finanzierungsrunde: Um zusätzliches Kapital zu beschaffen und das Unternehmen für eine spätere Runde zu stärken.

Was sollte im Wandeldarlehensvertrag stehen?

Ein gut strukturierter Wandeldarlehensvertrag ist entscheidend für den Erfolg und die reibungslose Abwicklung des Finanzierungsinstruments. Folgende Kernelemente sollten in einem Wandeldarlehensvertrag enthalten sein:

- Darlehensbetrag und Auszahlungsmodalitäten

- Laufzeit des Darlehens

- Zinssatz und Zinsberechnungsmethode

- Wandlungskonditionen (Wandlungsereignisse, Wandlungsmechanismus, Discount, Cap)

- Rückzahlungskonditionen, falls keine Wandlung erfolgt

- Informations- und Kontrollrechte der Investor:innen

- Vorzugsrechte bei zukünftigen Finanzierungsrunden

- Regelungen für den Fall eines Exits oder einer Liquidation

- Vertraulichkeitsvereinbarungen

- Regelungen zur Übertragbarkeit des Darlehens

- Salvatorische Klausel und anwendbares Recht

Es ist wichtig, dass der Vertrag klar und präzise formuliert ist, um spätere Missverständnisse oder Konflikte zu vermeiden. Dabei sollten beide Parteien ihre Interessen berücksichtigen und einen fairen Ausgleich finden.

Aufgrund der Komplexität und der rechtlichen Implikationen ist es ratsam, bei der Erstellung eines Wandeldarlehensvertrags professionelle juristische Unterstützung in Anspruch zu nehmen.

Wie werden Wandeldarlehen bilanziert?

Die Bilanzierung von Wandeldarlehen erfordert besondere Aufmerksamkeit, da sie je nach Rolle des Unternehmens oder Investor:innen unterschiedlich behandelt werden. Eine korrekte Buchführung ist entscheidend, um die finanziellen Auswirkungen und steuerlichen Implikationen richtig zu erfassen.

Bei Darlehensnehmenden (Unternehmen):

- Das Wandeldarlehen wird zunächst als Fremdkapital in der Bilanz ausgewiesen.

- Zinsen werden als Aufwand in der Gewinn- und Verlustrechnung erfasst.

- Bei Wandlung wird das Darlehen in Eigenkapital umgebucht.

Bei Darlehensgebenden (Investor:innen):

- Das Wandeldarlehen wird als Finanzanlage bilanziert.

- Zinserträge werden in der Gewinn- und Verlustrechnung erfasst.

- Bei Wandlung erfolgt eine Umbuchung in Beteiligungen.

Die Erstbewertung erfolgt zum beizulegenden Zeitwert (Fair Value). In Folgeperioden kann eine Bewertung zu fortgeführten Anschaffungskosten oder zum Fair Value erfolgen, abhängig von der Klassifizierung nach IFRS 9. Detaillierte Informationen zu den Konditionen des Wandeldarlehens müssen im Anhang offengelegt werden.

Die genaue bilanzielle Behandlung kann je nach angewandtem Rechnungslegungsstandard (HGB, IFRS) und den spezifischen Vertragskonditionen variieren.

Beispielrechnung

Um die Funktionsweise eines Wandeldarlehens besser zu verstehen, betrachten wir folgendes Beispiel:

Ein Start-up erhält ein Wandeldarlehen von 100.000 € mit folgenden Konditionen:

- Laufzeit: 18 Monate

- Zinssatz: 8 % p.a.

- Discount: 20 % auf die nächste Finanzierungsrunde

- Cap: 5 Millionen € Unternehmensbewertung

Szenario 1: Wandlung bei einer Finanzierungsrunde nach 12 Monaten

- Neue Bewertung: 4 Millionen €

- Preis pro Anteil: 100 €

Berechnung:

- Aufgelaufene Zinsen: 100.000 € x 8 % x 1 Jahr = 8.000 €

- Gesamtbetrag zur Wandlung: 108.000 €

- Discountierter Preis pro Anteil: 100 € x (1 - 20 %) = 80 €

- Anzahl der Anteile: 108.000 € / 80 € = 1.350 Anteile

Der Investor erhält 1.350 Anteile, was einer Beteiligung von ca. 3,37 % entspricht.

Szenario 2: Wandlung bei einer Finanzierungsrunde nach 18 Monaten

- Neue Bewertung: 6 Millionen €

- Preis pro Anteil: 150 €

Berechnung:

- Aufgelaufene Zinsen: 100.000 € x 8 % × 1,5 Jahre = 12.000 €

- Gesamtbetrag zur Wandlung: 112.000 €

- Cap greift: 5 Millionen € / 6 Millionen € = 83,33 % des aktuellen Preises

- Effektiver Preis pro Anteil: 150 € x 83,33 % = 125 €

- Anzahl der Anteile: 112.000 € / 125 € = 896 Anteile

Der Investor erhält 896 Anteile, was einer Beteiligung von ca. 2,24 % entspricht.