La gestion des frais professionnels est contraignante et chronophage pour les entreprises. Elle peut aussi être source d’erreurs aux lourdes conséquences en cas de contrôle fiscal.

Pour en finir avec cette tâche manuelle, vous pouvez utiliser un logiciel de gestion des notes de frais comme Qonto. Nous savons que collecter les reçus, relancer vos employés et procéder aux remboursements peut être un véritable casse-tête. Pour éviter ces pertes de temps et d’énergie, notre outil permet à vos collaborateurs de soumettre leurs notes de frais en quelques clics et accélère le remboursement de leurs dépenses.

Pour ce faire, appuyez-vous sur notre fonctionnalité spécifique aux indemnités kilométriques. Elle calcule le montant dû à vos collaborateurs sur base du trajet réalisé et du véhicule utilisé.

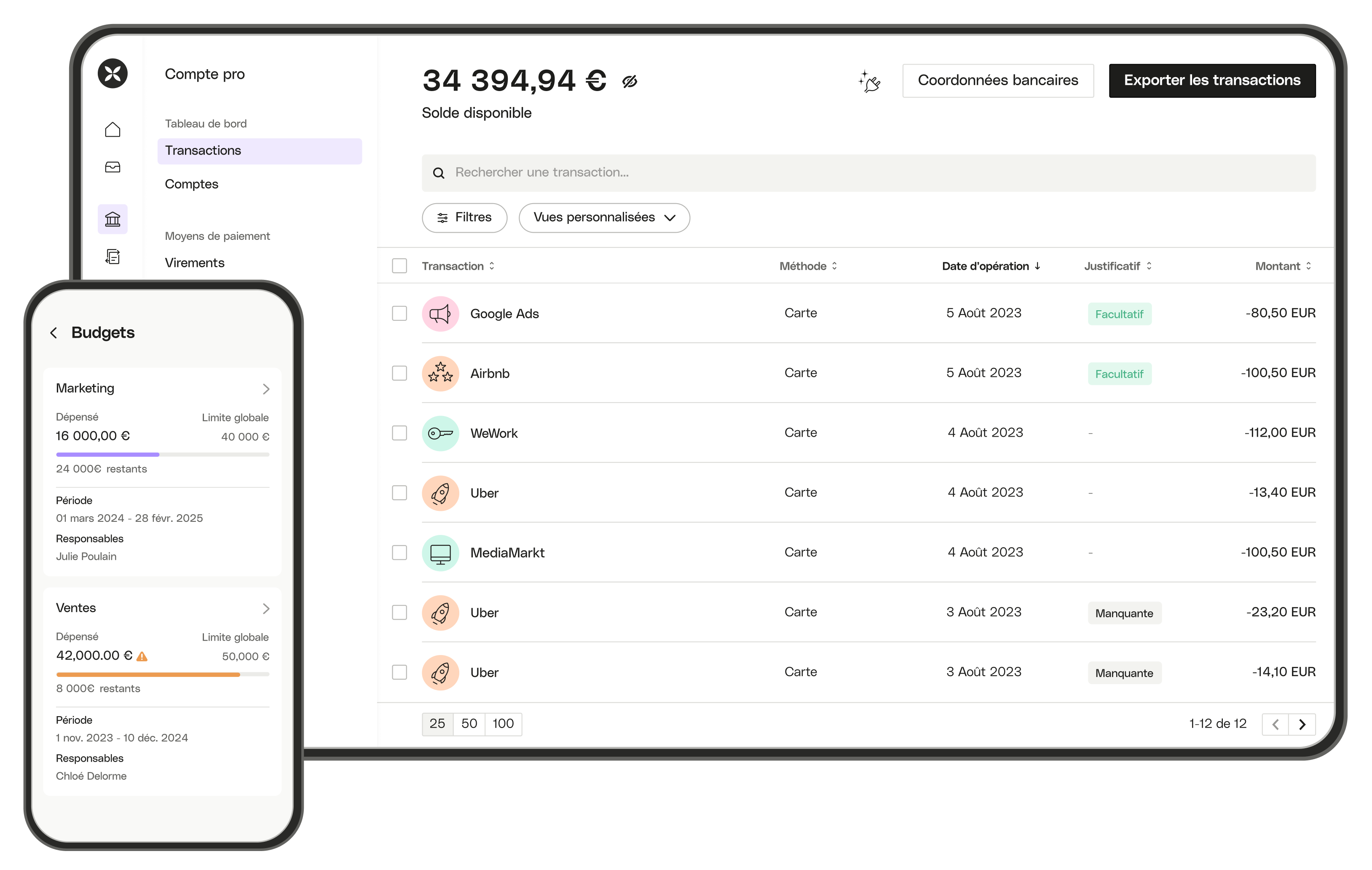

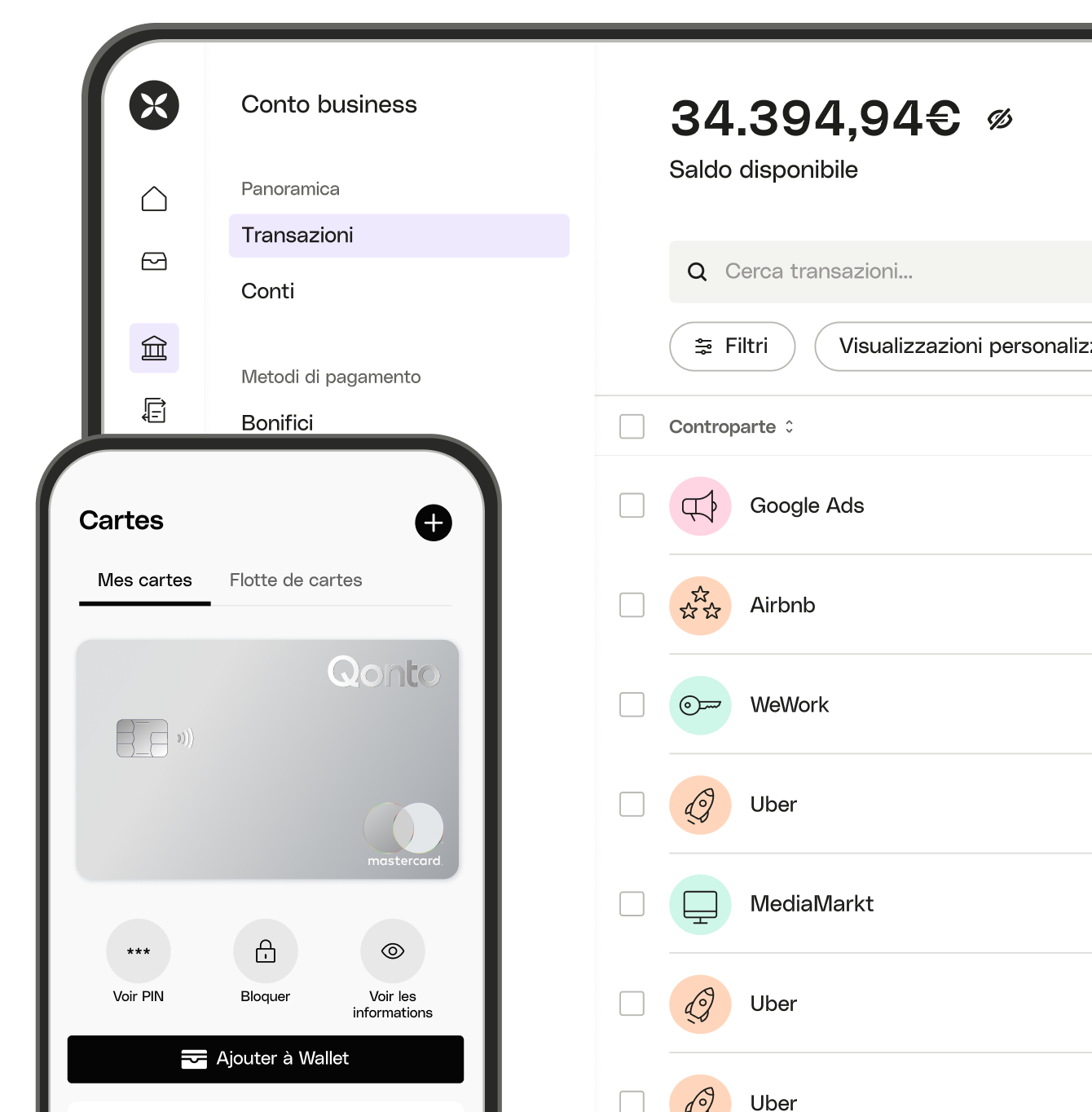

Vous pouvez aussi ouvrir un compte pro sans banque avec Qonto, doter vos collaborateurs d’une carte bancaire éphémère ou d’une carte virtuelle, et suivre chaque transaction réalisée depuis une application centralisant l’ensemble des informations.

L’avantage est immédiat pour vos employés puisqu’ils n’ont plus besoin d’avancer leur argent personnel. Ils peuvent aussi scanner chaque justificatif de paiement pour vous faire gagner un temps précieux.

Côté entreprise, les atouts de Qonto sont nombreux. Vous pouvez visualiser les dépenses de vos salariés en temps réel. Vous pouvez aussi fixer et modifier le plafond de chaque carte en fonction des besoins de vos collaborateurs, et définir le type de dépenses autorisées.

Que vous ayez une SARL, une SASU ou une SAS, Qonto s’adapte à la taille et aux besoins de votre entreprise, offrant ainsi un service sur-mesure pour la gestion de vos finances professionnelles.

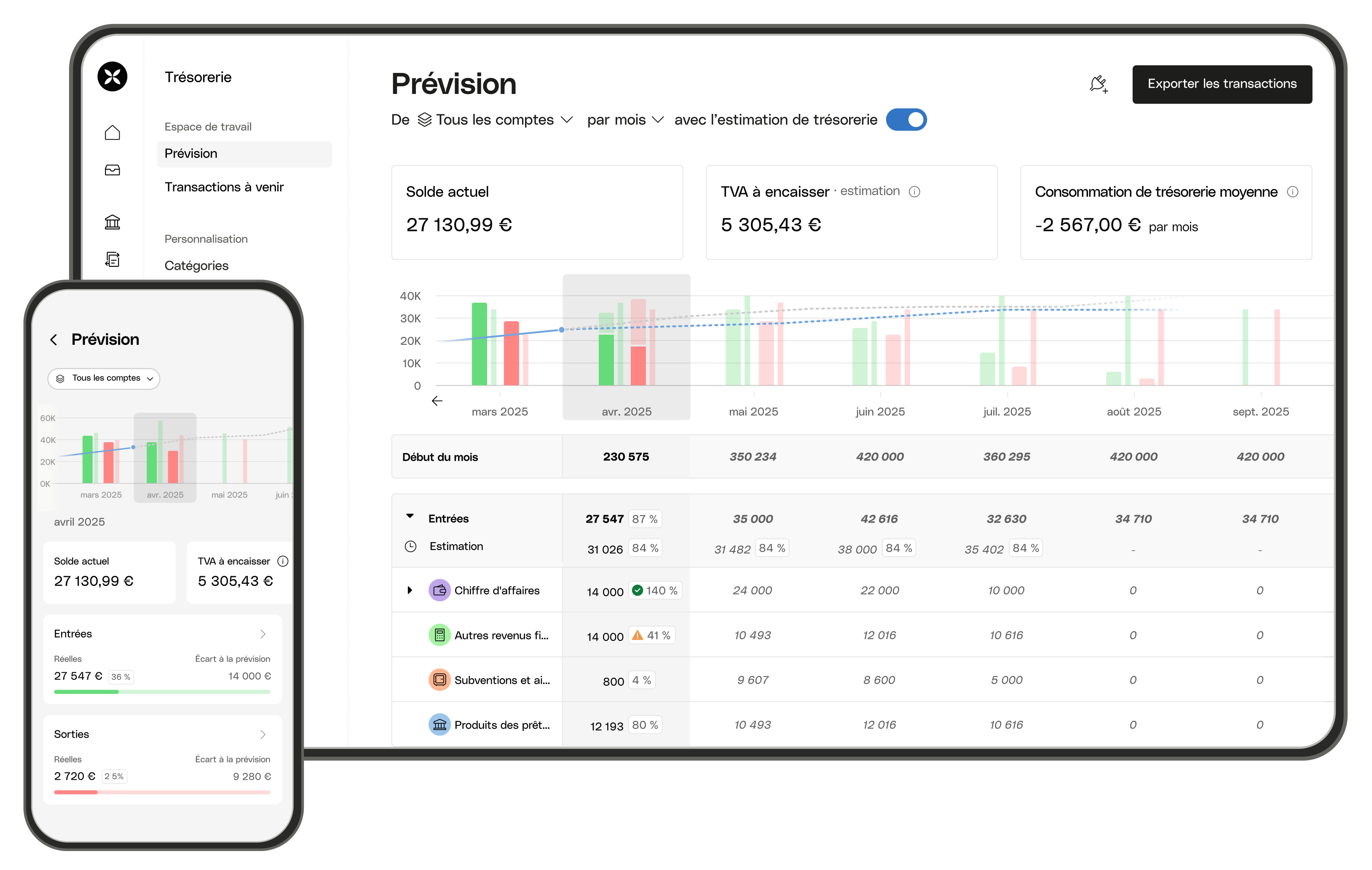

Des notes de frais aux transactions par carte, Qonto permet à vos employés de gagner en autonomie et vous offre une visibilité complète sur tous vos flux de trésorerie.

Réservez une démo et découvrez les fonctionnalités proposées par Qonto.