Die 1-Prozent-Regelung

Was ist die 1-Prozent-Regelung?

Wenn ein Arbeitnehmer von seinem Arbeitgeber einen Dienstwagen gestellt bekommt, den dieser auch für private Fahrten nutzen darf, stellt das einen geldwerten Vorteil dar, den es auch zu versteuern gilt. Diese Regelung gilt selbst dann, wenn der Betreffende seinen Firmenwagen gar nicht privat nutzt. Sie betrifft darüber hinaus auch Selbstständige.

Dabei wird ein geldwerter Vorteil monatlich mit einem Prozent des Listenpreises veranschlagt. Würde der Listenpreis vom Firmenwagen beispielsweise 50.000 Euro betragen, so entspricht 1 % 500 Euro, die dem monatlichen Arbeitslohn zuzurechnen sind.

Zwar kann dieser Regelung so gut wie niemand entgehen, aber wer Bescheid weiß, kann doch einige Sonderfälle nutzen und so Steuern sparen. In Folgendem finden Sie weitere Informationen zu diesem Thema.

Übrigens: Im Zuge von finanziellen Einbußen durch die Corona-Krise sind aktuell insbesondere Selbstständige oftmals froh über jeden Cent, der sich einsparen lässt. Sie können auch von finanzieller Unterstützung durch Zuschüsse von Bund und Ländern profitieren.

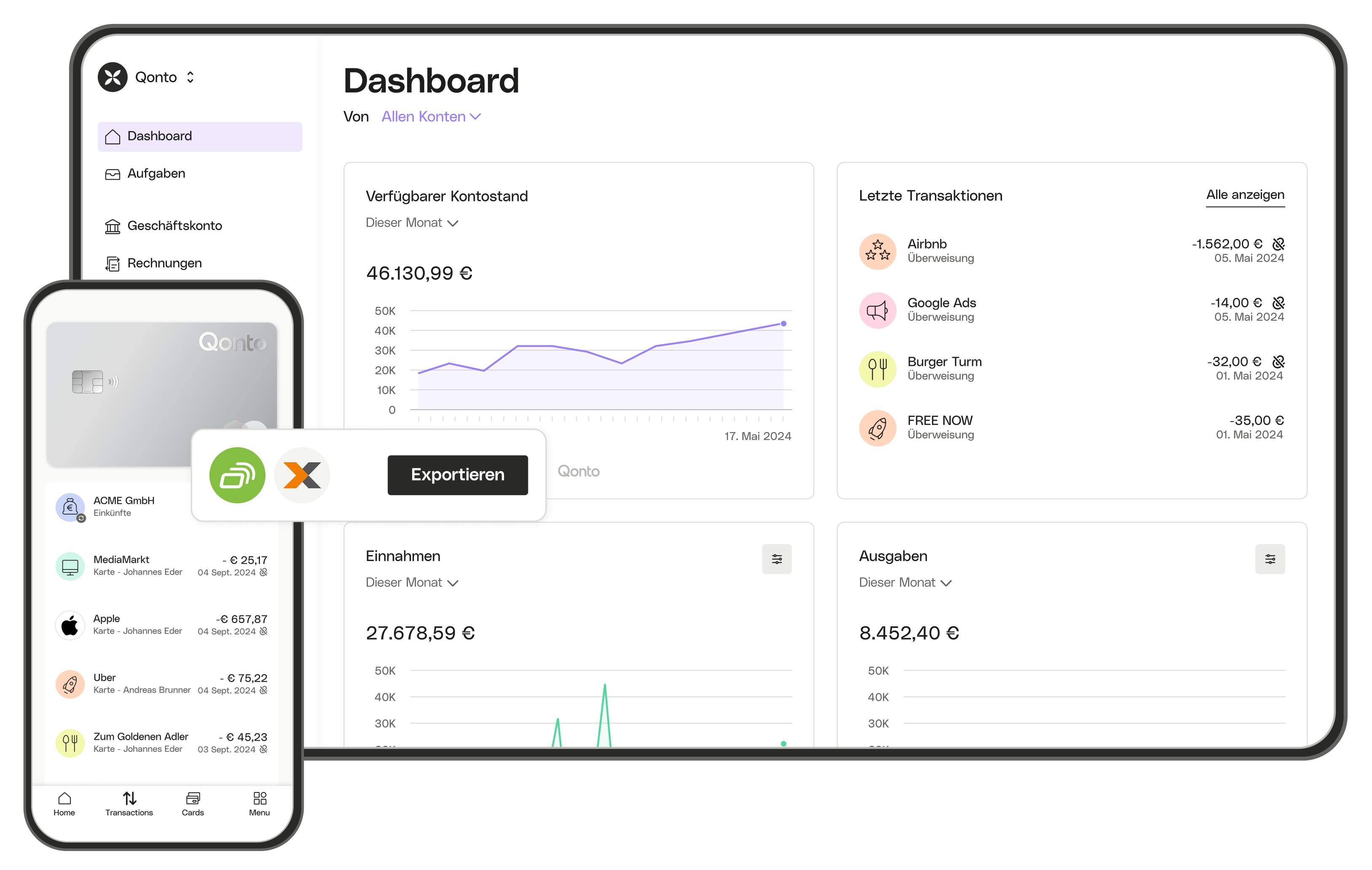

Verknüpfen Sie Buchhaltung und Firmenkonto und sparen Sie pro Monat bis zu 10 Stunden.

4.4 auf Capterra

Ganz legale Steuertipps

Beispielsweise kann man mit seinem Arbeitgeber das private Nutzungsverbot für den Firmenwagen vereinbaren. Dann darf das Fahrzeug nicht für private Fahrten verwendet werden und die Ein-Prozent Besteuerung muss infolgedessen nicht angewendet werden.

Das ist schriftlich zu vereinbaren, kann aber bereits im Arbeitsvertrag enthalten sein. Es wird jedoch auch eine schriftliche Ergänzung des Vertrags akzeptiert. In jedem Fall müssen diese Regelungen schriftlich fixiert werden, denn mündliche Absprachen führen zu keiner Anerkennung beim Finanzamt.

Vereinfachen Sie Ihre Buchhaltungs- und Steuerprozesse mit unserer Integration zu DATEV. Einfach verbunden und schnell eingerichtet.

Tipp 1: Der Weg von der Wohnung zur Arbeitsstelle

Selbst wenn nur eine betriebliche Nutzung vom Fahrzeug erlaubt ist, dürfen die Arbeitnehmer trotzdem die Wege von der eigenen Wohnung zur Arbeitsstelle damit fahren. Diese Möglichkeit stellt aber für den Arbeitnehmer einen geldwerten Vorteil dar, da dieser damit Kosten sparen kann. Deshalb ist dieser Vorteil neu zu versteuern.

Bei einem Fahrzeug mit einem angenommenen Listenpreis von 35.000 Euro und einer einfachen Entfernung von 35 Kilometer, sieht die Rechnung so aus: 0,03 % vom Bruttolistenpreis des Autos, in diesem Beispiel 35.000 Euro, x 35 Kilometer ergibt eine steuerlich zu berücksichtigende Summe von 367,50 €.

Tipp 2: Krankheitsfall

Beschäftigte, die aus Krankheitsgründen das vom Arbeitgeber gestellte Dienstauto nicht nutzen können, haben keinen geldwerten Vorteil mehr, was deshalb nicht zu versteuern ist. Eine ärztliche Bescheinigungmuss aber vorliegen.

Tipp 3: Bestimmte Anlässe

Auch wenn eine außerbetriebliche Fahrzeugnutzung ausgeschlossen wurde, kann sich der Arbeitnehmer doch von seinem Dienstherren die persönliche Verwendung des Autos für bestimmte Anlässe genehmigen lassen. Das darf aber pro Monat nicht öfter als maximal fünf Mal geschehen. Diese Tage sind dann entsprechend steuerlich relevant. In der Regel ist dies jedoch günstiger ist als die 1-Prozent-Regelung.

Bei der Berechnung der anfallenden Steuern kann für Selbstständige ein Einkommensteuerrechner hilfreich sein.

“Qonto ist unser tägliches Tool für saubere und effektive Buchführung. So sparen wir nicht nur Zeit, sondern haben auch eine klare Rollenverteilung.”

Michael Land

Mitgründer & GF von Hyrise Academy

Selbstständige

Bei Freiberuflern und Selbstständigen, die ein Auto beruflich nutzen, um flexibler geschäftliche Termine wahrnehmen zu können oder um Akquise damit zu betreiben, wird der Wagen oftmals auch privat genutzt. Für diese häusliche Nutzung des Geschäftswagens müssen dann Steuern gezahlt werden.

Im Umkehrschluss ist es möglich, sein Privatauto geschäftlich zu nutzen. In dem Fall bekommt der Unternehmer Geld erstattet, wenn er sein Privatauto betrieblich genutzt hat.

In jedem Fall muss die private Nutzung demnach versteuert werden. Dafür gibt es zwei mögliche Varianten, auf die im nächsten Abschnitt näher eingegangen wird.

Fahrtenbuch führen?

Wird das Kraftfahrzeug mindestens zur Hälfte geschäftlich genutzt, zählt es zum Betriebsvermögen. Die Kosten dafür können als Betriebsausgaben gerechnet werden. Steuerlich darf zwischen Fahrtenbuch und der oben bereits beschriebenen 1-Prozent-Regelung (auch Listenpreismethode genannt) gewählt werden. Wird der Wagen jedoch weniger als 50 % für gewerbliche Fahrten genutzt, muss für das Finanzamt ein Fahrtenbuch geführt werden.

Verbinden Sie Qonto und DATEV, um Banking und Buchhaltung zentral zu verwalten.

War dieser Ratgeber hilfreich?

100% fanden diesen Ratgeber hilfreich