Reisekosten mit Pauschale für Dienstreisen absetzen

Egal ob die Teilnahme an einem Seminar, ein Termin mit einem Kunden oder der Besuch einer anderen Zweigstelle des Unternehmens – die Kosten für dienstliche Reisen außerhalb des eigenen Arbeitsortes können geltend gemacht werden.

In der Regel übernimmt der Arbeitgeber die extra Aufwendungen in Form einer Reisekostenabrechnung, jedoch gibt es auch die Möglichkeit, die Kosten durch eine Pauschale gegenzurechnen, die gesetzlich festgelegt und steuerfrei ist. Wofür diese Reisekostenpauschale genutzt werden kann und wie Abrechnung in diesem Fall aussieht, erfahren Sie im Folgenden.

Was sind Dienstreisekosten?

Reisekosten fallen immer dann an, wenn ein Mitarbeiter eines Unternehmens oder eine freiberuflich arbeitende Person außerhalb der eigenen Arbeitsstelle berufliche Termine wahrnimmt. Dazu zählen beispielsweise Besprechungen beim Kunden, Seminare oder ähnliche dienstliche Verpflichtungen. Die Anreise sowie die Verpflegung vor Ort auf einer solchen dienstlichen Reise zählen zu den Reisekosten.

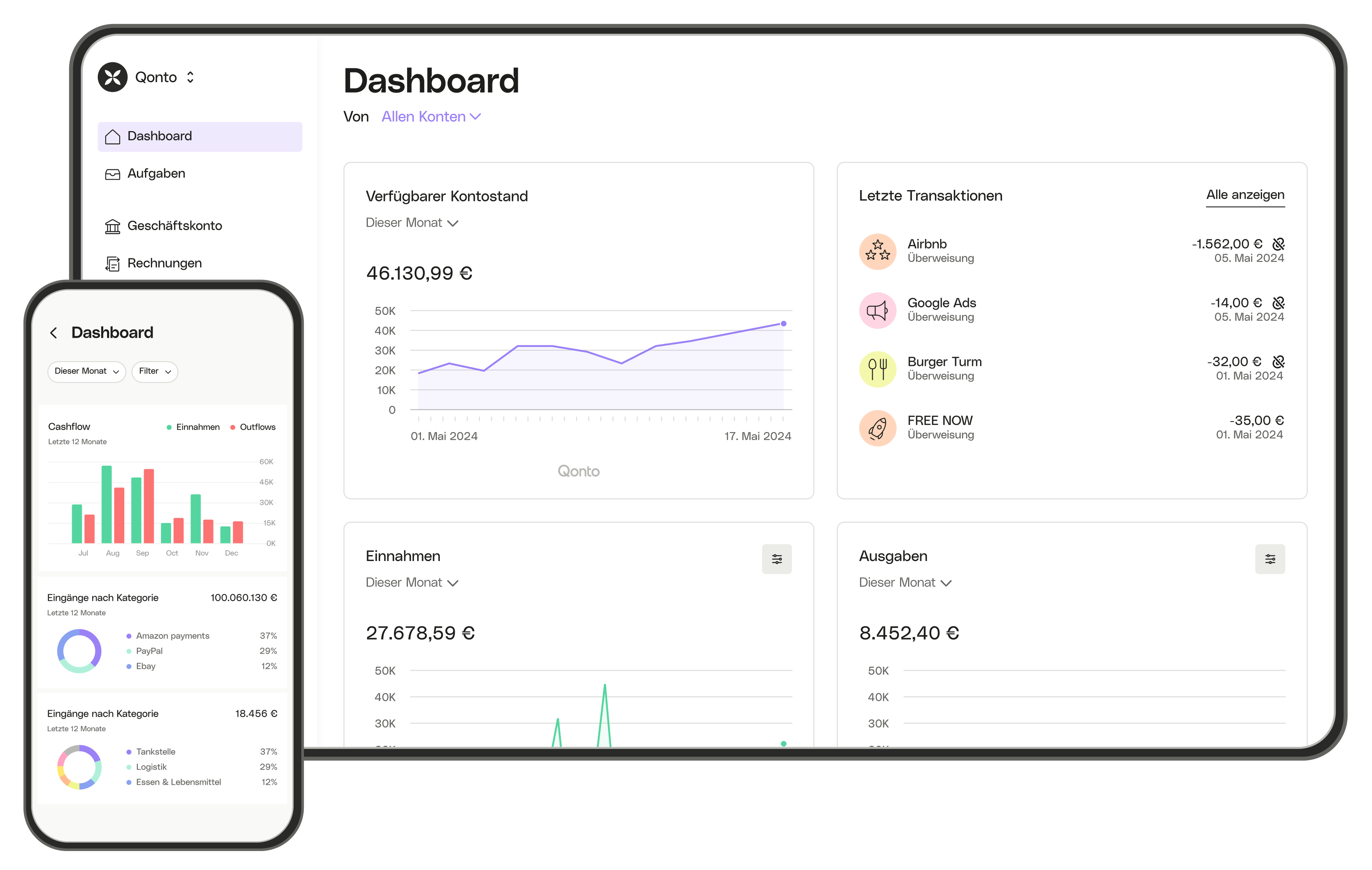

Mit Qonto zentralisieren Sie die Reisekosten Ihres Teams und machen die Abrechnung zum Kinderspiel.

Steuerliche Behandlung von Reisekosten

Bitte beachten: Es können nur Kosten steuerlich abgesetzt werden, die auch selbst getragen wurden. Wenn der Arbeitgeber für die beruflich veranlasste Auswärtstätigkeit im Vorfeld oder auch erst nach der Dienstreise die Kosten erstattet, können diese nicht auf der Steuererklärung als Werbekosten verrechnet werden.

Steuerlich absetzbare Reisekosten sind:

- Fahrtkosten

- Übernachtungskosten

- Kosten für die Verpflegung

- Reisenebenkosten

Individuelle Karten, Budgets und volle Kontrolle. Kostenlos beraten lassen.

4.4 auf Capterra

Dienstliche Kosten pauschal absetzen

Über folgende Pauschalen können die verschiedenen Reisekosten abgerechnet werden:

Die Kilometerpauschale

Wenn die dienstliche Reise mit dem eigenen Fahrzeug absolviert wird, kann die Fahrt steuerlich über die Kilometerpauschale geltend gemacht werden. Für jeden gefahrenen Kilometer wird hier eine Pauschalsumme angesetzt.

Die Kilometerpauschale unterscheidet sich bezüglich des Fahrzeuges:

- beim Pkw 30 Cent pro Kilometer

- beim Motorrad oder Motorroller 20 Cent pro Kilometer

- beim Moped, Mofa oder Elektrofahrrad 20 Cent pro Kilometer

Wer bei beruflichen Reisen öffentliche Verkehrsmittel nutzt, kann die Kosten direkt durch die Belege absetzen und nutzt bei der Steuererklärung nicht die Kilometerpauschale. Grundlegend gilt hierbei, dass alle Personen – egal ob in einem festen Arbeitsverhältnis oder freiberuflich arbeitend – diese Fahrtkosten entweder über die Kilometerpauschale oder die einzelnen Quittungen als Werbekosten von der Steuer absetzen können.

Nicht verwechselt werden sollte die Kilometerpauschale mit der Entfernungspauschale. Während erstere sich auf Fahrten im Zuge einer Dienstreise bezieht, kann mit der auch als Pendlerpauschale bezeichneten Entfernungspauschale der tägliche Weg zur Arbeit geltend gemacht werden.

Der Verpflegungsmehraufwand

Da die tatsächlich entstandenen Kosten für die Verpflegung bei einer dienstlichen Reise in der Regel höher liegen als im normalen Alltag, können diese Mehraufwendungen für Frühstück, Mittag- oder Abendessen von der Steuer abgesetzt werden. Hierfür hat der Gesetzgeber ebenfalls einen Pauschalbetrag festgelegt, der sich danach richtet, wie lange die dienstliche Reise geht.

Die Pauschalbeträge für den Verpflegungsmehraufwand liegen seit Januar 2020 für kurze Auswärtstätigkeiten sowie bei mehrtägigen Reisen innerhalb Deutschlands bei:

- 28 Euro (früher 24 Euro) bei mindestens 24 Stunden Abwesenheit

- 14 Euro (früher 12 Euro) bei einer Abwesenheit zwischen 8 und 24 Stunden

- 14 Euro (früher 12 Euro) pro An- und Abreisetag

Nicht nur für Reisekostenpauschalen im Inland sind Neuregelungen in Kraft getreten. Angepasste Beträge gelten auch für Auslandsreisen ab 1. Januar 2020.

Diese Pauschalbeträge gelten für eine beruflich veranlasste Auswärtstätigkeit als verbindlich und sind unabhängig davon, wieviel Euro pro Tag Sie wirklich ausgegeben haben. Es ist nicht möglich, höhere Kosten als Werbungskosten geltend machen zu können. Die einzige Ausnahme ist, wenn ein Kunde bewirtet wurde.

Tatsächliche Kosten steuerlich absetzen

Für einige dienstliche Kosten werden zur Verrechnung auf der Steuererklärung keine Pauschalen genutzt, sondern die tatsächlichen Kosten berechnet. Hierzu gehören beispielsweise die Übernachtungskosten bei Dienstreisen. Bei Hotelrechnungen, auf denen auch Mahlzeiten aufgeführt werden, können nur die reinen Übernachtungskosten steuerlich geltend gemacht werden, da die Verpflegungskosten über eine Pauschale abgesetzt werden können.

Zudem sollten alle Hotelrechnungen aufgehoben werden, da das Finanzamt für diese Einzelnachweise einfordern kann. Auch Reisenebenkosten wie Ausgaben für die Beförderung von Gepäck, Reisegepäckversicherungen, Parkplatzgebühren und Telefonkosten können steuerlich geltend gemacht werden. Hierfür wird ebenfalls keine Pauschale in Betracht gezogen, sondern die realen Kosten.

Beruflich bedingte doppelte Haushaltsführung von der Steuer absetzen

Unabhängig von den Reisekosten und Reisekostenvergütungen bei dienstlichen Reisen kann jeder, der durch den Beruf zwei Haushalte betreibt, den Haushalt an dem Ort, wo er beruflich tätig ist, von der Steuer absetzen. Dazu zählen einerseits die Fahrtkosten zwischen der Heimat, also dem eigentlichen Wohnort, und der Wohnung am Arbeitsort sowie andererseits Verpflegungspauschalen für die ersten drei Monate der Auswärtstätigkeit.

Für die Abrechnung der doppelten Haushaltsführung müssen verschiedene Bedingungen erfüllt sein. So sollte die Zweitwohnung deutlich näher am Arbeitsplatz sein und gleichzeitig sollten Sie sich mit mehr als 10 Prozent an den Kosten ihres Hauptwohnsitzes beteiligen. Zudem sollte der Hauptwohnsitz auch nachweislich der Lebensmittelpunkt sein.

Wenn diese Punkte erfüllt sind, können die folgenden Kosten in der Steuererklärung geltend gemacht werden:

- Mietkosten der Zweitwohnung bis 1.000 Euro monatlich

- Kosten für Einrichtungsgegenstände und Hausrat

- Fahrtkosten zwischen Hauptwohnsitz und Zweitwohnsitz

- Kosten für den Umzug

- innerhalb der ersten drei Monate: Verpflegungsmehraufwendungen

Delegieren, Kontrolle behalten, Zeit gewinnen. Dank der modernen Tools von Qonto.