Mit dem Schritt in die Selbstständigkeit wird es beim Thema „Steuern“ ernst: Sie sind verpflichtet, Umsätze und Gewinne Ihres Unternehmens dem Finanzamt in Form einer Steuererklärung lückenlos und fristgerecht mitzuteilen und Ihre Steuern zu begleichen. Wie hoch diese ausfallen, wird auch von den individuellen Lebensumständen bestimmt.

So finden Sie Ihre Steuerklasse heraus

- Steuerklassen in Deutschland dienen der Vereinfachung des Steuersystems, indem sie Freibeträge festlegen, die das zu versteuernde Einkommen reduzieren, basierend auf den Lebensumständen.

- Angestellte profitieren von der automatischen Lohnsteuerabführung über ihre Gehaltsabrechnung, wobei die Steuerklasse die Höhe der Lohnsteuer bestimmt und sich nach den Lebensumständen richtet.

- Jede Steuerklasse ist an bestimmte Personengruppen gebunden, wie z.B. Singles oder verheiratete Paare, und hat unterschiedliche Freibeträge, die die Steuerlast beeinflussen.

- Selbstständige haben keine Steuerklasse, sondern unterliegen der Einkommenssteuerpflicht. Die Steuerhöhe hängt von der Tätigkeit ab, und Vorauszahlungen sind üblich.

- Bei nebenberuflicher Selbständigkeit bleibt die Steuerklasse des Hauptjobs bestehen, während für den Nebenjob in der Regel Steuerklasse 6 gilt, ohne die Einkommenssteuerhöhe zu definieren.

Was ist eine Steuerklasse?

Wieso gibt es überhaupt Steuerklassen? Sie dienen dazu, das Steuersystem zu vereinfachen. Dabei stehen die verschiedenen Klassen nicht für unterschiedliche Steuersätze. Vielmehr liegt der Unterschied in den vorab festgesetzten Freibeträgen, die das zu versteuernde Einkommen mindern und je nach Steuerklasse variieren.

- Ist die Person verheiratet, ledig oder geschieden?

- Hat auch der Lebenspartner Einkünfte, die in der gemeinsamen Steuererklärung berücksichtigt werden müssen?

- Hat die Person Kinder? Wenn ja, wie viele?

- Ist die Person alleinerziehend?

- Werden Einkünfte über einen Zweitjob erzielt?

Wie gelten Steuerklassen für Angestellte?

Angestellte sind in der komfortablen Lage, keine Steuererklärung erstellen zu müssen. Sie erhalten jeden Monat eine Gehaltsabrechnung, auf der Steuern und Versicherungen bereits abgezogen sind.

Die von Angestellten gezahlte Lohnsteuer ist „abgeltend“, das heißt, mit ihr werden alle Forderungen des Finanzamts erfüllt. Dies wiederum setzt voraus, dass Gehaltsabrechnungen präzise und möglichst umfassend die oben genannten Lebensumstände des Arbeitnehmenden berücksichtigen.

Die Steuerklasse spiegelt die Lebensumstände von Arbeitnehmenden wider und bestimmt die Höhe der zu zahlenden Lohnsteuer. Weiter unten klären wir, wie Sie Ihre Steuerklasse herausfinden können.

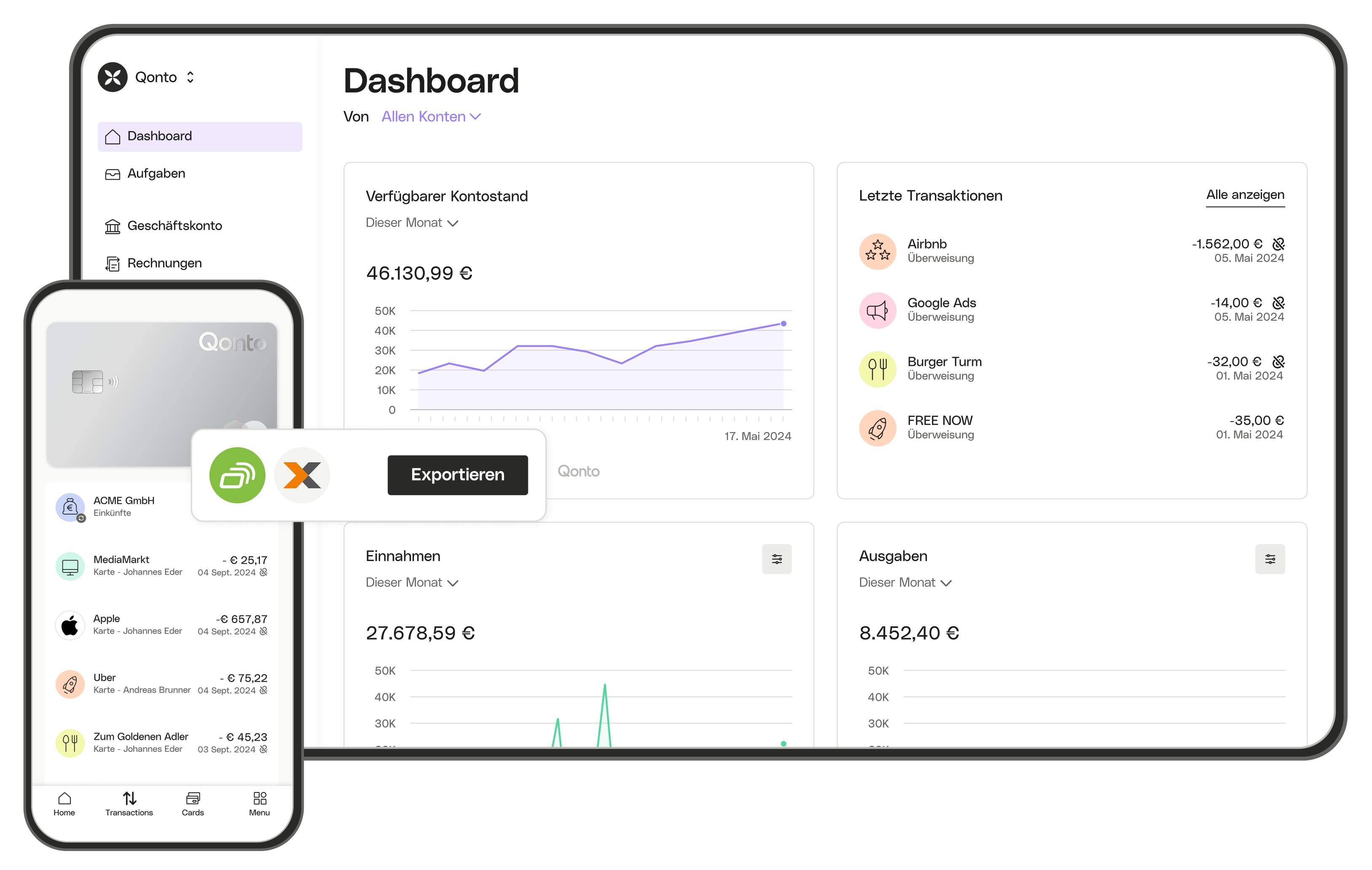

Vereinfachen Sie Ihre Buchhaltung

In unserer Anleitung erklären wir Schritt für Schritt, wie Sie alle Ihre Transaktionen und Anhänge an einem Ort sammeln, wo Buchhalter:innen einfach darauf zugreifen können.

Welche Steuerklasse habe ich?

Jedem Angestellten wird pro Job eine von sechs möglichen Steuerklassen zugeteilt. Bei zwei gleichzeitig ausgeführten Tätigkeiten werden auch jeweils zwei unterschiedliche Steuerklassen vergeben.

Ändern sich die eigenen Lebensumstände durch Hochzeit oder Geburt von Kindern, besteht die Möglichkeit eines Wechsels in einer anderen Steuerklasse. Doch wie die eigene Lohnsteuerklasse herausfinden? Wir haben alle Klassen aufgelistet!

Steuerklasse 1 – Singles

Diese „Standard”-Steuerklasse vereint ledige, verwitwete und geschiedene Arbeitnehmer. Auch für verheiratete Arbeitnehmer gilt diese Klasse, wenn die Ehepartner dauerhaft getrennt leben oder ein Ehepartner im Ausland wohnt.

Jährlicher Grundfreibetrag: 11.604 € (2024)

Steuerklasse 2 – Alleinerziehende

Fast identisch mit Steuerklasse 1, nur hat der Arbeitnehmer hier mindestens ein Kind, ist alleinerziehend und erhält den Entlastungsbetrag für Alleinerziehende. Der Wechsel in die Steuerklasse 2 muss beantragt werden.

Jährlicher Grundfreibetrag: 11.604 € + 4.260 € Alleinerziehendenentlastungsbetrag (2024)

Übermitteln Sie Kontoumsätze automatisiert und sicher an Ihre Steuerberatung.

4.4 auf Capterra

Steuerklasse 3 – Verheiratete, in Verbindung mit Steuerklasse 5

Diese Klasse kann von einem Ehepartner beantragt werden, der ein wesentlich höheres Einkommen als das des anderen Partners zu verzeichnen hat. Die Steuerklasse 3 ermöglicht eine geringere Besteuerung. Der schlechter verdienende Partner andere Partner kommt automatisch in die Steuerklasse 5.

Jährlicher Grundfreibetrag: 23.208 € & Pflicht zur Abgabe der Steuererklärung (2024)

Steuerklasse 4 – Verheiratete mit gleichem Gehalt

Diese Steuerklasse betrifft verheiratete Arbeitnehmer, wobei beide Ehepartner ein Einkommen erzielen und zusammenleben. Für Verheiratete ist die Klasse steuerlich von Vorteil, wenn beide Partner ähnlich viel verdienen.

Jährlicher Grundfreibetrag: 11.604 € (2024)

Steuerklasse 5 – Verheiratete in Kombination mit Steuerklasse 3

Diese Steuerklasse tritt ein, wenn bei verheirateten Arbeitnehmern beide Ehepartner ein Einkommen erzielen und der höher Verdienende die Steuerklasse 3 beantragt. Mit Steuerklasse 5 wird das geringere Gehalt zwar höher besteuert, dennoch lohnt sich die ⅗ Kombination bei großen Gehaltsunterschieden innerhalb eines Ehepaares.

Jährlicher Grundfreibetrag: 0 € & Pflicht zur Abgabe der Steuererklärung

Steuerklasse 6 – Zweit- und Nebenjobs

Diese Steuerklasse gilt für Personen mit weiteren Jobs neben ihrer ersten Tätigkeit und geht mit den höchsten Abzügen von allen Klassen einher, denn hier gelten keinerlei Freibeträge. Das erste Arbeitsverhältnis fällt weiterhin unter Steuerklasse 1.

Jährlicher Grundfreibetrag: 0 € & Pflicht zur Abgabe der Steuererklärung

| Steuerklasse | Personengruppe | Freibetrag |

|---|---|---|

|

Klasse 1 |

Singles |

11.604 € |

|

Klasse 2 |

Alleinerziehende |

11.604 € + 4.260 € Alleinerziehendenentlastungsbetrag |

|

Klasse 3 |

Verheiratete, in Verbindung mit Steuerklasse 5 |

23.208 € & Pflicht zur Steuererklärung |

|

Klasse 4 |

Verheiratete mit gleichem Gehalt |

11.604 € |

|

Klasse 5 |

Verheiratete in Kombination mit Steuerklasse 3 |

0 € & Pflicht zur Steuererklärung |

|

Klasse 6 |

Zweit- und Nebenjobs |

0 € & Pflicht zur Steuererklärung |

Damit Sie stets im Blick behalten, in welche Steuerklasse Sie gehören, finden Sie im folgenden nochmal eine Zusammenfassung über alle sechs Klassen, ihre Charakteristika und Freibeträge.

Wo finde ich meine Steuerklasse?

Zunächst können Sie ganz einfach die oben beschriebenen Steuerklassen durchgehen und prüfen, welches Profil auf Sie zutrifft. Alternativ können Sie Ihre Steuerklasse über die Gehaltsabrechnung herausfinden. Die Nummer Ihrer Steuerkategorie (wie auch Steuer-ID und Freibeträge) befindet sich auf Ihrer monatlichen Lohnabrechnung. Auch steht sie auf der jährlich vom Arbeitgeber ausgestellten elektronischen Lohnsteuerbescheinigung.

Sie suchen noch nach dem passenden Firmenkonto für Ihr Business? Testen Sie Qonto für 30 Tage kostenlos und unverbindlich.

Steuerklasse für Selbständige

Für viele Selbstständige sind Buchhaltung und Steuern ein leidiges Thema. Wer zuvor im Angestelltenverhältnis war, stellt sich mit Gründung des eigenen Unternehmens nicht nur die Frage nach der Kranken- und Rentenversicherung, sondern auch die nach der Steuerklasse und den zu entrichtenden Steuern.

Kurz gesagt, es gibt keine Steuerklasse für Selbstständige. Denn diese unterliegen der Einkommenssteuerpflicht, und nicht der Lohnsteuerpflicht. Die Höhe der zu entrichtenden Steuer hängt dabei von Ihrer Tätigkeit ab.

Je nach Rechtsform (siehe auch Besteuerung von Personengesellschaften) gehören auch die Umsatzsteuer (ausgenommen Kleinunternehmen) und die Gewerbesteuer zu den verpflichtenden Unternehmenssteuern. Einige Posten lassen sich wiederum von den Steuern absetzen.

Unterstützung kann hier eine externe Buchhaltung oder Steuerberatung leisten. Das A und O für schnell erledigte Steuern bleibt aber eine klar geordnete Buchhaltung, die am besten schon ins Geschäftskonto integriert ist.

Steuerklasse bei nebenberuflicher Selbständigkeit

Sind Sie angestellt und üben nebenberuflich eine selbstständige Tätigkeit aus, so ändert sich Ihre Steuerklasse nicht.

Intelligente Finanzverwaltung beginnt schon bei der Wahl des Geschäftskontos. Qonto verschafft Ihnen Echtzeit-Überblick über alle Ausgaben – selbst von unterwegs. Ihre Transaktionen können Sie zeitlich unbegrenzt einsehen und übersichtlich sortieren. Und die Steuererklärung? Erledigen Sie mit Links.

Verbinden Sie Qonto und DATEV, um Banking und Buchhaltung zentral zu verwalten.