Vorsteuer: Was tun mit Rechnungen aus dem Ausland?

Die Geltendmachung der Vorsteuer ist ein komplexes Thema. Für Lieferungen und Leistungen, die ein hiesiges Unternehmen aus dem Ausland bezieht, gilt in Sachen Umsatzsteuer im Bereich der Europäischen Union das Reverse-Charge-Verfahren. Aber wie sieht es daneben mit Umsatz- oder Vorsteuer beispielsweise bei der Reisekostenabrechnung aus?

- Unternehmer:innen müssen in der Umsatzsteuervoranmeldung alle eigenen Lieferungen und Dienstleistungen deklarieren, wobei sie gezahlte Mehrwertsteuer als Vorsteuerbetrag aufrechnen können.

- Kleinunternehmer:innen, die bestimmte Umsatzgrenzen nicht überschreiten, dürfen keine Mehrwertsteuer auf Rechnungen aufschlagen und sind nicht zum Vorsteuerabzug berechtigt.

- Betriebsausgaben im Ausland, wie Reisekosten, mindern den Gewinn, aber ein Vorsteuerabzug bei ausländischen Rechnungen ist ausgeschlossen, da keine Umsatzsteuer an den deutschen Fiskus fließt.

- Sie können die im Ausland gezahlte Mehrwertsteuer durch das Vorsteuervergütungsverfahren in EU-Staaten und einigen anderen Ländern erstattet bekommen, wobei einige Voraussetzungen erfüllt sein müssen.

- Sie können mit Qonto Ihre Reisekostenabrechnungen einfach managen, indem Sie alle Spesen direkt im Geschäftskonto abwickeln und Erstattungen mit wenigen Klicks genehmigen.

Reisekostenabrechnung und Vorsteuer

Viele Unternehmer:innen sind nicht nur in Deutschland tätig, sondern auch in anderen Ländern. Im Geschäftsalltag bedeutet das oft konkret, dass die Chef:innen oder ihre Mitarbeitenden immer wieder auf Reisen in die Heimatländer ihrer Geschäftspartner:innen und Kund:innen gehen. Dabei entstehen Reisekosten für:

- die Übernachtungen

- Fahrten mit dem eigenen Auto oder einem Firmenwagen

- die tägliche Verpflegung und eventuell Geschäftsessen

- Nebenkosten der auswärtigen beruflichen Tätigkeit

Alle diese Kosten sind Betriebsausgaben. Jede ausländische Rechnung enthält neben den Preisen für die Leistungen aber ebenso den Umsatzsteuersatz des jeweiligen Landes. Unternehmer:innen oder ihre Buchhaltung fragen sich dann, ob in dem Fall genauso ein Vorsteuerabzug erlaubt ist wie bei allen inländischen Belegen. Lesen Sie hier dazu weitere Informationen.

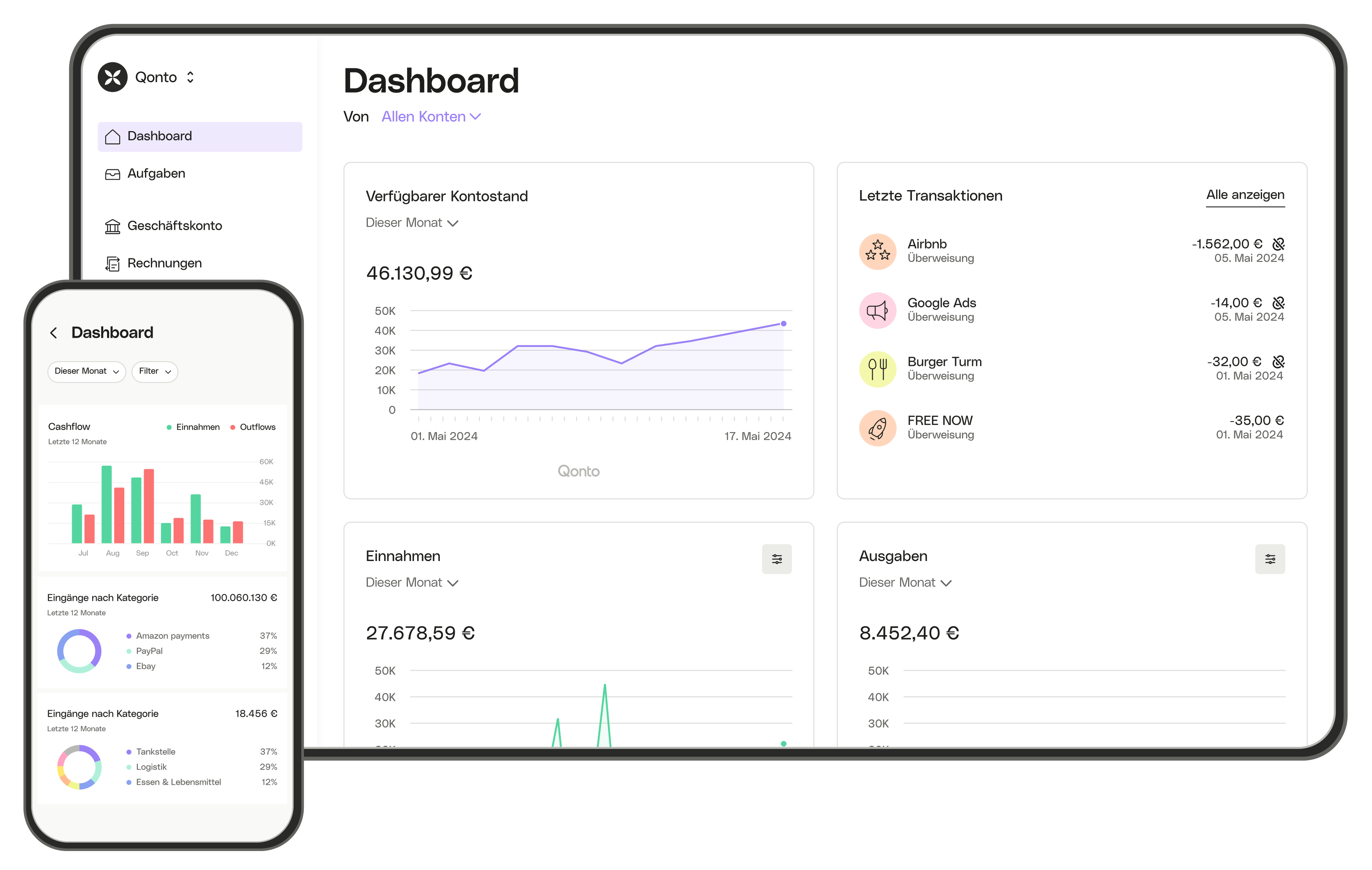

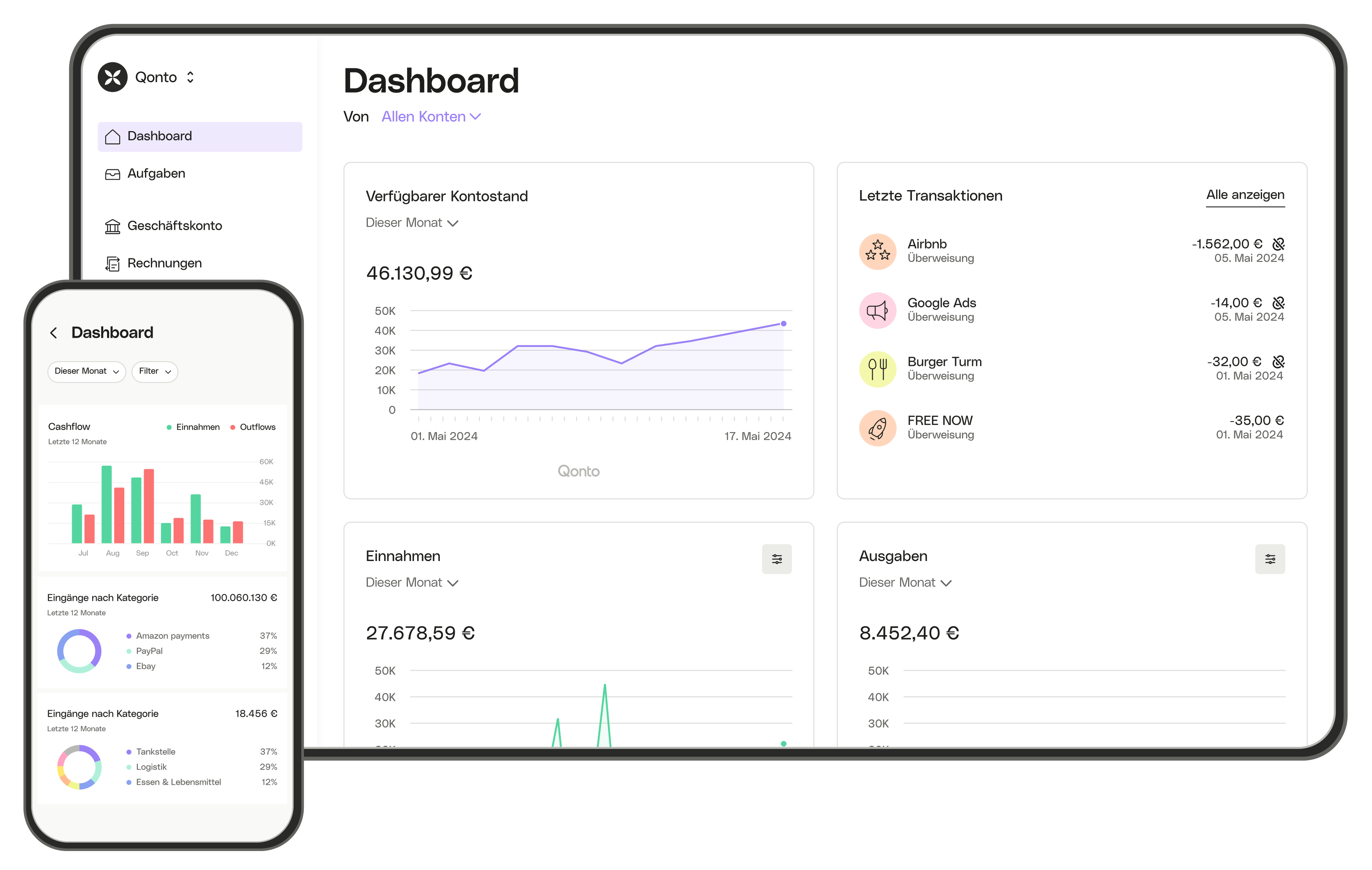

Schon gewusst? Mit Qonto managen Sie Ihre Reisekostenabrechnungen einfach und effizient

Jonglieren Sie nicht länger mit verschiedenen Tools: Rechnen Sie Spesen direkt im Geschäftskonto ab! Verfolgen und genehmigen Sie Anträge auf Erstattung mit wenigen Klicks.

Umsatzsteuervoranmeldung

Jedes Unternehmen leistet einerseits, bezieht andererseits aber auch Leistungen von anderen Wirtschaftsteilnehmenden. Alle Transaktionen sind dabei in der Regel mit Umsatz- beziehungsweise Mehrwertsteuer belegt.

Unternehmer:innen müssen diese für alle eigenen Lieferungen oder Dienstleistungen ausweisen und mindestens einmal jährlich beim Finanzamt in der Summe deklarieren – in der Umsatzsteuervoranmeldung oder der Umsatzsteuerjahreserklärung. Gleichzeitig können sie hier die an andere gezahlte Mehrwert- oder Umsatzsteuer für betriebliche Ausgaben als Vorsteuerbetrag aufrechnen.

Die Umsatzsteuervoranmeldung und die Berechnung der Vorsteuer stellen komplexe Themen dar. Umso besser, wenn das eigene Geschäftskonto bereits Buchhaltungs-Tools anbietet, die dabei helfen.

Das ist bei Qonto der Fall: Nach jeder Zahlung mit einer Qonto Karte können Sie die zugehörige Rechnung direkt per App an die Transaktion anhängen. Die Mehrwertsteuer wird dabei automatisch berechnet und muss von Ihnen nur noch mit einem Klick bestätigt werden. Auch können Sie mit Qonto durch ein entsprechendes Tool für automatisiertes Rechnungsmanagement schnell und einfach Eingangsrechnungen verwalten. Außerdem können Sie Ihre Transaktionen jederzeit einsehen, zeitlich unbegrenzt abrufen und nach individuell erstellten Tags filtern.

Für Unternehmen mit Zweigstellen in Spanien, Italien, Frankreich oder Deutschland bietet Qonto die unkomplizierte Eröffnung von einem Geschäftskonto im Ausland mit jeweils lokaler IBAN.

Kleinunternehmerregelung

Ausgenommen sind davon nur Kleinunternehmer:innen, die folgende Kriterien erfüllen:

- im Gründungsjahr weniger als 25.000 € Gesamtumsatz.

- im Vorjahreszeitraum unterhalb dieser Umsatzgrenze.

- im aktuellen Geschäftsjahr voraussichtlich weniger als 100.000 € Umsatz.

Kleinunternehmer:innen dürfen keine Mehrwertsteuer auf ihre eignen Rechnungsbeträge aufschlagen und sind nicht zum Vorsteuerabzug berechtigt. Für sie entsteht die Vorsteuer-Frage bei Auslandsregelungen also nicht.

Ausländische Umsatzsteuer richtig behandeln

Ob Tankquittung, Restaurant- oder Hotelrechnung und andere Zahlungen bei Arbeitsaufenthalten oder Dienstreisen im Ausland: Sie alle bilden für Unternehmer:innen Betriebsausgaben. Dabei spielt es keine Rolle, ob Sie selbst im Zuge Ihrer unternehmerischen Tätigkeit unterwegs waren oder einer Ihrer Mitarbeitenden.

Als Betriebsausgabe mindern die Reisekosten inklusive der ausländischen Mehrwertsteuer alle den Gewinn und damit die Besteuerungsgrundlage.

Aber: Ein zusätzlicher Abzug der Vorsteuer wie bei Rechnungen im Inland ist bei Rechnungen aus dem Ausland immer ausgeschlossen. Da von hier keine Umsatzsteuer an den deutschen Fiskus fließt, gibt es auf der anderen Seite auch keine Anerkennung von Vorsteuern.

Doch Unternehmer:innen, die in Deutschland ansässig sind, bietet sich eine zweite Möglichkeit, die dafür sorgt, dass Sie die Umsatzsteuerbeträge doch noch erstattet bekommen.

Vorsteuervergütung in Ländern der EU und einigen mehr

Dazu müssen Sie die Mehrwertsteuer dann in dem jeweiligen Land geltend machen und dort eine Erstattung beantragen, wo sie gezahlt wurde. Die Grundlage dafür bildet das sogenannte Vorsteuer- oder Umsatzsteuervergütungsverfahren. Es gilt für alle EU-Mitgliedsstaaten, aber auch für andere Nationen wie beispielsweise:

- die Schweiz,

- Kanada,

- Norwegen oder

- Japan.

Zuständig ist hierzulande das Bundeszentralamt für Steuern, das BZSt. Für die Inanspruchnahme des Umsatzsteuervergütungsverfahrens gelten jedoch einige Voraussetzungen.

Bedingungen für das Umsatzsteuervergütungsverfahren

Zuerst muss eine deutsche Umsatzsteuerpflicht bestehen. Weiter benötigen Unternehmer:innen eine Bescheinigung über ihre Eintragung als steuerpflichtige Person. Diese besitzt jeweils eine einjährige Gültigkeit und muss also laufend aktuell gehalten werden.

Außerdem hat natürlich jede vorgelegte Rechnung, z. B. für ein Geschäftsessen oder Business Lunch, im unmittelbaren Zusammenhang mit einem unternehmerisch bedingten Auslandsaufenthalt zu stehen. Im Land selbst darf zudem kein Unternehmenssitz existieren und es dürfen parallel im Vergütungszeitraum nur bestimmte steuerfreie unternehmerische Umsätze dort getätigt worden sein.

Dann steht einer Vergütung nichts mehr im Wege.

Umsatzsteuervergütungsverfahren nutzen und Antrag stellen

Das Bundeszentralamt führt das Verfahren seit einigen Jahren nur noch elektronisch durch. Eine Meldung muss jeweils bis zum 30. September im Folgejahr des Veranlagungszeitraums eingegangen sein. Dabei gilt eine Vorsteuersumme von 50 € oder weniger im Jahr als zu geringfügig für das Verfahren. Bei quartalsweisen Anträgen muss der Vergütungsbetrag sogar mindestens 400 € erreichen.

Hier lassen sich außerdem nur Vergütungen für in EU-Ländern gezahlte Vorsteuern anmelden.

Bei Nicht-EU-Ländern können Sie sich dagegen nur direkt mit den dortigen Steuerbehörden in Verbindung setzen. Das bedeutet dann einigen Mehraufwand. Den nehmen Ihnen Außenhandelskammern oder Steuerberatungskanzleien gern ab – allerdings nur gegen Gebühr. So sind dann immer Kosten und Nutzen bei einem Antrag abzuwägen.

Zuletzt bestehen beim Vorsteuer-Thema einige grundsätzliche Unterschiede in der steuerlichen Behandlung bestimmter Umsätze in und außerhalb von Deutschland, in den verschiedenen Ländern. Eines der bekanntesten Beispiele dafür ist – im Rahmen der Erstattung von Fahrtkosten – die Tankrechnung aus Österreich. Sie enthält bei unseren Nachbarn zwar ebenso Mehrwertsteuer wie hier, aber es gibt keine Umsatzsteuererstattung oder Vorsteuerabzüge – nicht einmal für Österreicher:innen beziehungsweise einheimische Unternehmen.

Eröffnen Sie Ihr Geschäftskonto in wenigen Minuten online.

War dieser Ratgeber hilfreich?

Ermitteln Sie die Umsatzsteuer in Sekundenschnelle – mit Qonto

Eröffnen Sie Ihr Geschäftskonto in wenigen Minuten online.