Mögliche Bewirtungsanlässe für Geschäftsessen

Ob mit Geschäftspartner:innen, Kund:innen oder auch den eigenen Mitarbeitenden – ein gemeinsames Beisammensein mit einem guten Essen oder Buffet schafft vielfach eine entspannte Atmosphäre, in der sich gut geschäftliche Beziehungen anbahnen und vertiefen oder die Mitarbeitermotivation stärken lässt.

Die dabei entstehenden Kosten können in weiten Teilen oder sogar vollständig steuerlich geltend gemacht werden. Für eine steuermindernde Anerkennung erwartet das Finanzamt aber, dass Unternehmen einige Punkte bei der Bewirtung und den Bewirtungskosten beachten.

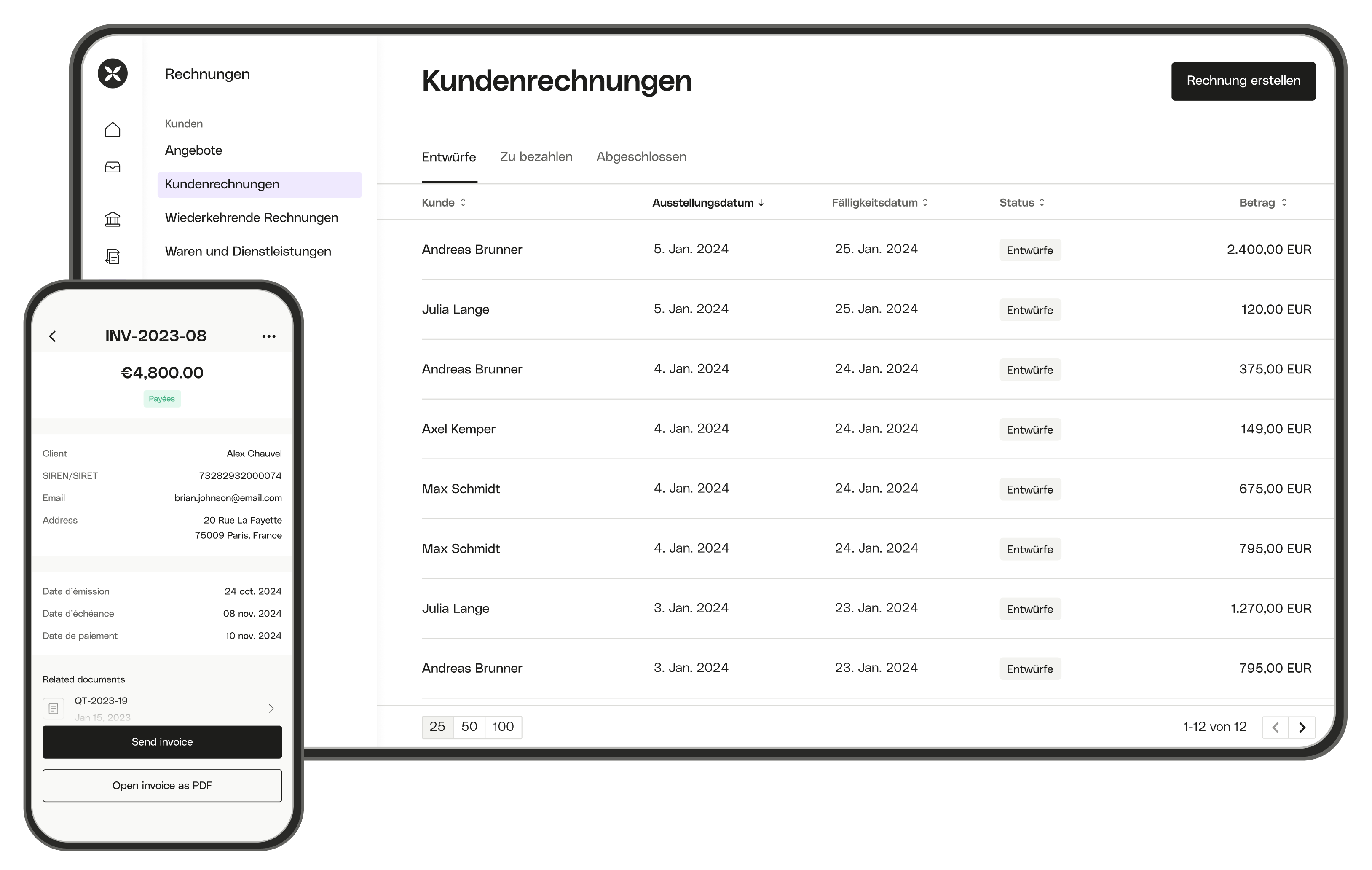

E-Rechnungen direkt in Qonto

Empfangen, verarbeiten, visualisieren und speichern Sie E-Rechnungen ganz einfach!

4.4 auf Capterra

- Kosten für Geschäftsessen sind bis zu 70 % steuerlich absetzbar, wenn sie korrekt dokumentiert und vom Finanzamt anerkannt werden.

- Es gibt zwei Arten von Bewirtungskosten: betriebliche und geschäftliche, abhängig vom Anlass und den bewirteten Personen.

- Betriebsfeiern gelten als betriebliche Bewirtung und können vollständig steuerlich abgesetzt werden, inklusive der Ausgaben für die Familien der Mitarbeitenden.

- Für klassische Geschäftsessen ist ein Bewirtungsbeleg erforderlich, der bestimmte Informationen enthält, und 70 % der Kosten können abgesetzt werden.

- Bei Mitarbeiterbewirtung sind die Kosten vollständig abzugsfähig, solange bestimmte Freibeträge nicht überschritten werden, ansonsten entsteht ein geldwerter Vorteil.

Zwei Arten von Bewirtungskosten

Je nach Anlass der Bewirtung unterscheiden sich diese Kosten in:

- betrieblich bedingte Bewirtungsausgaben

- geschäftlich veranlasste Bewirtungsausgaben

Regelmäßige gemeinsames Betriebsessen stärken den Teamgeist und motivieren Mitarbeitende (wie auch andere Extras wie etwa ein Tankgutschein). Ein betrieblicher Anlass liegt vor, wenn die eigenen Angestellten – oder auch deren Ehepartner:innen – bewirtet werden.

Demgegenüber ist bei der Einladung von Kund:innen oder Geschäftspartner:innen und ebenso Behördenvertreter:innen oder Journalist:innen immer eine geschäftliche Veranlassung gegeben.

Hier spielt es keine Rolle, ob bereits eine Geschäftsbeziehung besteht oder diese erst angebahnt wird. Wieder zählen Ehepartner:innen genauso wie externe Berater:innen oder für das Projekt wichtige Angestellte zum Kreis der erlaubten bewirteten Personen.

Betriebsfeiern als betrieblich bedingtes Essen

Selbst große Betriebsfeiern zum Jahresende, zu Jubiläen oder anderen außergewöhnlichen Anlässen werden vom Finanzamt wie ein betrieblich bedingtes Essen behandelt. Hier finden unter Umständen sogar die Ausgaben von Seiten des Arbeitgebers für die ganze Mitarbeiterfamilie inklusive Kindern Anerkennung.

Die Unterscheidung der Anlassart wird in jedem Fall zum Maßstab für den Ansatz als Betriebsausgaben.

Mit Qonto ist unsere Buchhaltung sehr viel einfacher geworden. Statt Belege zu suchen und einzuscannen und hochzuladen, können wir sie einfach fotografieren und der richtigen Buchung zuordnen. – Benita Krahforst, CFO @ Meine Erde

Das klassische Geschäftsessen

Ein Geschäftsessen im klassischen Sinne liegt unter steuerlichen Gesichtspunkten immer dann vor, wenn

- externe Geschäftspartner:innen anwesend sind,

- ein geschäftlicher Einladungsgrund dazukommt und

- ein Bewirtungsbeleg vorhanden ist.

Den Anlass dokumentieren die Unternehmen richtig mit kurzen Beschreibungen wie beispielsweise:

- Besprechung Projektplanung X

- Absprache Rabatte für Lieferungen 2020

Außerdem sind Angaben (wie beispielsweise die Namen) zu den bewirteten Gäste erforderlich. Geeignete Belege mit genügend Platz für diese Dokumentation stellt praktisch jedes Restaurant auf Anfrage aus.

Weiter muss die Rechnung immer folgende Informationen enthalten:

- Name und Anschrift von Gastronomie oder Caterer

- Art, Umfang und Preis der Leistungen

- Umsatzsteuer, Steuernummer oder Umsatzsteuer-ID (USt-ID) des/der Leistenden

- eine eindeutige Rechnungsnummer

Andere Nachweise wie Eigen- oder Notbelege akzeptiert der Fiskus für eine vollständige Bewirtung nicht. Diese können höchstens für Kleinstbeträge wie Trinkgelder zum Absetzen hinzugefügt werden.

Vom Gesamtbetrag der Restaurantrechnung dürfen dann später regelmäßig 70 % als betriebliche Ausgabe verbucht und bei den Steuern geltend gemacht werden. 30 % der Rechnung beziehungsweise Bewirtungskosten verbleiben als Eigenanteil.

Falls dies auf dem Steuerbescheid vom Finanzamt nicht oder fehlerhaft erfasst wurde, sollte entsprechend Einspruch eingelegt werden.

Trinkgelder

Ein Tip oder Trinkgeld für das Servicepersonal führen Restaurantrechnungen meist nie auf. Diese Gelder sind jedoch genauso zu 70 % abzugsfähig und werden vom Finanzamt anerkannt.

Dafür kann neben dem selbst erstellten Zusatzbeleg auch eine handschriftliche Ergänzung oder Quittung auf dem eigentlichen Bewirtungsbeleg erfolgen.

Auf Dienstreisen

Die Anerkennung von Bewirtungsausgaben ist nicht an die unmittelbare Umgebung von Unternehmenssitz oder erster Tätigkeitsstätte geknüpft (sehen Sie hierzu auch Einsatzwechseltätigkeit). Ebenso darf im Rahmen einer Dienstreise zum Geschäftsessen eingeladen werden.

Hier geben Unternehmer:innen oder Mitarbeitende allerdings zumeist schon einen Verpflegungsmehraufwand (Kosten für die Verpflegung) für die Tage ihrer Abwesenheit an (der sich innerhalb der geltenden Dreimonatsfrist ebenso absetzen lässt wie beispielsweise Fahrt- und Übernachtungskosten, auf Vorlage der entsprechenden Rechnung).

Diesen sollten Sie am Bewirtungstag unbedingt um 40 % mindern, damit kein doppelter steuerlicher Abzug entsteht, der Ihnen später bei einer Prüfung Probleme bereiten kann.

Besonders für Auslandsrechnungen gelten zudem weniger strenge formelle Anforderungen für die Akzeptanz von Bewirtungsrechnungen durch die Finanzämter. Zum Teil arbeiten Restaurants dort ohne Registrierkasse und stellen nur handschriftliche Rechnungen aus. Anzahl und Beträge solcher Belege dürfen beim Absetzen ein gewöhnliches Niveau aber nicht überschreiten.

“Wir nutzen Qonto in Frankreich, Spanien und Deutschland. Das macht es für unser Zentrale einfach, Ausgaben global zu kontrollieren und Mitarbeitern Zugriff auf Karten zu geben.”

Hans-Peter Frank

Country Manager von Germany Fleet

Mitarbeiterbewirtung

Im Fall einer Bewirtung der eigenen Arbeitnehmer:innen oder ihrer Angehörigen existiert keine prozentuale Abgrenzung für die Anerkennung der Ausgaben. Das sorgt dafür, dass Bewirtungskosten hier voll als betriebliche Ausgaben abzugsfähig sind.

Unter Umständen müssen die Mitarbeitenden allerdings dafür einen geldwerten Vorteil versteuern (siehe hierzu auch Versteuerung von Firmenwagen), falls die Bewirtung pro Person folgendeKosten übersteigt:

- bei besonderen Arbeitseinsätzen oder Dienstreisen mehr als 60 €

- bei Betriebsfeiern mehr als 150 € inklusive Umsatzsteuer

Ab diesen Freibeträge wird für den Rest Lohnsteuer fällig. Veranstalten Unternehmen mehr als zwei Betriebsfeiern im Jahr, bleiben die Ausgaben zwar weiter vollständig abzugsfähig, aber die Mitarbeitenden müssen ab der dritten Veranstaltung den persönlichen Bewirtungskostenanteil voll versteuern.

Unangemessene Bewirtungskosten

Es gelten keine generellen Definitionen oder Grenzen zur Angemessenheit von Ausgaben für eine Bewirtung. Bei einer Einladung zum Essen oder zu Veranstaltungen besteht damit weitgehende Freiheit bei der Wahl des Bewirtungsunternehmens bis hin zu der Entscheidung für sehr hochpreisige Bewirtungsangebote. Jedoch gilt eine Einschränkung:

Die Rechnungen von Nachtclubs oder ähnlichen Etablissements lehnen Finanzbeamte als Betriebs- oder Bewirtungsausgaben fast ausschließlich ab. In solchen Lokalitäten werden für Getränke oder Speisen häufig weit überdurchschnittliche Preise verlangt, die kein Verhältnis mehr zum tatsächlichen Wert besitzen und auch nicht mit einem besonders exklusiven Gastronomieangebot zu rechtfertigen sind. Dafür gibt es daher keinen Steuervorteil.

Delegieren, Kontrolle behalten, Zeit gewinnen. Dank der modernen Tools von Qonto.