Das Kleingewerbe unterliegt der Steuerpflicht und muss eine Steuererklärung abgeben. Aber welche Steuerarten gibt es dabei zu beachten? In diesem Beitrag finden Sie alle relevanten Steuern auf einen Blick.

Kleingewerbe: Die Steuererklärung und ihre Besonderheiten

- Die Einnahmen eines Kleingewerbes unterliegen der Steuerpflicht und müssen die jährliche Steuererklärung abgeben.

- Die Abgabefrist ist der 31. Juli des Folgejahres.

- Kleingewerbe sind einkommensteuer-, gewerbesteuer- und umsatzsteuerpflichtig.

- Bei geringen Einkommen profitieren Selbstständige und Gründer:innen bei der Einkommen- und der Gewerbesteuer von Freibeträgen.

- Unter bestimmten Umständen sind Kleingewerbe von der Umsatzsteuer befreit.

Steuererklärung für Kleingewerbe

Kleingewerbe zeichnen sich dadurch aus, dass sie aufgrund ihres eingeschränkten Geschäftsumfangs nur sehr geringe Einnahmen erzielen. Trotz des geringen Einkommens sind Inhaber:innen eines Kleingewerbes dennoch dazu verpflichtet, jährlich eine Steuererklärung abzugeben.

Zu den Steuerarten, die für Kleingewerbetreibende relevant sind, zählen:

Obwohl sie grundsätzlich der Steuerpflicht unterliegen, können aufgrund von Freibeträgen sowie der Befreiung von der Umsatzsteuer auch keine Steuerzahlungen anfallen.

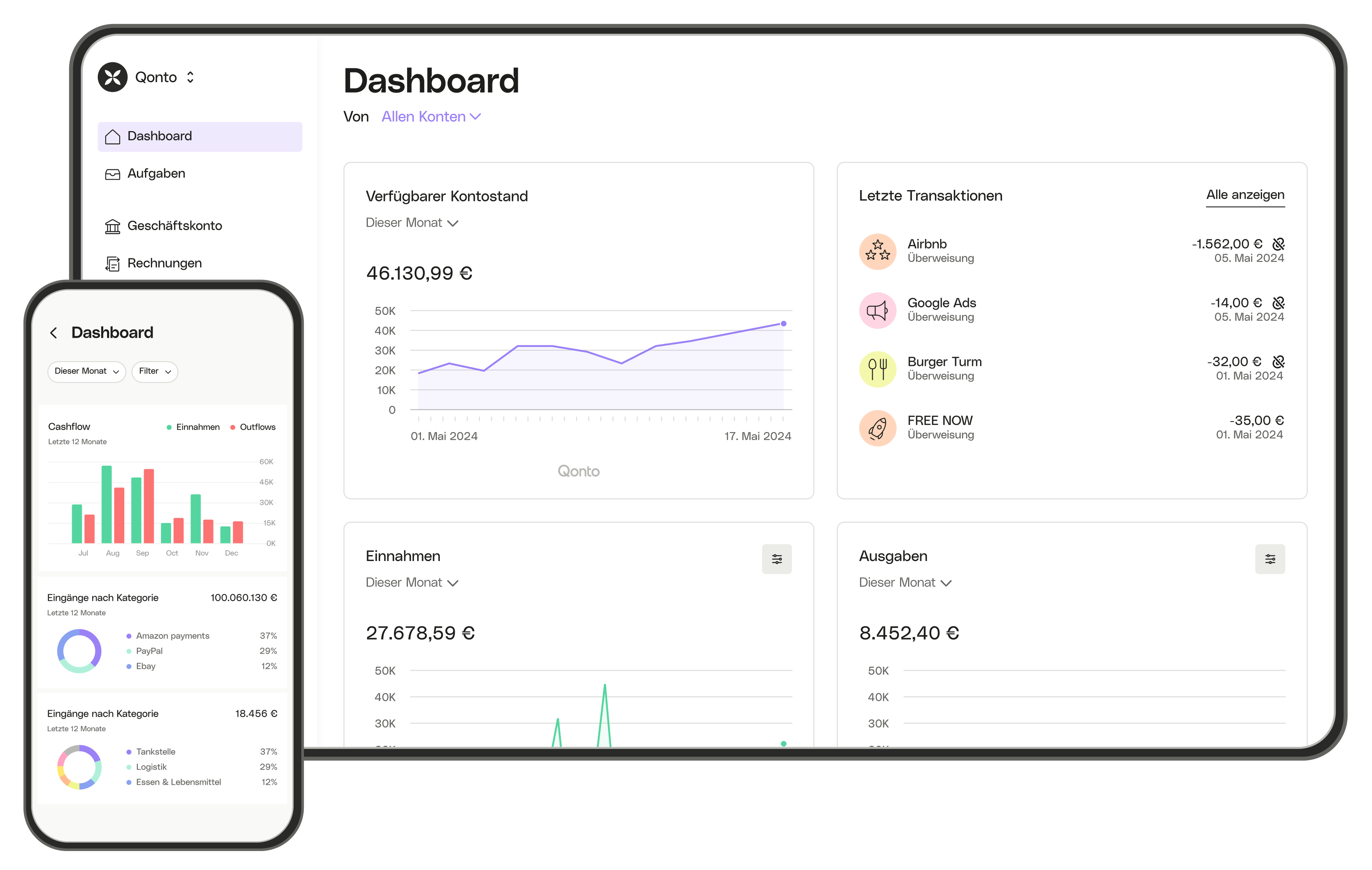

Sie suchen noch nach dem passenden Geschäftskonto für Ihr Kleinunternehmen? Testen Sie Qonto für 30 Tage kostenlos.

Einkommensteuer im Kleingewerbe

Kleingewerbe werden von nur einer Person als Einzelunternehmen oder von mehreren Personen als Gesellschaft bürgerlichen Rechts (GbR) gegründet. Diese Rechtsformen gelten als natürliche Personen.

Gemäß dem deutschen Steuerrecht unterliegen die Einnahmen der Inhaber:innen eines Kleingewerbes der Einkommensteuer (ESt).

Gewinnermittlung mithilfe der EÜR

Grundlage, um die Höhe der zu zahlenden Einkommensteuer zu berechnen, ist das zu versteuernde Einkommen bzw. der Gewinn des Kleingewerbes. Da das Kleingewerbe nicht zu den Handelsunternehmen zählt und damit nicht den strengen Buchhaltungsvorschriften des Handelsgesetzbuches unterliegt, ist es nicht zur doppelten Buchhaltung verpflichtet.

Die einfache Buchführung sowie die einfache Einnahmen-Überschuss-Rechnung (EÜR) sind für die Gewinnermittlung ausreichend. Die EÜR wird zusammen mit der Einkommensteuererklärung beim Finanzamt eingereicht.

Nebengewerbe Steuererklärung

Einkommensteuerfreibeträge

Wer mit seinem Kleingewerbe nur ein sehr geringes Einkommen erzielt, profitiert bei der Einkommensteuer von den Freibeträgen: Ein zu versteuerndes Einkommen, das im Veranlagungszeitraum unter einem Grundfreibetrag in Höhe von 11.604 € bei Ledigen und 23.208 € bei Verheirateten liegt, bleibt steuerfrei. In diesem Fall zahlt das Kleingewerbe also keine Einkommensteuer.

Abgabe der Einkommensteuererklärung

Die Einkommensteuererklärung für Kleingewerbe muss bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden. Kleingewerbetreibende können aber auch schriftlich eine Fristverlängerung bis zum 30. September beantragen. Wer seine Einkommensteuererklärung von einer Steuerberatung machen lässt, hat bis zu zwei Jahre Zeit. Nach der Festsetzung der Einkommensteuer wird diese in vierteljährlichen Vorauszahlungen geleistet.

Gewerbesteuer im Kleingewerbe

Das deutsche Steuerrecht unterscheidet zwischen Gewerbetreibenden und Freiberufler:innen. Freiberufler:innen gelten nicht als Gewerbetreibende und sind entsprechend von der Zahlung der Gewerbesteuer (GewSt) befreit.

Wird ein Kleingewerbe also in einer freiberuflichen Tätigkeit ausgeführt, entfällt die Gewerbeanmeldung sowie die Zahlung der Gewerbesteuer. Für alle anderen Kleingewerbe gilt die Gewerbesteuerpflicht.

Gewerbesteuerfreibetrag

Allerdings kann auch hier der Gewerbesteuerfreibetrag dafür sorgen, dass keine Gewerbesteuer gezahlt werden muss. Der Gewerbesteuerfreibetrag liegt bei 24.500 €. Liegt der Gewerbeertrag unter dem Freibetrag, ist das Kleingewerbe von der Gewerbesteuer befreit.

Umsatzsteuer im Kleingewerbe

Die Umsatzsteuer (USt) wird auf die Umsätze aus Lieferungen und Leistungen erhoben. Die Umsatzsteuerpflicht gilt für alle Unternehmen, also grundsätzlich auch für Kleingewerbe. Die Umsatzsteuer wird in der Rechnung gesondert neben dem Nettorechnungsbetrag angegeben.

Das Kleingewerbe zieht die Umsatzsteuer von seinen Kunden ein und gibt diese im Rahmen der monatlichen oder vierteljährlichen Umsatzsteuervoranmeldung direkt an das Finanzamt weiter. Die Umsatzsteuer, die ein Kleingewerbe selbst auf Lieferungen und Leistungen anderer Unternehmen zahlt, werden mit dem Vorsteuerabzug vom Finanzamt erstattet.

Befreiung von der Umsatzsteuerpflicht

Vergleichbar mit den Steuerfreibeträgen bei der Einkommen- und der Gewerbesteuer, können sich Kleingewerbetreibende mithilfe der Kleinunternehmerregelung von der Zahlung der Umsatzsteuer befreien lassen.

Wer im vorherigen Geschäftsjahr höchsten 25.000 € Umsatz erwirtschaftet hat und im laufenden Geschäftsjahr voraussichtlich nicht mehr als 100.000 € Umsatz erwartet, kann die Kleinunternehmerregelung in Anspruch nehmen und ist damit von der Zahlung der Umsatzsteuer befreit. Das bedeutet, dass ein Kleingewerbe dann aber auch vom Vorsteuerabzug ausgeschlossen wird.

Abgabe der Umsatzsteuererklärung

Kleingewerbe, die die Umsatzsteuer an das Finanzamt abführen, müssen zusätzlich zur Umsatzsteuervoranmeldung einmal im Jahr eine Umsatzsteuererklärung abgeben. Hier können Rechnungen, die verspätet zugestellt oder vergessen wurden, nachgetragen werden. Die Abgabefrist für die Umsatzsteuererklärung ist der 31. Juli des Folgejahres.

Für Kleingewerbe, die ihre Umsatzsteuererklärung durch eine Steuerberatung erledigen lassen, verlängert sich diese Frist auf den 31. Dezember des Folgejahres.

Nutzen Sie Qonto's integrierte Buchhaltung, um zeitraubende Prozesse zu automatisieren.

Formulare für die Steuererklärung für Kleingewerbe

Selbst, wenn bei einem Kleingewerbe durch Steuerfreibeträge oder die Kleinunternehmerregelung keine Steuerzahlungen anfallen, ist es verpflichtet, eine Steuererklärung zu erstellen und beim Finanzamt abzugeben.

Die Steuererklärung kann schriftlich mithilfe der entsprechenden Vordrucke vom Finanzamt erstellt werden. Einfacher geht es digital über das Online-Steuerportal ELSTER.

Für die vollständige Steuererklärung benötigt ein Kleingewerbe die folgenden Formulare:

- Hauptvordruck oder Mantelbogen (ESt 1A)

- Anlage Außergewöhnliche Belastungen

- Anlage Vorsorgeaufwand

- Anlage KAP (Kapitalertragsteuer)

- Anlage G (Gewerbesteuererklärung)

- Anlage S (ersetzt bei Freiberuflern die Anlage G)

- Einnahmenüberschussrechnung (Anlage EÜR)

- Umsatzsteuererklärung (USt 2 A)

Zahlungen, Karten, Buchhaltung & 2.000+ Integrationen – Alles zentral in einer App.

4.4 auf Capterra

Gewerbeertrag berechnen

Abgabe der Gewerbesteuererklärung

Der Stichtag für die Abgabe der Gewerbesteuererklärung für Kleingewerbe ist der 31. Juli des Folgejahres. Wir die Erklärung durch eine Steuerberatung erstellt, verlängert sich die Frist um acht Monate.

Da die Gewerbesteuer eine Gemeindesteuer ist, wird sie nicht an das Finanzamt, sondern direkt an die Gemeinde gezahlt. Die Fälligkeit erfolgt quartalsweise in Form von Vorauszahlungen. Die Gewerbesteuererklärung wird aber dennoch an das Finanzamt übermittelt.

Ich empfehle Startups, Qonto in ihrem Finance-Tech-Stack zu integrieren. Qonto überzeugt besonders durch seine Flexibilität und die Anbindung an DATEV, was das Finanzmanagement erheblich vereinfacht. – Sebastian Janus, CEO, Gründer und CFO Berater