Wer mit mindestens zwei Gründer:innen ein Geschäft aufbauen möchte, hat die Wahl zwischen einer Personengesellschaft oder einer Kapitalgesellschaft. In diesem Beitrag finden Sie die Unterschiede sowie Vor- und Nachteile im Überblick.

Personengesellschaft vs. Kapitalgesellschaft: Die Unterschiede

Kostenloser Guide zur Unternehmensgründung

Gründen Sie smart: Unser Guide führt Sie Schritt für Schritt durch den Prozess.

4.4 auf Capterra

- Der wesentliche Unterschied besteht in der Haftungsbeschränkung der Kapitalgesellschaft auf das Gesellschaftsvermögen.

- Die Gründung einer Kapitalgesellschaft ist komplex und mit einem hohen formalen Aufwand verbunden.

- Personengesellschaften lassen sich vergleichsweise einfach gründen und führen.

- Die Gesellschafter:innen sind durch die persönliche Haftung einem hohen unternehmerischen Risiko ausgesetzt.

Wo liegt der Unterschied zwischen Personen- und Kapitalgesellschaften?

Der wesentliche Unterschied zwischen den Gesellschaftsformen bezieht sich auf dem haftungsrechtlichen Fokus:

- Bei Personengesellschaften stehen die beteiligten Gesellschafter:innen im Fokus.

- Bei Kapitalgesellschaften steht das als Stammeinlage hinterlegte Kapital im Vordergrund.

Dies führt im Detail zu weiteren Unterschieden im Gründungsprozess, bei den Gründungskosten, der Gesellschafterstruktur, der Geschäftsführung, bei der Buchhaltung, bei der Finanzierung, der Gewinnbeteiligung, der Besteuerung und insbesondere bei der Haftungsfrage.

Alle Unterschiede im Direktvergleich

| Dimension | Personengesellschaften | Kapitalgesellschaften |

|---|---|---|

|

Haftung |

Persönliche und oft unbeschränkte Haftung der Gesellschafter:innen. |

Haftung beschränkt auf das Gesellschaftsvermögen. |

|

Gründung und Kapital |

Kein Mindestkapital erforderlich; formlose Gründung möglich. |

Erfordern Mindestkapital (z.B. 25.000 € für GmbH); formeller Gründungsakt. |

|

Geschäftsführung |

Gesellschafter:innen sind oft gleichzeitig Geschäftsführende. |

Geschäftsführung durch angestellte Geschäftsführer:innen oder Vorstände. |

|

Steuern |

Nicht selbst steuerpflichtig; Gewinne/Verluste werden den Gesellschafter:innen zugerechnet. |

Selbst steuerpflichtig (Körperschaftsteuer auf Gewinne). |

|

Gewinn- und Verlustverteilung |

Nach Vereinbarung oder gesetzlicher Regelung. |

Richtet sich nach Anteilen am Kapital. |

|

Finanzierung |

Abhängig von der Kreditwürdigkeit der Gesellschafter:innen. |

Leichterer Zugang zu Kapital und Krediten; begrenztes Risiko für Investor:innen. |

Die Merkmale einer Personengesellschaft

Eine Personengesellschaft wird von mindestens zwei natürlichen oder juristischen Personen gegründet.

Eine Mindestkapitaleinlage ist nicht gesetzlich vorgeschrieben. In der Praxis bringen die Gesellschafter:innen jedoch Kapital ein. Die Höhe des Kapitals bestimmen sie dabei selbst.

Als Grundlage für die Gründung und Führung einer Personengesellschaft bildet ein formfreier Gesellschaftsvertrag.

Zu den bekanntesten Arten von Personengesellschaften zählen:

Keine Haftungsbeschränkung

Die Gesellschafter:innen haften unbeschränkt und persönlich auch mit ihrem privaten Vermögen für die Verbindlichkeiten der Gesellschaft.

Damit sind sie einem hohen unternehmerischen Risiko ausgesetzt. Im Schadensfall kann dies schnell ihre berufliche und private Existenz bedrohen – bis hin zur Privatinsolvenz.

Eine Möglichkeit, das Haftungsrisiko einzuschränken, gibt es nicht. Einzig Kommanditist:innen in der KG haften ausschließlich nur mit dem Kapital, das sie in eine Kommanditgesellschaft einbringen.

Steuer und Buchhaltung in Personengesellschaften

Personengesellschaften sind umsatz- und gewerbesteuerpflichtig. Bei der Einkommensteuer und der Erbschafts- bzw. Schenkungssteuer werden die Gesellschafter:innen anteilig besteuert.

Bei der Buchhaltung in Unternehmen wird zwischen den unterschiedlichen Formen von Personengesellschaften unterschieden: Die OHG und die KG müssen in das Handelsregister eingetragen werden und unterliegen damit den strengen Vorschriften des Handelsgesetzbuches. Sie sind zur doppelten Buchführung sowie der Erstellung einer Bilanz als Jahresabschluss verpflichtet.

Die GbR ist nicht handelsregisterpflichtig. Hier ist die einfache Buchführung sowie eine Einnahmenüberschussrechnung (EÜR) für die Gewinnermittlung ausreichend.

Mehr zum Thema Besteuerung von Personengesellschaften lesen Sie in unserem Ratgeber.

| Vorteile | Nachteile |

|---|---|

|

Einfacher Gründungsprozess |

Hohes unternehmerisches Risiko |

|

Formfreier Gesellschaftsvertrag |

Unbeschränkte und persönliche Haftung der Gesellschafter:innen |

|

Geringe Gründungskosten |

Schlechtere Reputation am Markt |

|

Kein Mindeststammkapital erforderlich |

|

|

Die Geschäftsführung wird von den Gesellschafter:innen übernommen |

|

|

Einfache Buchführung und EÜR zur Gewinnermittlung bei der GbR ausreichend |

|

|

Gewerbesteuerfreibetrag in Höhe von 24.500 € |

Die Merkmale einer Kapitalgesellschaft

Für die Gründung einer Kapitalgesellschaft sind ebenfalls mindestens zwei natürliche oder juristische Personen erforderlich.

Allerdings ist hier eine Kapitaleinlage Voraussetzung: Die Gesellschafter:innen müssen für die Gründung ein Mindeststammkapital, das je nach Gesellschaftsform zwischen 1 und 50.000 € variiert, aufbringen.

Zwischen diesem Gesellschaftsvermögen und den Gesellschafter:innen besteht eine strikte Trennung: Kapitalgesellschaften gelten als eigenständige juristische Person. Sie haben Rechte und Pflichten, können Vermögen besitzen und unter dem Firmennamen klagen und verklagt werden.

Zu den bekanntesten Arten von Kapitalgesellschaften zählen:

- Gesellschaft mit beschränkter Haftung (GmbH) – Stammkapital 25.000 €

- Aktiengesellschaft (AG) – Stammkapital 50.000 €

- Unternehmergesellschaft (UG) – Stammkapital ab 1 €

Strengere Vorschriften für Kapitalgesellschaften

Im Vergleich zu Personengesellschaften unterliegen Kapitalgesellschaften strengeren Vorschriften bei der Gründung und der Unternehmensführung.

So sind beispielsweise die GmbH und die UG neben dem Handelsgesetzbuch auch dem GmbH-Gesetz (GmbHG) verpflichtet, die Aktiengesellschaft dem Aktiengesetz (AktG).

Kapitalgesellschaften müssen in das Handelsregister eingetragen werden. Grundlage einer Kapitalgesellschaft bildet ebenfalls der Gesellschaftsvertrag. Allerdings muss dieser notariell beglaubigt werden.

Für UG und GmbH bietet Qonto Musterverträge zum kostenlosen Download an:

GmbH/UG Gründung für Alleingründer:innen und kleine Teams

199 €

99 € *

(exkl. MwSt.)

Einmalzahlung

Für Alleingründer:innen und kleine Teams mit bis zu 3 Gesellschafter:innen und 1 Geschäftsführer:in

*Für Notar und Behörden fallen zusätzliche Kosten an – Details in den FAQs.

GmbH/UG gründen – mit persönlicher Unterstützung

349 €

299 € *

(exkl. MwSt.)

Einmalzahlung

Für Teams mit bis zu 5 Gesellschafter:innen (mehr auf Anfrage), mit mehr als 1 Geschäftsführer:in und komplexen Unternehmensstrukturen

*Für Notar und Behörden fallen zusätzliche Kosten an – Details in den FAQs.

Buchhaltung und Steuern in Kapitalgesellschaften

Mit dem Handelsregistereintrag sind Kapitalgesellschaften zur doppelten Buchführung und der Erstellung eines Jahresabschlusses inklusive einer Bilanz und einer Gewinn- und Verlustrechnung (GuV) verpflichtet. Zudem müssen die Jahresabschlüsse in elektronischer Form beim Bundesanzeiger veröffentlicht werden.

Die relevanten Steuerarten für Kapitalgesellschaften sind:

- Umsatzsteuer

- Gewerbesteuer

- Körperschaftsteuer

- Kapitalertragsteuer

Haftung in Kapitalgesellschaften

Im Gegensatz zur Personengesellschaft ist das private Vermögen der Gesellschafter:innen von der Haftung für Verbindlichkeiten des Unternehmens ausgenommen. Kapitalgesellschaften haften mit ihrem Gesellschaftsvermögen.

Eine Ausnahme bildet die Kommanditgesellschaft auf Aktien (KGaA), bei der ein Komplementär bzw. eine Komplementärin unbeschränkt und persönlich auch mit dem Privatvermögen haftet.

| Vorteile | Nachteile |

|---|---|

|

Strikte Trennung zwischen dem Gesellschaftsvermögen und dem Privatvermögen der Gesellschafter:innen |

Aufwendiger und teurer Gründungsprozess |

|

Haftungsbeschränkung auf das Gesellschaftsvermögen |

Notariell beglaubigter Gesellschaftsvertrag |

|

Hohes Ansehen am Markt |

Mindeststammkapital erforderlich |

|

Handelsregisterpflicht |

|

|

Publizitätspflicht |

|

|

Komplexe Organisationsstruktur |

|

|

Strenge Vorschriften für Gründung und Unternehmensführung |

|

|

Doppelte Buchführung |

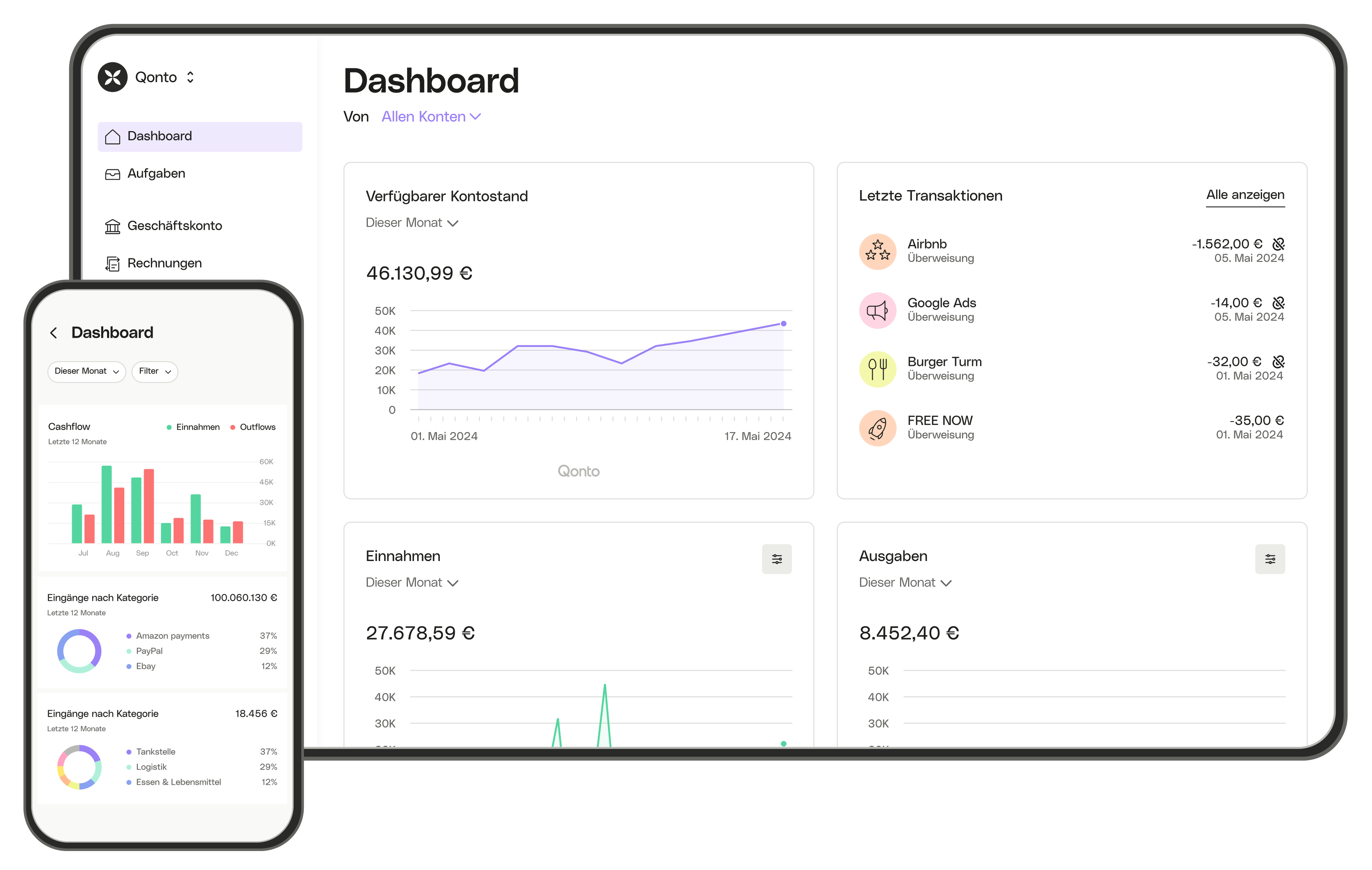

Eröffnen Sie Ihr Geschäftskonto in wenigen Minuten online.

Häufige Fragen zu Personen- und Kapitalgesellschaften

War dieser Ratgeber hilfreich?

100% fanden diesen Ratgeber hilfreich