Kleingewerbe: Definition, Gründung und Besonderheiten

- Das Kleingewerbe ist keine eigene Rechtsform und kann für die Unternehmensformen des Einzelunternehmens sowie der GbR in Anspruch genommen werden, um steuerliche und buchhalterische Vorteile zu nutzen.

- Es gilt als natürliche Person und die Gesellschafter:innen sind uneingeschränkt privat haftbar.

- Ob das Kleingewerbe für Ihr Unternehmen eine mögliche Lösung ist, hängt von mehreren Faktoren ab. Entscheidend sind hier besonders der Umsatz und Gewinn, den die Unternehmer:innen jährlich erwirtschaften.

- Liegt der Umsatz unter 600.000 € und der Gewinn unter 60.000 €, kann ein Kleingewerbe angemeldet werden. Werden diese Grenzwerte überschritten, muss die ursprünglich gewählte Rechtsform zwangsläufig in eine OHG oder KG umgewandelt werden.

- Die Vorteile des Kleingewerbes sind steuerliche Erleichterungen, die kostengünstige und einfache Gründung ohne Stammkapital sowie eine unkomplizierte Buchführung.

- Nachteile sind hingegen das geringe Ansehen bei externen Geldgebern, die private Haftung und gewisse Einschränkungen bei der Wahl des Firmennamens.

- Ein Kleingewerbe eignet sich somit optimal für die ersten Schritt in die Existenzgründung oder ein Nebengewerbe. Wer schnell wachsen möchte oder auf externes Kapital angewiesen ist, sollte hingegen besser alternative Rechtsformen in Betracht ziehen.

Im Gegensatz zum „normalen“ Gewerbe – dazu zählen Industrie- und Handwerksbetriebe, Händler:innen aller Art und die meisten Dienstleister:innen – weist das Kleingewerbe keine Kaufmannseigenschaft auf. Das bedeutet, der Eigentümer oder die Eigentümerin eines Kleingewerbes gilt im Sinne des Handelsgesetzbuches nicht als eingetragener Kaufmann oder eingetragene Kauffrau (e. K.). Entsprechend wird ein Kleingewerbe nicht im Handelsregister eingetragen.

Für Kleingewerbetreibende gelten daher nicht die strengen Vorschriften des Handelsgesetzbuches (HGB), sondern die offiziellen Regelungen des Bürgerlichen Gesetzbuches (BGB), die Gewerbeordnung sowie die Steuer- und Sozialgesetze.

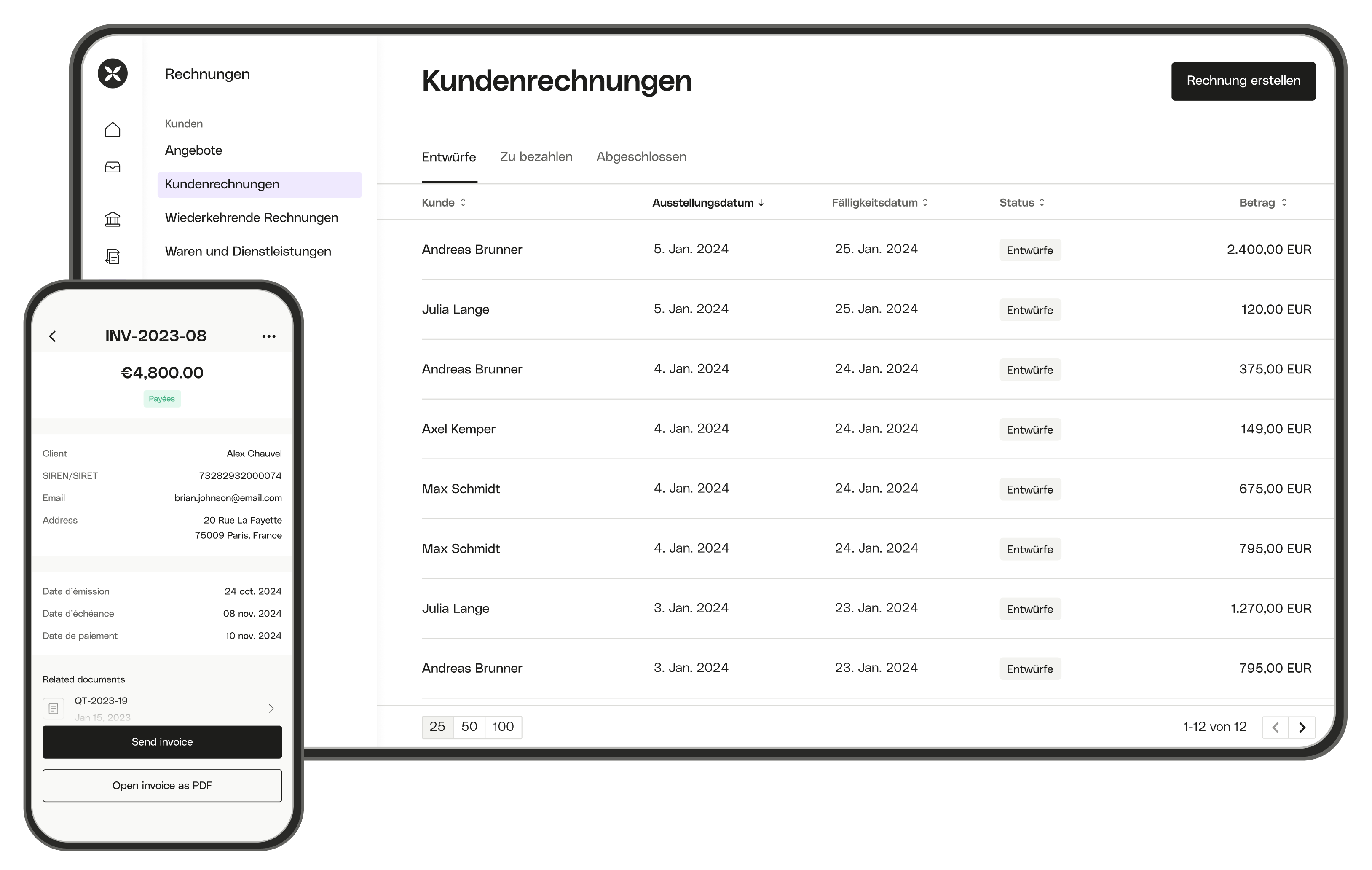

Jetzt Gewerbe anmelden

Gewerbeanmeldung inkl. Antrag auf Steuernummer – 100 % digital und bereits ab 0 €.

4.4 auf Capterra

Unterschied Kleingewerbe und Kleinunternehmen

Der Begriff Kleingewerbe stammt aus dem Handels- und Gewerberecht. Kleingewerbetreibende sind aufgrund ihres eingeschränkten Geschäftsumfanges nicht an die anspruchsvollen Vorschriften des Handelsgesetzbuches gebunden.

Der Begriff Kleinunternehmer bzw. Kleinunternehmerin stammt aus dem Umsatzsteuerrecht und besagt, dass sich Unternehmen, deren Umsatz im vergangenen Jahr unter 25.000 € lag und im laufenden Jahr voraussichtlich unter 100.000 € liegen wird, von der Umsatzsteuerpflicht befreien lassen können.

Diese Befreiung vereinfacht die Buchhaltung im Unternehmen: Sie erspart Ihnen die doppelte Buchführung sowie die Abgabe der Umsatzsteuervoranmeldung. Entsprechend weisen Kleinunternehmer:innen keine Umsatzsteuer in ihren Rechnungen aus. Der Rechnungsempfänger wird mithilfe eines Hinweises auf die Umsatzsteuerbefreiung aufmerksam gemacht.

Unternehmer:innen, die diese Regelungen in Anspruch nehmen, sind entsprechend nicht zum Vorsteuerabzug berechtigt. Die Rechtsgrundlage für die Umsatzsteuerbefreiung schafft § 19 Abs. 1 UStG.

Voraussetzungen und Rechtsformwahl für ein Kleingewerbe

Die Definition eines Kleingewerbes erfolgt auf Basis von Umsatz und Gewinn eines Unternehmens. Ein Kleingewerbe ist also keine eigenständige Rechtsform. Ein Kleingewerbe kann bei einer Einzelgründung nur als Einzelunternehmen gegründet werden.

Bei mehreren Gründerinnen und Gründern bietet sich die Rechtsform der Gesellschaft bürgerlichen Rechts (GbR) an.

Bei der Beurteilung, ob ein Betrieb die Voraussetzungen für den Status als Kleingewerbe erfüllt, handelt es sich in der Realität um Einzelfallentscheidungen. Ist aufgrund der Art oder des Umfangs eines Unternehmens kein in kaufmännischer Weise eingerichteter Geschäftsbetrieb erforderlich, spricht man von einem Kleingewerbe.

Die Entscheidung hängt in der Regel von mehreren Faktoren ab:

- Jahresumsatz

- Gewinn

- Betriebsvermögen

- vorhandene Rücklagen

- Höhe von Krediten

- Menge der Geschäftsvorgänge, Produkte, Leistungen

- Größe der Geschäftsräume oder Anzahl der Filialen

- Branche

- Anzahl der Beschäftigten

Umwandlung Kleingewerbe

Kleingewerbe gründen: Wie melde ich ein Kleingewerbe an?

Ein Kleingewerbe anzumelden ist vergleichsweise einfach. Für die Anmeldung sind nur wenige formale Gründungsschritte notwendig.

- Anmeldung beim Gewerbeamt: Unabhängig von der Größe eines Unternehmens sind grundsätzlich alle Gewerbetreibenden nach § 14 GewO (Gewerbeordnung) dazu verpflichtet, einen Gewerbeschein zu beantragen.

- Anmeldung beim Finanzamt: Um eine Umsatzsteuer-Identifikationsnummer und eine Steuernummer für ein Kleingewerbe zu erhalten, wird der Fragebogen zur steuerlichen Erfassung ausgefüllt und an das Finanzamt gesendet.

- Anmeldung bei der IHK oder HWK: Gewerbetreibende sind Pflichtmitglieder in der Industrie- und Handelskammer (IHK) oder der Handwerkskammer (HWK). Der Erfassungsbogen wird ihnen von der zuständigen Kammer zugeschickt.

- Anmeldung bei der gesetzlichen Unfallversicherung: Die Anmeldung bei der zuständigen Berufsgenossenschaft ist für alle Kleingewerbetreibenden Pflicht.

- Anmeldung bei der Agentur für Arbeit: Kleingewerbetreibende, die eigene Angestellte beschäftigen, müssen eine Betriebsnummer (BBNR) bei der Agentur für Arbeit beantragen.

Mit Qonto erhalten Sie das Rundum-Paket: Gewerbe anmelden, Steuernummer beantragen und Geschäftskonto eröffnen – zu 100 % digital und Gründung bereits ab 0 €.

Beitragsbefreiung im Kleingewerbe

Weitere optionale Schritte

In Deutschland sind nur Kapitalgesellschaften dazu verpflichtet, ein Geschäftskonto zu eröffnen. Aufgrund der persönlichen Haftung von Kleingewerbetreibenden lohnt es sich dennoch, private und berufliche Ausgaben sauber voneinander zu trennen.

Ein schriftlicher Gesellschaftsvertrag ist nicht erforderlich. Um Auseinandersetzungen zu vermeiden, sollten Gesellschafter:innen, die gemeinsam in der Rechtsform GbR ein Kleingewerbe gründen, trotzdem mindestens die folgenden Punkte regeln:

- Name und Sitz der Gesellschaft

- Zweck und Unternehmensgegenstand

- Gesellschafter:innen und Kapitalanteile

- Beschlussfassung und Stimmrecht

- Gewinnverteilung

- Geschäftsführung und Vertretungsbefugnisse

- Regelung zur Übertragung von Anteilen

- Auflösungs- und Nachfolgeregelungen

Geschäftsführung im Kleingewerbe

Bei Kleingewerben, die als Einzelunternehmen geführt werden, befindet sich das Unternehmen vollständig im alleinigen Besitz des Einzelunternehmenden. Er oder sie trifft alle unternehmerischen Entscheidungen alleine und hat den alleinigen Anspruch auf alle anfallenden Gewinne und Verluste. Dafür trägt er oder sie aber auch das alleinige Risiko und haftet bei Verbindlichkeiten gegenüber Dritten in vollem Umfang auch mit seinem Privatvermögen.

Bei einem Kleingewerbe, das als Gesellschaft bürgerlichen Rechts (GbR) gegründet wird, übernehmen die Gesellschafter:innen der GbR die Geschäftsführung. Ein Außenstehender darf nicht mit der Geschäftsführung betraut werden. Gemäß § 709 BGB führen die Gesellschafter:innen das Unternehmen gemeinschaftlich. Das heißt, dass für jedes Rechtsgeschäft die Zustimmung aller Gesellschafter:innen erforderlich ist.

Die Geschäftsführerbefugnis kann im Gesellschaftsvertrag aber auch einem oder mehreren Gesellschafter:innen übertragen werden. Die übrigen Gesellschafter:innen sind dann von der Geschäftsführung ausgeschlossen und verfügen nur über Widerspruchs- und Kontrollrechte. Oder es wird geregelt, welche Gesellschafter:in welche Aufgaben im Unternehmen übernimmt.

Was kostet es, ein Kleingewerbe zu gründen?

Die Kosten, um ein Kleingewerbe anzumelden, sind vergleichsweise gering.

Bei der Gründung als Einzelunternehmen ist kein Stammkapital erforderlich. Es entstehen lediglich Kosten für die Anmeldung beim Gewerbeamt. Die Höhe der Gebühr kann je nach zuständiger Gemeinde variieren. In der Regel beträgt sie etwa 60 €.

Wird ein Kleingewerbe von mehreren Personen als GbR gegründet, ist eine Kapitaleinlage meist üblich, aber keine Voraussetzung. Wie viel Kapital die einzelnen Gesellschafter:innen einbringen, wird im Gesellschaftsvertrag geregelt.

Bei der Erstellung des Gesellschaftsvertrags kann ein kostenloses Muster aus dem Internet genutzt werden. Soll ein individueller Vertrag erstellt werden, kommen weitere Kosten für die Rechtsberatung hinzu.

Tipp: Weitere Infos zur Krankenversicherung im Kleingewerbe haben wir in unserem Ratgeber für Sie zusammengefasst.

Suchen Sie nach einer Finanzierung für Ihr Gewerbe? Entdecken Sie die unbürokratischen Gewerbekredite von Qonto und Partnern!

Finanzierungslösungen für Kleingewerbe

Kleine Unternehmen haben oft andere Ansprüche hinsichtlich ihres Kapitalbedarfs. Und genau dafür bietet Qonto einen Kredit für Kleinunternehmer:innen an, der sich ideal an Ihre Bedürfnisse anpasst.

Haftung im Kleingewerbe

Bei Kleingewerbetreibenden handelt es sich um Einzelunternehmen oder eine Personengesellschaft: Bei deren Haftung stehen die beteiligten Gesellschafter als natürliche Personen im Fokus. Die Gesellschafter:innen eines Kleingewerbes haften persönlich und unbeschränkt auch mit ihrem Privatvermögen. In der GbR haften alle Gesellschafter:innen zu gleichen Teilen, unabhängig davon, wer einen Schaden tatsächlich verursacht hat.

Steuern und Buchführung im Kleingewerbe

Da Kleingewerbetreibende nicht als Kaufleute betrachtet werden, sind sie von vielen Regelungen des Handelsgesetzbuches ausgenommen. Dies betrifft beispielsweise die Buchführung: Kleingewerbetreibende sind handelsrechtlich nicht dazu verpflichtet, über ihre Ein- und Ausgaben Buch zu führen.

Eine Buchführungspflicht kann sich allerdings aus steuerrechtlicher Sicht ergeben. Hier ist aber die einfache Buchführung sowie die Einnahmen-Überschuss-Rechnung (EÜR) für die Gewinnermittlung ausreichend.

Mehr zum Thema Steuern in Kleingewerbe finden Sie in unserem Ratgeber.

Einkommensteuer im Kleingewerbe

Unternehmer:innen, die ein Kleingewerbe als Einzelunternehmen führen, sind verpflichtet, ihre Gewinne in ihrer Einkommensteuererklärung anzugeben. Das Gleiche gilt für GbR-Gesellschafter:innen, die als natürliche Personen ebenfalls einkommensteuerpflichtig sind.

Gewerbesteuer im Kleingewerbe

Zudem sind Kleingewerbe gewerbesteuerpflichtig. Die Höhe der Steuerlast hängt vom Gewinn des Kleingewerbes sowie dem jeweiligen Gewerbesteuerhebesatz der zuständigen Gemeinde ab. Bis zu einem Freibetrag von 24.500 € fällt keine Gewerbesteuer an.

Umsatzsteuer im Kleingewerbe

Sofern ein Kleingewerbe nicht der Kleinunternehmerregelung unterliegt, zahlt es auch Steuern auf Umsätze aus seinen Lieferungen und Leistungen. Der Kleingewerbetreibende hat hier die Möglichkeit, die IST-Versteuerung bei der Umsatzsteuer zu wählen. Das bedeutet, die Umsatzsteuer wird im Rahmen der Umsatzsteuervoranmeldung erst fällig, wenn der Zahlungseingang erfolgt.

Das hat den Vorteil, dass er oder sie nicht in Vorkasse gehen muss und sich so seine Liquidität bewahrt. Führt ein Kleingewerbe die Umsatzsteuer an das Finanzamt ab, ist es entsprechend berechtigt, den Vorsteuerabzug auf eingekaufte Waren und Dienstleistungen beim Finanzamt geltend zu machen.

Lohnsteuer im Kleingewerbe

Beschäftigt ein Kleingewerbe eigene Angestellte, muss es zudem die Lohnsteuer an das Finanzamt abführen.

Verwalten Sie Buchhaltung und Steuern direkt in Qonto – dank unserer praktischen Integration mit DATEV.

Insolvenz anmelden im Kleingewerbe

Kann ein Schuldner seinen fälligen Zahlungsverpflichtungen nicht mehr nachkommen, ist es nach der Insolvenzordnung (InsO) verpflichtet, Insolvenz anzumelden. Die Insolvenzordnung unterscheidet dabei zwischen Firmeninsolvenz oder Regelinsolvenz und Verbraucherinsolvenz.

Die Verpflichtung, Firmen- oder auch Regelinsolvenz anzumelden, gilt sowohl für Personen- und Kapitalgesellschaften als auch für Einzelunternehmen oder Freiberufler:inner.

Entsprechend zählt auch das Kleingewerbe in Form eines Einzelunternehmens oder einer GbR zu den insolvenzfähigen Unternehmen. Allerdings können ihrer Gesellschafter:innen als natürliche Personen unter bestimmten Umständen auch die Privatinsolvenz oder Verbraucherinsolvenz als vereinfachtes Insolvenzverfahren in Anspruch nehmen. Voraussetzungen dafür ist, dass:

- ihr Vermögen überschaubar ist

- sie nicht mehr als 19 Gläubiger:innen haben

- keine Forderungen mehr aus der Selbstständigkeit gegen sie bestehen

“Qonto ist die schnelle, zuverlässige, skalierbare Banklösung, nach der wir gesucht haben. Wir verwalten all unsere Finanzen in der Qonto App.”

Ege Gündüz

Gründer & CEO von liftOS

Kleingewerbe: Welche Vor- und Nachteile gibt es?

Ob alleine oder Team: Das Kleingewerbe ist eine gute Möglichkeit, zunächst nebenberuflich in die Selbstständigkeit zu starten. Der Gründungsaufwand und die Gründungskosten sind vergleichsweise gering. Zudem sind Kleingewerbetreibende nicht an die strengen Vorgaben des Handelsgesetzbuches gebunden.

Die Gründung eines Kleingewerbes hat aber auch seine Nachteile. So genießt sie aufgrund der fehlenden Kaufmannseigenschaft kein hohes Ansehen bei Kund:innen, Lieferanten und Geldgebern. Zudem verliert ein Unternehmen seinen Rechtsstatus als Kleingewerbe beim Erreichen eines Umsatzes von 600.000 € bzw. einem Gewinn von 60.000 €.

Wir haben die Vorteile und Nachteile eines Kleingewerbes noch einmal in der Tabelle für Sie gegenübergestellt:

| Vorteile des Kleingewerbes | Nachteile des Kleingewerbes |

|---|---|

|

Kein Stammkapital notwendig |

Fehlendes Stammkapital sorgt für geringes Ansehen im Markt |

|

Geringe Gründungskosten |

Unbeschränkte persönliche Haftung auch mit dem Privatvermögen |

|

Kein Eintrag in das Handelsregister: Nicht an die Vorschriften des HGB gebunden |

Einschränkungen beim Firmennamen |

|

Einfache Buchführung; keine Pflicht, eine Bilanz zu erstellen; keine Inventur |

Umsatzgrenze: Umwandlung in e. K., OHG oder KG |

|

Bei Kleinunternehmerregelung: Keine UmsatzsteuervoranmeldungBei Kleinunternehmerregelung: kein Vorsteuerabzug möglich |

|

Das All-in-one-Geschäftskonto für Kleingewerbe und KMU.

War dieser Ratgeber hilfreich?

100% fanden diesen Ratgeber hilfreich