Kennen Sie alle Geschäftsvorgänge Ihres Unternehmens bis ins Detail? Mit der richtigen Buchhaltung wird das zum Kinderspiel. Hier erfahren Sie, welche Arten von Buchhaltung es gibt, weshalb sie so wichtig ist und wer davon befreit ist.

Buchhaltung: Definition, Aufgaben und Bedeutung

- Die Buchhaltung umfasst die systematische und chronologische Erfassung aller Geschäftsprozesse eines Unternehmens.

- Unternehmen, die im Handelsregister gemeldet sind oder jährliche Einkünfte über 600.000 € sowie einen Gewinn von 60.000 € erzielen, sind sogar zur doppelten Buchführung inklusive des Buchungssatzes verpflichtet.

- Die Buchhaltung ist je nach Größe des Unternehmens in mehrere Teilbereiche gegliedert und unterliegt acht allgemeinen Grundsätzen der ordnungsmäßigen Buchführung.

- Der Fortschritt in der Digitalisierung macht es möglich, dass auch die Buchhaltung immer leichter, zeitsparender, nachhaltiger und effektiver gelingt.

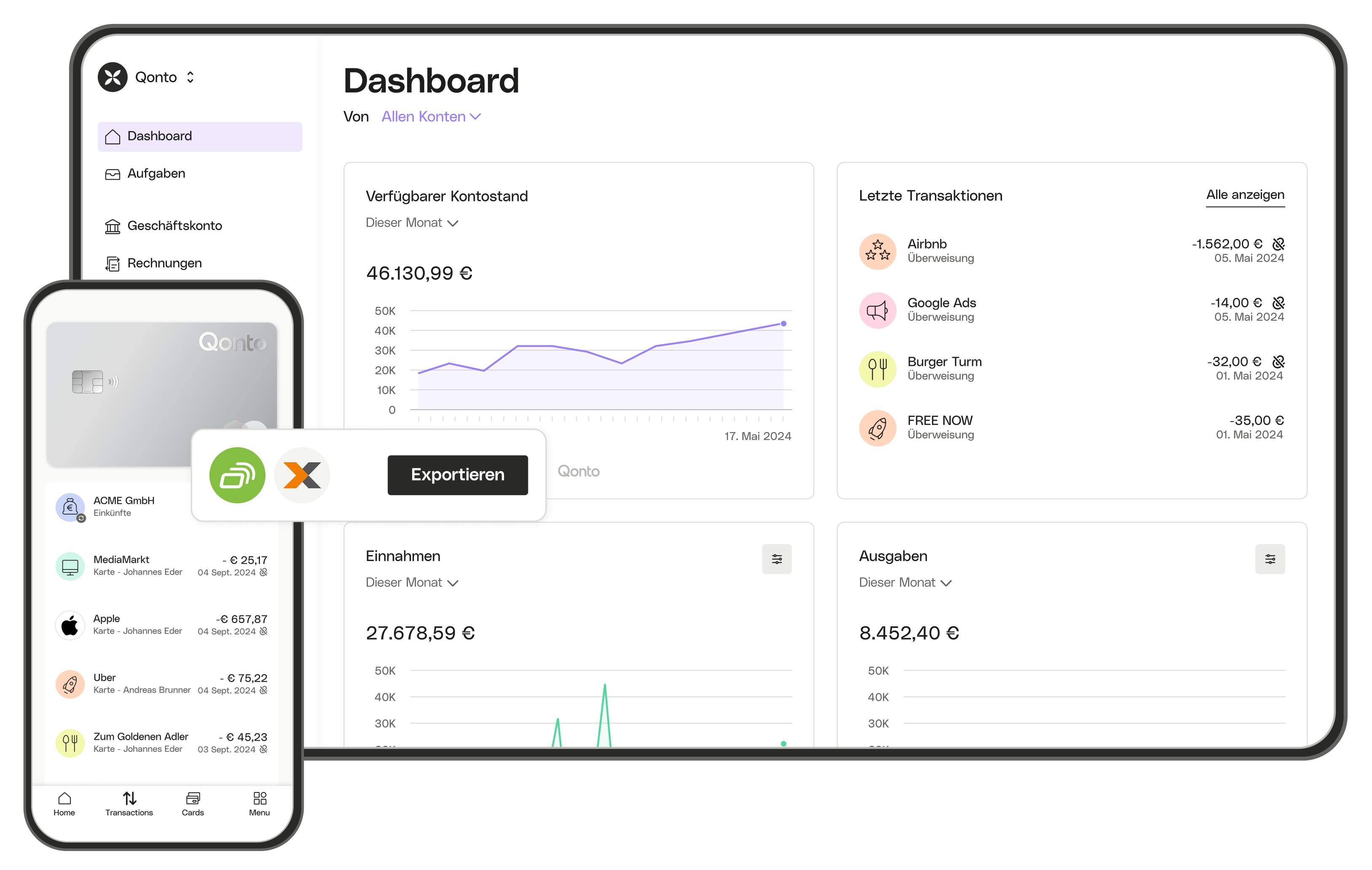

Verknüpfen Sie Buchhaltung und Firmenkonto und sparen Sie pro Monat bis zu 10 Stunden.

4.4 auf Capterra

Definition: Was ist Buchhaltung?

Viele Unternehmen in Deutschland sind gesetzlich zur Buchhaltungverpflichtet. Die Buchhaltungspflicht ist gesetzlich verankert und betrifft nicht alle Unternehmen. Die Buchhaltungspflicht meint immer die doppelte Buchführung.

Aber auch wenn Sie nicht dazu verpflichtet sind, sollten Sie im eigenen Interesse die Grundlagen der Buchhaltung kennen und verstehen. Schließlich geht es dabei um die systematische und chronologische Erfassung aller Geschäftsvorfälle des eigenen Unternehmens innerhalb eines gewissen Abrechnungszeitraums.

Dieser Prozess gibt nicht nur Aufschluss über die Liquidität eines Unternehmens, sondern ist auch Grundlage für den Jahresabschluss, der wiederum Voraussetzung für alle steuerlichen Belange ist. Folgende Beispiele werden im Rahmen der Buchhaltung dokumentiert und analysiert:

- Einnahmen und Umsätze

- Materialaufwendung

- Miet- oder Pachtausgaben

- Abschreibungen

- Kredite

- Löhne und Gehälter von Mitarbeitenden

Die Aufgaben der Buchhaltung betreffen grob gesagt eine ganze Abteilung eines Unternehmens, bei der spezialisierte Mitarbeitende alle Zahlungsvorgänge erfassen und analysieren. Der Begriff selbst stammt noch aus einer Zeit, in der die gesamte Organisation in schriftlicher oder gedruckter Form in Büchern zusammengetragen wurden. Heute kommen dabei spezielle Softwarelösungen zum Einsatz, mit der die Buchhaltung um ein Vielfaches einfacher und nachhaltiger gelingt.

Buchhaltung und Buchführung: Wo ist der Unterschied?

Die Begriffe Buchhaltung und Buchführung werden oft als synonym benutzt. Allerdings ist dies nicht ganz richtig. Denn die Buchhaltung ist die Abteilung eines Unternehmens, die sich mit der Buchführung beschäftigt. Buchhalter:innen dokumentieren alle Geschäftsvorfälle chronologisch und werten diese aus.

Die Buchführung als eigenständiger Begriff steht dabei für die geordnete Aufzeichnung aller Geschäftsprozesse auf Grundlage von Dokumenten, Rechnungen und Belegen. Das Wichtige dabei ist, dass die Buchführung stets lückenlos, chronologisch und sachlich erfolgt. Nur so kann die Buchhaltung eines Unternehmens die Buchführung einfach und effektiv als Grundlage für eine reibungslose Erfassung der Geschäftsprozesse nutzen.

Einfache oder doppelte Buchführung: Unternehmen und die allgemeine Verunsicherung

Viele Unternehmen unterliegen einer doppelten Buchführungspflicht. Im Gegensatz zur einfachen Buchführung, bei der alle Ausgaben und Einnahmen lediglich chronologisch erfasst werden, muss bei der doppelten Buchführung zugleich dokumentiert werden, auf welchem Konto die Transaktion stattfindet und wofür das Geld verwendet wurde.

So ist der sogenannte Buchungssatz die Grundlage bei der doppelten Buchführung. Alle deuten Unternehmen, die der Buchführungspflicht unterliegen, müssen diesem Prinzip folgen.

Die doppelte Buchführung ist für alle Unternehmen wie GmbH, AG oder OHG verpflichtend, die im Handelsregister eingetragen sind. Darüber hinaus müssen nicht im Handelsregister aufgeführte Unternehmen wie GbR sowie Einzelunternehmer:innen oder Kaufleute, die einen Jahresumsatz von 600.000 € erwirtschaften oder 60.000 € Gewinn erzielen, eine doppelte Buchführung vorweisen.

Ineffiziente Buchhaltungsprozesse? Verknüpfen Sie das Qonto Konto einfach mit Ihrem Buchhaltungstool und verwalten Sie Ausgaben und Steuern komplett digital.

Was bedeutet Buchhaltung im Einzelnen: Die Teilbereiche

Die Buchhaltung umfasst mehrere Teilbereiche, bei denen einige für Unternehmen verpflichtend sind und andere wiederum zur optimalen Erfassung und Veranschaulichung von Geschäftsprozessen dienen. Ausschlaggebend ist auch die Größe eines Unternehmens.

Folgende Teilbereiche umfasst die Buchhaltung:

- Finanzbuchhaltung

- Betriebsbuchhaltung

- Anlagenbuchhaltung

- Lohnbuchhaltung

- Kreditoren- und Debitorenbuchhaltung

Unterschied Buchhaltung und Finanzbuchhaltung

Oft wird der Unterschied zwischen Buchhaltung und Finanzbuchhaltung nicht ganz klar. Dabei ist die Finanzbuchhaltung (kurz FiBu) ein Teil des Rechnungswesens und stellt einen wesentlichen Bereich bei der Buchhaltung eines Unternehmens dar. Hierbei werden alle Geschäftsprozesse bezeichnet, die zur Erstellung einer Bilanz sowie zur Gewinn- und Verlust-Rechnung notwendig sind.

Das Ziel der Finanzbuchhaltung ist es, das Vermögen eines Unternehmens zu dokumentieren und auch Veränderungen mit einfließen zu lassen, die in der Gesamtheit als Grundlage für den Jahresabschluss dienen.

Oft wird die Finanzbuchhaltung auch als externes Rechnungswesen bezeichnet, denn sie repräsentiert die Vermögenslage an externe Dritte wie Banken, Investor:inneen oder dem Finanzamt.

Betriebsbuchhaltung

Betriebsbuchhaltung

Unter der Betriebsbuchhaltung versteht man im Gegensatz zu der Finanzbuchhaltung das interne Rechnungswesen, das für Unternehmen im Rahmen der Buchhaltung zwar nicht verpflichtend, aber dennoch überaus nützlich sein kann. Hierbei werden alle innerbetrieblichen Kosten- und Leistungsrechnungen erfasst.

Anlagenbuchhaltung

Anlagenbuchhaltung

Die Anlagenbuchhaltung gehört im wesentlichen Sinne zur Finanzbuchhaltung, denn sie umfasst alle Vermögensgegenstände des Unternehmens, die einen bestimmten Wert überschreiten. Dazu gehören unter anderem hochwertige technische Ausstattungen, Maschinen, Fahrzeuge, Immobilien oder Grundstücke.

Lohnbuchhaltung

Lohnbuchhaltung

Wer Mitarbeitende beschäftigt, muss diese auch bezahlen. Neben einer ansprechenden Vergütung können auch Sozialleistungen und Bonusgelder ausgezahlt werden. Jeder einzelne Zahlvorgang findet im Rahmen der Lohnbuchhaltung statt.

Kreditorenbuchhaltung

Kreditorenbuchhaltung

Verbindlichkeiten mit Kooperationspartner:innen und Lieferant:innen fallen unter die Kreditorenbuchhaltung. Es sind also die Zahlungen, die Sie als Unternehmen selbst begleichen müssen.

Debitorenbuchhaltung

Debitorenbuchhaltung

Offene Rechnungen, Reklamationen und Ratenzahlungen sowie das Mahnwesen fallen unter die Debitorenbuchhaltung. Hierbei werden alle noch ausstehenden Forderungen aufgelistet.

Buchführungspflicht im Rahmen der Buchhaltung

Die Buchführung ist ein Mehrwert für jedes Unternehmen. Schließlich werden dort alle Ausgaben und Einnahmen genau festgehalten, Kontenrahmen als Grundgerüst der Unternehmensbuchführung übersichtlich aufgestellt, die Liquidität erfasst und Veränderungen frühzeitig erkannt.

Unternehmen, die im Handelsregister gelistet sind, unterliegen einer Buchführungspflicht. Ein Großteil der Regeln ist im Handelsgesetzbuch aufgelistet und dient als Orientierung. Die Grundsätze ordnungsmäßiger Buchführung (GoB) sind eine Ergänzung des Handelsgesetzbuches und allgemein anerkannt. Dabei handelt es sich nicht um festgeschriebene Regeln, sondern vielmehr um Prinzipien, die sowohl aus Gesetzen sowie aus Wissenschaft und Praxis abgeleitet werden.

Insgesamt gibt es acht Grundregeln, die bei der Buchhaltung für Unternehmen klar definiert werden:

Grundsatz der Klarheit und Übersichtlichkeit

DieBuchführung und damit die gesamte Buchhaltung eines Unternehmens muss für Dritte stets nachvollziehbar, klar strukturiert und verständlich sein. Ein guter Einblick über die finanzielle Lage eines Unternehmens, ohne verwirrende Strukturen und unverständliche Begriffe, soll es ermöglichen, dass dritte Person bei Bedarf stets Zugang zu allen Geschäftsprozessen haben.

Grundsatz der Vollständigkeit

Bei der Buchführung müssen alle vermögensveränderten und buchführungspflichtigen Vorgänge berücksichtigt werden. Die lückenlose Vollständigkeit aller Geschäftsprozesse ist für die gesamte Buchhaltung von Bedeutung.

Grundsatz der Einzelbewertung

Jeder Geschäftsprozess und alle Vermögensgegenstände müssen als Einzelfall aufgelistet werden. In Ausnahmefällen sind Gruppenbewertungen zugelassen, hängen aber stark vom Einzelfall ab. Daher ist es wichtig, sich vorab zu erkundigen, bevor eine immense Nacharbeit droht und eventuell einzelne Geschäftsprozesse nicht mehr lückenlos nachvollziehbar sind.

Grundsatz der Fortführung der Unternehmenstätigkeit

Einkünfte und Ausgaben eines Unternehmens unterliegen teils enormen Schwankungen. Dieses Prinzip besagt, dass immer von einem ähnlichen Verlauf wie im vorherigen Geschäftsjahr ausgegangen wird, außer, es gibt einen begründeten und nachvollziehbaren Anlass.

Grundsatz der Wertaufhellung

Dieses Prinzip gibt detaillierte Informationen darüber, wie Einnahmen, Ausgaben, Daten, Dokumente, Belege und andere Geschäftsprozesse im Bereich der Buchhaltung erfasst werden müssen.

Grundsatz der Ordnungsmäßigkeit

Dieses Prinzip unterliegt dem Grundsatz über die Klarheit und Übersichtlichkeit und gibt an, dass alle Vorgänge chronologisch erfasst werden müssen. Schließlich ist eine lückenlose und nach Datum und Prozess sortierte Buchführung für die Verständlichkeit und Nachvollziehbarkeit von Bedeutung.

Grundsatz der Sicherheit

Die Archivierung der Daten gehört zu den Grundsätzen der Sicherheit. Denn auch nach Jahren müssen alle Dokumente an einem sicheren Ort griffbereit sein und auch für Dritte zur Verfügung stehen. Darunter fällt auch das Belegprinzip, das besagt, dass alle Belege stets korrekt und vollständig sein müssen.

Grundsatz der Bilanzidentität

Ein lückenloser und nachvollziehbarer Übergang von einem in das andere Geschäftsjahr ist das Prinzip der Bilanzidentität. So muss die Bilanz zu Beginn des aktuellen Geschäftsjahres mit der des letzten Jahres übereinstimmen.

Wie gelingt die Buchhaltung im Unternehmen?

Dokumentieren, verwalten, analysieren und archivieren – die Buchhaltung kann neben dem Kerngeschäft auch immense Zeit in Anspruch nehmen. Vor allem, wenn Sie die Buchführung selbst übernehmen und sich durch das Dokumentenchaos organisieren und schließlich obendrein an bestimmte Regularien und Richtlinien einhalten müssen, die mit den Grundsätzen ordnungsmäßiger Buchführung übereinstimmen.

Buchhaltung digitalisieren

Wenn Sie die Buchhaltung digitalisieren möchten, sparen Sie nicht nur Platz und Zeit, sondern leisten einen wesentlichen Beitrag zur Umwelt. Zudem hat es immense Vorteile, denn mit speziellen Softwarelösungen haben Sie alle Geschäftsprozesse auf einen Blick und das von den letzten Jahren. So entfällt nicht nur das mühsame Aktenwälzen, sondern lässt Ihnen viel mehr Spielraum für das eigentliche Kerngeschäft, denn die Digitalisierung gelingt nach kurzer Einarbeitung wie von selbst.

Buchhaltung automatisieren

Die Digitalisierung ist der erste Schritt, um die Buchhaltung zu optimieren und zu vereinfachen. Wer die Buchhaltung automatisieren möchte, kann durch intelligente Prozessautomationen alle Geschäftsvorgänge erfassen. Mitarbeitende können von überall mit nur wenigen Klicks Belege, Rechnungen, Ausgaben, Bilanzen und vieles mehr einsehen, pflegen und flexibel bereitstellen.

So verändert der digitale Fortschritt auch die Buchhaltung, die Kontenabstimmung und das mühsame Zusammenstellen und Sammeln von Daten über unterschiedliche Kanäle hinweg entfällt.

Was ist eine vorbereitende Buchhaltung?

Das deutsche Steuerrecht ist kompliziert und wirft selbst bei langjährigen Unternehmen immer wieder Fragen auf. Gründer:innen stehen hingegen vor eine Vielzahl an Vorschriften, Gesetzen und Anordnungen, die es nur mühsam und mit viel Zeit zu durchschauen gibt. Daher sollte jedes Unternehmen auf einen Steuerberater oder eine Steuerberaterin vertrauen, die nicht nur durch das Steuerchaos führen, sondern auch in finanzieller Sicht das Beste für einen herausholt.

Doch eine Steuerberatung ist nicht umsonst, auch wenn ihre Leistungen abschreibungsfähig sind. Daher kann eine vorbereitende Buchhaltung für alle Unternehmen sinnvoll und kostensparend sein. Bei der vorbereitenden Buchführung werden alle Unterlagen der Buchhaltung für den Steuerberater oder die Steuerberaterin aufbereitet, damit diese den Jahresabschluss, die Steuererklärung sowie weitere steuerliche Anforderungen schneller, effizient und lückenlos erstellen, erfassen und beim Finanzamt einreichen können.

Buchhaltung outsourcen

Je nach Größe des Unternehmens kann die Buchhaltung viel Zeit in Anspruch nehmen. Zeit, die Sie lieber in Ihr Kerngeschäft investieren können. Aus diesem Grund ist es oft sinnvoll, wenn Sie die Buchhaltung auslagern.

Wenn Sie Ihre Buchhaltung outsourcen möchten, können Sie einen Buchhalter oder eine Buchhalterin oder direkt eine Steuerberatung beauftragen. Aber auch das Qonto-Geschäftskonto mit Buchhaltung sorgt für eine lückenlose digitale Datenaufbereitung im Handumdrehen. Sie müssen einfach nur Ihr Geschäftskonto mit der Buchhaltungssoftware verbinden und können in wenigen Schritten Belege, Ausgaben und Steuern vollständig digital verwalten.

Übrigens: Möchten Sie eine Buchhaltungssoftware für Kleinunternehmer:innen oder Buchhaltungssoftware für Freiberufler:innen finden? Wir zeigen Ihnen die besten Anbieter und vergleichen deren Preise und Leistungen umfassend.

Qonto Buchhaltung: Unternehmen und Geschäftsprozesse digitalisieren

Qonto hilft Unternehmen zum Erfolg. Hochmoderne digitale Lösungen, neueste Technologien mit innovativen Tools und ein top ausgebildetes Team vereinfachen Ihr Banking und begleiten Sie so auf Ihrem Weg in die Selbstständigkeit.

Neben dem einfachen Zahlungsverkehr, flexiblen Krediten und Visa Firmenkarten für Mitarbeitende erhalten Sie maßgeschneiderte Lösungen für die Buchhaltungsintegration.

Buchhaltung für Selbstständige und Freiberufler:innen

Nun stellen sich natürlich alle Kleinunternehmer:innen, Solo-Selbstständigen und Freiberufler:innen die Frage, ob sie zur Buchhaltung verpflichtet sind, wie sie im Rahmen des normalen Kerngeschäfts gelingt und welche Regelungen für welches Unternehmen gelten.

Die Buchhaltung für Freiberufler:innen und Selbstständige kann nicht nur Kosten sparen, sondern ermöglicht es, alle Prozesse stets im Blick zu haben. Verpflichtend ist sie allerdings nur für Unternehmen, die über das Handelsregister angemeldet sind oder ein bestimmtes Einkommen sowie einen entsprechenden Gewinn erzielen.

Freiberuflicher:innen sind nicht zur Buchhaltung verpflichtet. Hierbei reicht bei der Steuererklärung die Einnahmen-Überschuss-Rechnung, die sogenannte einfache Buchführung.

Buchhaltung für Kleinunternehmen, Gewerbe, GbR

Die Buchhaltung für Kleinunternehmen, Gewerbe sowie GbR kann in vereinfachter Form über die Einnahmen-Überschuss-Rechnung erfolgen. Kleinunternehmen unterliegen jedoch der doppelten Buchführungspflicht, wenn sie als GmbH im Handelsregister eingetragen sind. Ansonsten fallen sie unter die Kleinunternehmerregelung, wenn die Einnahmen und Gewinne unter einem bestimmten Satz liegen.

Buchhaltung für GmbH und eingetragene Unternehmen

Unternehmen, die im Handelsregister gelistet sind, unterliegen der doppelten Buchführung. Ansonsten richtet sich die Pflicht zur doppelten Buchführung an dem jährlichen Einkommen und dem Gewinn, der 600.000 € bzw. 60.000 € nicht überschreiten darf.

Tipp: Vertiefende Infos zur Buchhaltung der GmbH und der Buchführung für die UG haben wir in unserem Ratgeber zusammengefasst.

Unternehmen profitieren von einer digitalen Buchhaltung

Die Buchhaltung für Unternehmen ist ein Muss, auch wenn sie nicht für alle verpflichtend ist. Schließlich werden dadurch nicht nur die Einnahmen und Ausgaben transparenter und lückenloser, sondern auch für Dritte wie Banken und Finanzämter nachvollziehbarer.

Wichtig ist, dass Sie sich genau über die Gesetzgebung informieren, die für Ihr Unternehmen gilt. Ob Sie unter anderem im Handelsregister angemeldet sind oder Ihre Einkünfte sowie Gewinne über einer gewissen Grenze liegen und demnach zu einer doppelten Buchführung verpflichtet sind.

Die digitale Buchhaltung ist zudem ein Mehrwert für jedes Unternehmen, denn abseits von aufwendiger Dokumentenablage, platzraubenden Aktenansammlungen und zeitintensiver Archivierung können Sie Ihre Buchhaltung leicht, umweltschonend und schnell über hochmoderne Softwarelösungen einpflegen und miteinander synchronisieren.

Die das digitale Geschäftskonto von Qonto garantieren Ihnen eine einfache Buchhaltung, die sich ideal in Ihr Tagesgeschäft integrieren lässt. So hilft Qonto Ihnen dabei, den gesamten Buchhaltungsprozess zu vereinfachen und sorgt dafür, dass auch Ihre Steuerberatung alle Daten digital in dem richtigen Format bereitgestellt bekommt.

Übersicht: Vertiefende Artikel zur Buchhaltung